アメリカの元財務長官でマクロ経済学者のラリー・サマーズ氏が、Fortune Magazineによるインタビューで、インフレ打倒のためのFed(連邦準備制度)の金融引き締めが本気かどうかを疑っている。何故そう思うのかを分かりやすい例を用いて説明してくれているので、この記事で紹介したい。

インフレと金融引き締め

パウエル議長は去年はインフレの脅威を何の根拠もなく完全に無視していたものの、去年の末あたりからインフレは脅威だといきなり言い始め、その後はインフレ抑制のために株価を犠牲にしながら強力な金融引き締めを行なっている。

去年から利上げしておけば物価はこんなことにはなっていないのだが、まあ中央銀行家のやることとしてはこんなものだと思うべきだろう。

筆者が予想した通り、とりあえず米国株はそのお陰で今年大きく下がっている。株価チャートを掲載しよう。

株価がどれだけ下がってもパウエル氏は気に留めないどころか、株安を喜ぶ連銀総裁まで出てきているため、多くの人はFedは本気だと思っているだろう。

パウエル議長は本気か

だが一部の専門家はFedが本当に本気なのかどうかを疑っている。そしてサマーズ氏はどうやらその1人であるようだ。彼は次のように述べている。

中央銀行が本気でインフレ率を目標の2%近辺まで押し下げようとするならば、失業率はかなり上がることになるはずだ。

だがディスインフレを実現するために引き締めをそこまで強行できるかどうかについては、わたしは確信を持てない。

前回物価が高騰した1970年代にアメリカで働いていた人物にしか実感を持っては分からないだろうが、インフレにおいてもっとも恐ろしいのは失業率の上昇である。

金融引き締めはインフレを冷やす以上に経済を冷やし、高金利が長く続けば人々は失業し始める。その時にインフレが収まっていなければ、中央銀行はそれでも引き締めを続けなければならない。そうすると大量の失業者の怨嗟の声が聞こえ始める。

パウエル氏はそれでも引き締めを続けられるだろうか。1970年代のインフレにけりを付けた当時のFedの議長ポール・ボルカー氏は、それでも引き締めをやり切ったがゆえに当時の大統領ともども職を失った。当時のことは以下の記事で説明している。

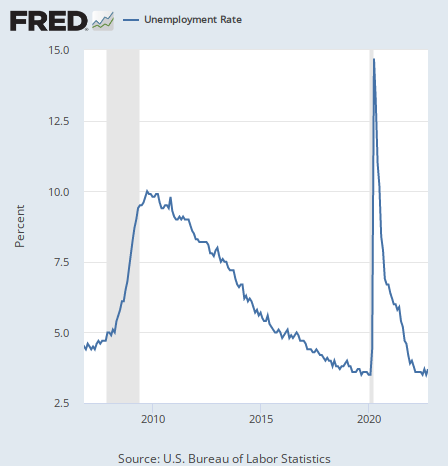

パウエル議長は同じことをやり抜く気があるのか。サマーズ氏によれば、パウエル氏の本気の度合いは彼の失業率の予想値を見れば分かるという。9月に公開された数値によれば、Fedは自分が政策金利を4%まで上げる結果として、現在3.7%である失業率が4.4%まで上がると予想している。

だがサマーズ氏は何度も言っている通りこれは有り得ない。40年ぶりの大幅な金融引き締めをしておきながら、失業率はここ15年ほどのチャートで見て大して高くない水準に留まると言っているのである。アメリカの失業率のチャートを以下に掲載しよう。

だからサマーズ氏は次のように言う。

パウエル議長はインフレ抑制の意志を非常に明確に示してはいる。だが彼が高い失業率という対価を直視する意志があるかどうかについては彼はそれほど明確ではない。

パウエル氏はインフレを打倒するとは言っているが、その結果当然生じる対価を払う気はないと言っているようなものなのである。この状況をサマーズ氏は分かりやすい例えで説明している。

例えばわたしがニューヨークでマンションを買うと言えばあなたは信じてくれるだろうが、50万ドルしか払う気がないと言えば、あなたはわたしが本気かどうか疑い始めるだろう。

結論

ということで、サマーズ氏もパウエル議長の本気を疑うグループに入ったようだ。1970年代のアメリカの物価高騰を知っているスタンレー・ドラッケンミラー氏も同じことを言っていたのでそちらも参考にしてもらいたい。

ただ言っておきたいのは、金融引き締めはまだ何も始まっていないということである。アメリカの路上に失業者が溢れかえってからが金融引き締めの本番である。だからまだ何も始まっていない。株価が20%下落したぐらいで大騒ぎしてはいけない。

失業者の群れが中央銀行に対して怨嗟の声を上げ始めたあたりが、ようやくこのインフレサイクルの中盤と言えるだろう。その後中央銀行は緩和に走るのか、引き締めを続けるのかは大きなテーマだが、それより前にアメリカ経済は失業率上昇をともなって大きく沈むことになる。

来年の株価を予想したければ、その時に企業利益がどうなっているかを考えることである。

中間選挙で共和党が苦戦して株価が下がったが、共和党が勝っていても株価は下がっただろう。株価は長期的に行きつくべきところに淡々と進んでゆく。選挙など関係がないのである。