世界的なインフレがまだまだ収まらず、Fed(連邦準備制度)の強力な金融引き締めで株価が暴落する中、利上げ賛成派と反対派の議論がヒートアップしている。

世界的なインフレ

現在のインフレを2021年から予想し、インフレは根強く、利上げを継続するよう訴えてきたマクロ経済学者のラリー・サマーズ氏は、Bloombergによるインタビューで利上げ支持をヒートアップし、仮に金融危機が起こっても利上げを継続するよう主張している。

サマーズ氏はまず、先週公表された雇用統計で、Fedが労働市場の過熱を抑えようとしている最中に失業率がむしろ3.5%まで下がり、更なる過熱を示したことについて次のようにコメントした。

雇用統計にはインフレが制御下に置かれる兆候など何もなかった。

経済は過熱しており、物価が下がるような状態にはない。過熱は持続している。

そしてサマーズ氏はインフレがそろそろピークを迎え、下落に転じるという見方にも次のように釘をさした。

いまだにインフレが一時的だと思っている人々は、インフレ期待が長期的にはなっていないと言っている。

いまだにインフレが一時的だと思っている人がいるのか? だがFedの公式発表ではインフレ率は来年の末には2%台にまで落ちつくことになっており、驚くべきことに金融市場の5年インフレ期待も2%台となっている。

このことは債券投資家のジェフリー・ガンドラック氏も不合理だとして次のように言っていた。

インフレ率が9%が2%まで極めて急速に下落するならば、下方向に行き過ぎると考えない理由が何かあるだろうか?

何故2%で止まるのか? そこに何か魔法でもあるのか?

Fedのインフレ予想が間違っているのはいつものことだが、市場予想の方はどう解釈すべきか。サマーズ氏は次のように続ける。

だが事実はこうだ。高いインフレ率にもかかわらず、インフレ期待が落ち着いている。ならばインフレ期待が長期化しないように今積極的に動くことがより重要ではないか。

恐らくは、市場がインフレの長期化というほぼ避けようのない未来から目をそらしていることは、アメリカのインフレ(つまりドル紙幣の減価)にもかかわらずドルが「まだ」暴落していないことと関係している。

だから市場が長期のインフレを受け入れ始めるとき、ドルは暴落し、あらゆるものが壊れ始める。

そうならないようにサマーズ氏は次のように警告している。

まだ人々が低いインフレ率を予想しているのなら、そのアドバンテージがある間にインフレを抑制してしまうべきなのだ。

だがサマーズ氏は、そもそも物価が高騰しないように去年の内に警告していたのだが。

今回、彼の声は聞かれるのだろうか。

金融危機で緩和転換すべきか

また、最近イギリスのトラス首相によるインフレ対策でのばら撒き(火事に放火するようなものである)を受けてポンドと英国債が暴落したことを受けて、専門家の間で同じようなことが他の国でも次々に起き始めると予想する意見が増えている。

筆頭は債券投資家のスコット・マイナード氏であり、彼は以下の記事で1998年のLTCM(巨大ヘッジファンド)の破綻によってFedが緩和を余儀なくされた例などを挙げ、そういう状況が近づいていると言っている。

サマーズ氏は今回のインタビューでこうした可能性についても意見を述べている。恐らくはサマーズ氏はマイナード氏の議論を聞いているのだろう。マクロ経済学者の中で相場と経済をまともに予想できるのは彼だけだから、議論の相手はマイナード氏のような資産運用の実務家しかいないのである。

だがサマーズ氏は、LTCM破綻のような金融危機が起きるから緩和に逆戻りすべきだという主張には同意しない。むしろ彼は、そうした状況における緩和への逆戻りがバブルを引き起こし、状況を悪化させたと主張する。

コロナ後の緩和がインフレを引き起こした

彼はこう説明している。

過去を振り返ってみれば、われわれはコロナ後の金融システムを支えるために金利を切り下げ過ぎ、低く保ち過ぎた。

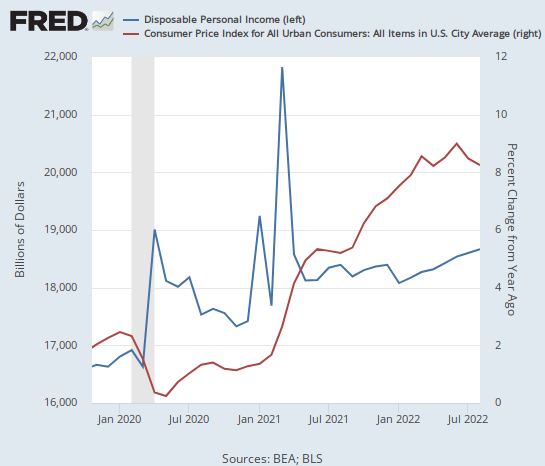

金利だけではなく、やり過ぎたのは明らかに現金給付である。アメリカの可処分個人所得とインフレ率のチャートを並べてみれば、インフレの原因が何であるかが一目で分かる。

インフレが加速したのは2021年の序盤からであり、それは明らかに現金給付によって所得が爆発的に増大したことが原因となっている。(ロシアのウクライナ侵攻がインフレの…何だったか? もうこういう馬鹿げた議論は聞き飽きたのである。)

大体、2021年にはアメリカ経済はコロナ禍から回復しまともな状態に戻っていたにもかかわらず、何故このような現金給付が必要だったのか? 何故その責任を誰も問わないのか? そして何より、何故政治家はいまだにばら撒きを続けてインフレに放火し続けているのか?

LTCMの破綻

もはや筆者には理解不能なのだが、サマーズ氏の議論に話を戻そう。政府がばら撒きをやり過ぎたのはこれが初めてではない。サマーズ氏は、マイナード氏が言及したLTCMの事例にも言及している。

過去を振り返ってみれば、アジア通貨危機とLTCMの破綻の後、われわれは金利を低く保ち過ぎ、結果としてバブルを引き起こした。

1998年にLTCMが破綻した後、LTCMとそれに関連するポジションがあまりに巨大だったために、それらのファンドが破綻して保有証券をすべて売りに出さなければならなくなれば、世界経済が混乱することが目に見えていた。

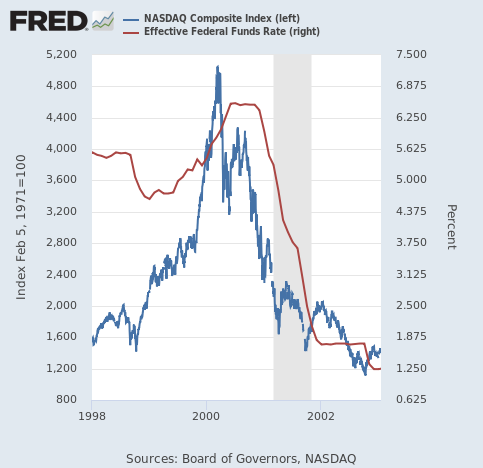

それでFedは市場を救済するために利下げをした。だが1998年という年代を聞いてその後どうなったか、ここの読者ならすぐに思い浮かべることが出来るだろう。2000年のドットコムバブル崩壊である。

現在のNasdaqが金利の変化に敏感である通り、ドットコムバブルは明らかに低金利によって醸成されたバブルであり、1998年に利下げが行われたあとNasdaqがどうなったかと言えば、こうなった。政策金利のチャートも並べてみよう。

ブラックマンデー

更にサマーズ氏が例に出すのは、1987年のブラックマンデーである。こちらもマイナード氏が言及したもので、サマーズ氏は明らかにマイナード氏の言葉を聞いているようだ。

過去を振り返ってみれば、1987年の株価暴落(訳注:ブラックマンデー)の後にFedが緩和措置を行なった後、経済は驚くべき速度で成長した。

そしてこの時のバブルで一番華々しく破裂したのは日本経済の1989年バブル崩壊であることは言うまでもない。

結論

サマーズ氏は次のように纏めている。

金融市場の安定に関する懸念を口実に、インフレが長期化することを避けるために必要な金融政策を止めるよう主張するのは間違っている。

だがサマーズ氏のこれは予想ではない。むしろ緩和に逆戻りすればより酷いバブル崩壊が待っているというのが彼の予想なのだろうが、実際にはそうなる確率の方が高いのではないか。

しかしいずれにしても今年のインフレを予想的中させた専門家らの見通しが日増しに酷くなっている気がする。少し前までは「インフレが続く限り利上げを続けるべき」だったのが、今では「金融危機が起こっても利上げを続けるべき」かどうかに焦点が移っている。

だがそれが世界経済の現状であり、紙幣印刷の当然の結果である。来年は本当に酷い年になるのではないか。