株価も毎日忙しい値動きをする。米国時間10月8日、9月分のアメリカ雇用統計が発表され、Fed(連邦準備制度)のインフレ抑制努力にもかかわらず、失業率は3.5%に下がった。これを受けて米国株は下落している。

止まらない失業率低下

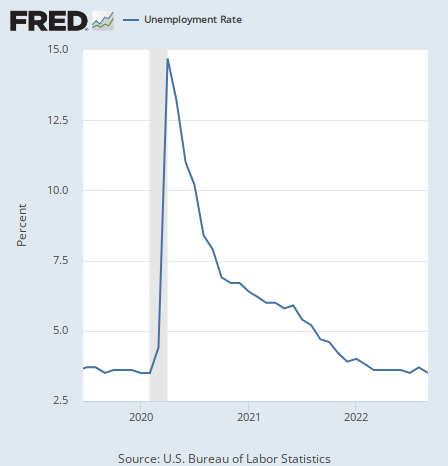

まずはコロナ後の失業率のチャートから掲載しよう。

9月の数字は3.5%となったが、これは予想の3.7%より低く、市場にはややサプライズとなった。

本来、失業者が減るのは良いことなのだが、物価高騰が続く現状では中央銀行は頭を痛めているだろう。経済学者のラリー・サマーズ氏は、失業率が高騰するまでインフレが収まることはないと言っている。

何故か? 労働市場の過熱がインフレの原因だからである。賃金の上昇がサービスの価格を押し上げる。だから多くの人が職を失い、賃金が下がらなければインフレは収まらない。

それが多くの著名投資家が景気後退を不可避と考える理由である。インフレが起こってしまった以上、もうどうにもならない。

金融市場の動向

さて、この雇用統計に市場はどう反応したか? まずは米国株だが、最初に言ったように急落した。

金曜は-2.8%の下落となった。ここ1週間ほどの反発が台無しである。そろそろインフレが収まり、Fedの金融引き締めもピーク超えをするかと期待していた市場はまた失望した形となる。

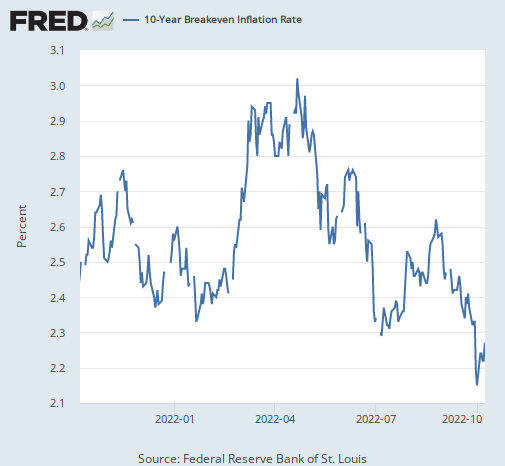

だが期待インフレ率の方はどうか? ここ半年の間、期待インフレ率は下落してきた。Fedの金融引き締めがインフレを抑えるとの予想からである。逆説的だが、インフレ的な経済統計が出るたびに、強力な引き締めが長期的には経済を殺してしまうとの見方から期待インフレが下がってきたのである。

しかし今回はどうか? 興味深いことに雇用統計を受けて期待インフレ率はやや上がった。

これはこれまでとは違う動きである。

その理由は何か? 恐らくは市場参加者は今や2つのことを理解しているのではないか。

1つは、インフレの中で賃金インフレが一番粘着質なインフレであるということである。例えば2020年から真っ先に上がった原油価格は、ここ半年で下落している。

金融市場で取引される原油などのコモディティは、金融引き締めの影響を一番早く受けるからである。

最近はOPECによるバイデン大統領への嫌がらせで短期的に反発しているが、長期的にはこの下落(少なくとも横ばい)はインフレ率に織り込まれてゆく。

一方で、この状況で失業率が更に下がったという今回の統計は、金融引き締めでは簡単に抑制できない労働市場の過熱が根強いことを示している。

結論

これらの動きは筆者がここ数ヶ月で述べてきたことである。これまでは一直線のインフレ加速だったが、これからは金融市場由来のインフレは収まり、住宅市場の過熱もそろそろピークを迎え、しかし労働市場の過熱は最後まで残る。

そして市場はこれまで織り込んでいた「インフレ加速か引き締め過ぎでデフレか」の2極ではなく、インフレの長期化を受け入れてゆく。

これは金融市場にどういう変化をもたらすか? まず、株式市場にとって、短期間の急激な引き締めシナリオから高金利が長期間続くシナリオに移行することは大した違いがない。両方とも株価にはマイナスである。

一方で、市場が2%という不合理なインフレ期待(これは無理だろう)を捨て、長期のインフレを受け入れることは、ゴールドなどのコモディティにとってプラスとなる。だから筆者は現在、株式の空売りとゴールドの買いの両建てを行なっている。

あとは来週発表のCPI(消費者物価指数)がそれほどのインフレ加速でなければ、労働市場が過熱を続け他のインフレはピークになるという筆者のシナリオが完成することになる。そうでなければ、物価全体のインフレが筆者の考えるよりも根強いということになる。

いずれにしても来週の発表を待つほかない。またその時にアップデートしたい。