2016年、金融市場は転換点にある。先進国は量的緩和やマイナス金利などの金融政策を総動員したものの、まともな景気回復はどの国でも見られていない。

こうした状況で各国の中銀は限られた追加緩和を出し切ってゆくのだろうが、その結果株式市場や長期金利がどうなってゆくかを考えるために一番重要な指標は物価指数である。したがってこの記事では日本の物価の見通しについて議論したい。

物価が金融市場を決定する

覚えている読者がどれだけいるか分からないが、わたしは2015年1月に発表されたECB(欧州中央銀行)の量的緩和を2014年の前半から予想して、ユーロ圏の不動産株を買い込んでいた。そしてその時に議論していたのはユーロ圏の物価下落であった。インフレ率を占うことによって中央銀行の動きを読んだのである。

最近では中央銀行自身が株式市場や債券市場に振り回されているため、物価の話をあまりしていなかったが、先進国経済に存在している低成長傾向、つまりは長期停滞の一番のテーマはインフレ率なのである。

ダボス会議でジョージ・ソロス氏が米国株空売りを公言したときに、「テーマはデフレだ」と言っていたのを思い出そう。以下の記事で分析したように、デフレが低成長の原因なのである。

金融緩和の主体は中銀からインフレ率へ

経済を刺激するのは低金利だが、それは実質金利であって名目金利のことではない。そして実質金利とは、フィッシャー方程式によれば名目金利と期待インフレ率の差のことである。

日銀が緩和の手段をほぼ出し切ってしまった以上、名目金利はもう大きくは下がることはない。したがって2016年以降、金融緩和の度合いを決定するのは中銀ではなくインフレ率である。ここに来て再び物価指数が重要となった訳である。

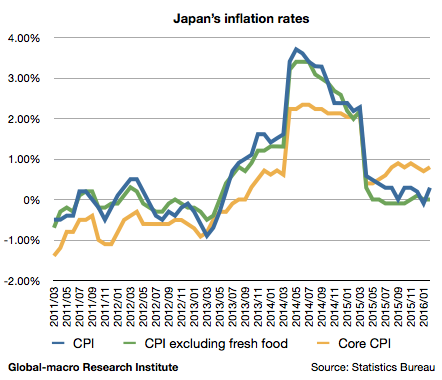

では、日本のインフレ率は現状どのようになっているのか? 以下は日本のCPI(消費者物価指数)のグラフである。

これは前年同月比のデータであるので、2014年4月から1年間は消費増税の影響分(1.7%程度)だけ上に突き出ている。この分は差し引いて考える必要がある。

これを考慮してコアCPI(生鮮食品とエネルギーを除く、日銀は何故かコアコアと呼ぶ)に着目すると、消費者物価はアベノミクスが開始された2013年後半に上がり始めて、2014年半ばに一度頂点に達し、その後一旦下落し始めているが、2015年後半に盛り返し始めていることが分かる。

何が物価上昇を抑えたか?

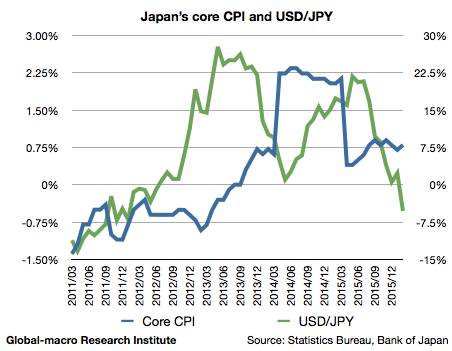

消費増税が需要の腰を折ったという見方も出来るだろうが、2013年後半からの上昇、2014年後半の下落、2015年後半の上昇をすべて説明する要因が一つある。ドル円の動向である。

上記はCPIとドル円の前年同月比の上昇率をそれぞれグラフにしたものである。こうすればCPIへの為替相場の影響が分かりやすいだろう。

当然ながら、ドル円の動きはCPIの動きに先行している。どれくらい先行しているかと言えば、約半年程度である。

アベノミクスの開始を受けてドル円が本格的に上がり始めたのが2013年前半、物価が上がり始めたのが2013年の後半である。ドル円の前年同月比は 2014年前半に減速を始め、物価は2014年後半に減速している。ドル円が2015年前半に盛り返すと、物価は2015年後半に再び加速している。

為替相場に左右される日本の物価上昇率

アベノミクスがインフレ率に作用するルートは主に以下の通りである。

- 円の下落による輸入物価の上昇

- 資産価格の上昇

- 失業率の低下による賃金上昇による消費拡大

- 金利低下による消費拡大

このなかで、上の2つは連動している。日経平均とドル円が連動しているからである。労働市場は既に完全雇用である。そして日銀の追加緩和余地が限られる今では、金利低下による消費拡大は今後望めないだろう。したがって、今後のインフレ率を決める一番大きな要因は円相場だということが分かる。

円相場は2016年前半において円高ドル安で推移している。そしてこれは今後も続くだろう。為替相場の推移予想については以下の記事を参考にしてほしい。

上記のように、物価は為替に対して遅行指標であるから、ドル円の下落はまだインフレ率には反映されていない。そしてドル円の今後の見通しも暗い以上、日本の物価はそちらにますます引っ張られてゆくと予想している。

デフレ継続の意味するところは、実質金利の上昇である。実質金利とは名目金利から期待インフレ率を引いたものであるから、期待インフレ率が下がれば実質金利は増加することになる。つまりは金融引き締めである。

これは日本の株式市場には非常に大きなマイナスである。ただでさえドル円の見通しが暗いにもかかわらず、金融引き締めが行われれば、日本株はますます上値が重くなるだろう。

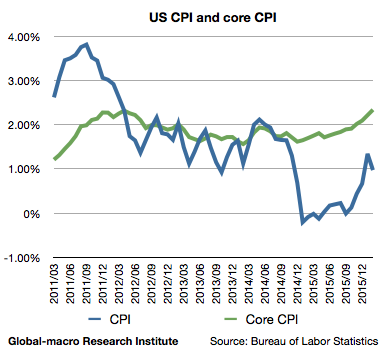

一方でアメリカはどうなっているか? アメリカの消費者物価は実は上昇している。食品とエネルギーを除いたコアCPIは2.34%と中央銀行のインフレ目標を既に達成しているのである。

CPIの方は原油安に大きく影響されているが、原油の下げ幅が限られる以上、いずれはコアCPIの方に引っ張られてゆくだろう。

アメリカの方はもしかすればデフレよりもスタグフレーションに襲われる可能性がある。こちらの方も遠からず分析記事を書くつもりである。