世界最大のヘッジファンドBridgewaterを率いるレイ・ダリオ氏がLinkedInのブログで、既に下落している米国株がここから年末までに更に30%落ちると予想している。

金融引き締めと株式市場

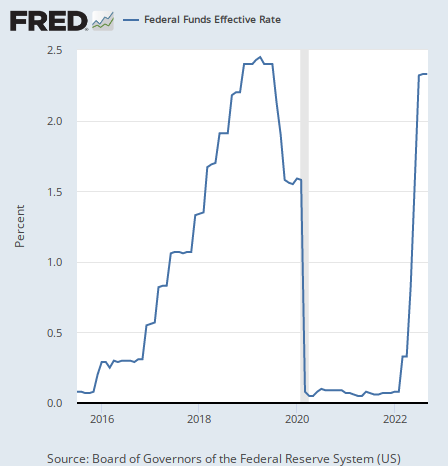

今年に入ってから株式市場は荒れている。理由はインフレ抑制のために行われているアメリカの金融引き締め政策である。

金融引き締めとは端的に言えば金利を上げることである。ダリオ氏は次のように言っている。

金利がインフレ率よりも上がる時、株式やその他の資産価格は下がる。

アメリカの政策金利は今年、利上げによって急激に上がった。その結果が以下の米国株のチャートである。

これだけ過激な金融引き締めがあるのだから、この結果は自明のことだった。だから筆者は年始から空売りをしていた。下落後に一旦利確し先月再開した。

だが多くの人にはこれが予想できなかったらしい。同じように自明だった2018年の世界同時株安と結局は同じことである。同じことが何度起きても人は学ばない。

だがそもそも金利が上がると株価が下がるのは何故だろうか? ダリオ氏は3つの理由を上げている。

高金利が収入や利益に影響を及ぼす

中央銀行が金融引き締めをしている理由の1つは、サービス価格の高騰を抑えるためである。サービス価格高騰の原因は賃金の高騰であり、金利を上げるとこれを抑えることができる。現状について言えば、賃金やサービス価格の高騰はまだ止まっていない。

だが一方で、賃金とは要するに消費者の収入である。賃金上昇が止まらなければインフレは止まらないが、賃金が下がると消費者はものが買えない。そうすれば企業の業績も下がるだろう。

コロナ後に無茶な経済対策をやりインフレになってしまった以上、中央銀行はどちらかを選ばなければならないのである。

資産が上がった金利に対抗できる魅力的なリターンを提供できるようになるには価格が下がる必要がある

これを現在価値効果と呼び、端的に言えば、将来の価格上昇を保証するためには現在価格が下がらなければならないということである。

資産は価格が下がれば下がるほど価値が上がる。将来的に一定の価格まで上がることが想定されているなら、今の価格は高いより低い方が将来の上昇幅が大きくなるからである。(一方で多くの個人投資家は価格の上がっている銘柄に吸い寄せられる。彼らは間違った投資対象を選ぶ天才である。)

だから、金利が上がって預金や国債でも高い利回りを得られるようになるならば、株式などは価格を下げて将来のリターンを大きくしなければ預金や国債の魅力上昇に勝てなくなる。

単に預金や国債の魅力が上がったために投資家が株式を売ってそちらに移ると言うこともできる。

資産を買うための現金や借金の量が減る

最後に、世の中に出回るお金の量が減るからである。

金利が高くなるということは、預金者には良いことだが、お金を借りる消費者や企業にとってはお金を借りにくくなることを意味する。

政府と中央銀行はこれまで低金利で人や企業に借金をすることを推奨してきた。アメリカで低金利政策が始まって以来40年間、借金で水増しされた経済成長と資産価格を人々は享受してきたのである。

だが金融引き締めによって経済にあふれていた借金による資金流入は速やかに回収される。人々はこれまで溢れていた資金で株式などの資産を買っていたが、そのお金がなくなることで資産価格を支えるものがなくなるのである。

以上、レイ・ダリオ氏は金融引き締めで資産価格が下落する理由を説明しているが、最後にもう1つ次のように付け足している。

また、高金利が企業利益の減速を引き起こすことを投資家は知っており、それが資産価格に織り込まれるという理由もある。

ちなみにこの企業利益の減少は、筆者がここからの株価下落の一番の原因とするものである。以下の記事で詳しく説明している。

今後の株価動向

さて、これを踏まえた上でダリオ氏は今後の株価動向をどう予想しているのか?

まずは金利水準を復習しておこう。アメリカの政策金利は利上げによって2.25%まで上がっており、2018年の世界同時株安を引き起こした水準に近づいている。

これが来週には3%付近まで、年末までには4%付近まで利上げされることが見込まれている。

ダリオ氏は今後の利上げについて次のように言う。

金利が現在の水準から4.5%付近まで上がる場合、株価の下落幅は現在価値効果によって20%程度(平均してグロース株はバリュー株よりも影響を受けるだろう)、利益の減少によって10%程度の影響ということになるだろう。

つまりは合計で30%である。Bloombergなどはこの文の前半部分だけを取り上げて20%と報じているが、大手金融メディアは相場の上下の理由をまともに説明できないだけではなく字も読めないのだろうか。

結論

金利は年末までにはその水準に達することから、ダリオ氏は年末までに30%の株価下落を予想していることになる。株価は既に天井から20%落ちているので、ほぼ半値落ちということになるだろう。1974年の物価高騰による株価暴落と同じ下げ幅である。

筆者もダリオ氏の予想に異論はないが、企業利益減少による効果を過小評価しているようにも思う。あるいは企業利益の減少は本格的には来年だろうから、今年の予想としてはそれで良いのか。筆者の予想とも見比べながら考えてみてほしい。

また、「現在価値効果」の話はスコット・マイナード氏による株価収益率の話と同じである。そちらには長期の株価予想に参考になるデータが載っているので、そちらも参考にしてほしい。