アメリカの元財務長官で経済学者のラリー・サマーズ氏が、13日に発表されたアメリカのCPI(消費者物価指数)についてTwitter上でコメントしている。

高止まりするアメリカのインフレ

8月のインフレ率は8.2%となり、事前の予想を上回ったことで株価が急落していた。

インフレ対策のためにFed(連邦準備制度)がより強い金融引き締めをやらなければならないからである。

これまで一貫してインフレの脅威を警告してきたサマーズ氏は次のように言う。

今日のCPIのデータはアメリカのインフレがやはり深刻な問題だということを示している。

コアインフレは、今月は今四半期全体より高かったし、今四半期は前四半期より高かったし、この半年はその前の半年より高かったし、ここ1年はその前の1年より高かった。

サマーズ氏が注目しているのはやはり労働市場、つまり賃金のインフレのようである。賃金のインフレはサービスの価格に影響する。以下の記事で示した通り、今回のCPIデータではサービス価格の上昇が加速していることが確認された。

だからインフレを抑えるためには、賃金が下がる、つまり労働市場が落ち込むほかない。サマーズ氏は次のように続ける。

失業率が4.5%を超えることなくインフレ率が2%まで下がるという考えは酷く論理的ではない。だがそれがFOMCの19人の内もっとも悲観的な見方だ。危険な集団心理だ。

賃金が下がらなければサービスの価格は下がらない。だがFedは賃金は下がらないのにインフレは抑制できるという夢のようなシナリオを想定している。だが夢は夢に過ぎないだろう。

利上げ加速か

9月20日、21日にFedは次のFOMC会合を開く。利上げ幅についてはデータ次第だと彼らは長らく主張してきたが、今回のデータを受けて利上げはどうなるのか。

サマーズ氏は次のように言う。

9月の0.75%利上げが適切だということはこれまで通り自明のように思える。

そして、もし9月に1%利上げと0.5%利上げを選ばなければならないならば、わたしなら信任を強化するために1%を選ぶだろう。

実際、CPIの発表後に金利先物市場は1%の利上げを織り込み始めた。現状では29%の確率で1%の利上げがあるという織り込みである。発表直後は37%だったので少し織り込みが弱くなったが、それほど少ない確率でもないだろう。

結論

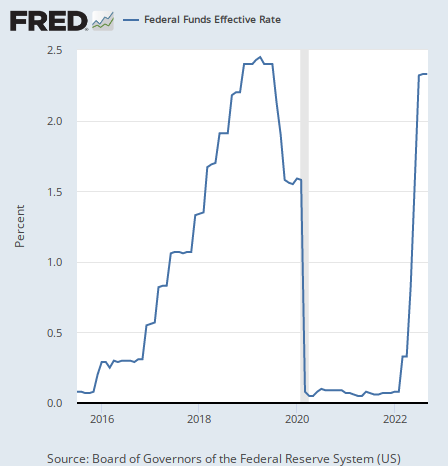

現在、アメリカの政策金利は2.25%である。0.75%であれ1%であれ、これが来週には3%程度に利上げされることになる。世界同時株安を引き起こした2018年の金利の水準を超えてゆくわけである。

その後利上げは何処まで行くのか。サマーズ氏は次のように言う。

金利が4%近くまで上げられることなしにインフレが抑制できる確率はあまりないと思う。

その意味では、利上げはゆっくりではなく迅速に行われたほうが良いだろう。

金利先物市場は年内に4.25%までの利上げを織り込んでいる。その時株式市場はどうなってしまうのか。楽しみに待っていたい。