引き続きThe Market NZZによるDoubleLine Capitalのジェフリー・ガンドラック氏のインタビューである。

インフレが既にピークに達しているのかどうかは専門家でも意見が割れているが、ガンドラック氏はこれ以上利上げを急ぐべきではないと主張する。そしてその理由は、債券の専門家であるガンドラック氏らしく、債券市場の織り込みである。

アメリカの利上げ

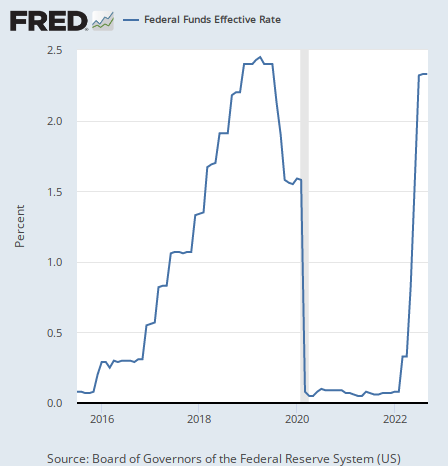

Fed(連邦準備制度)はインフレ抑制のために利上げを進めている。利上げは今年3月から開始されたが、通常より急速なペースで進められているため、半年ほどで前回利上げが世界同時株安を引き起こした2018年の水準まで近づいている。

Fedはこのまま2018年の水準を超えて急速な利上げを続けられるのだろうか。ガンドラック氏は懐疑的である。彼は次のように述べている。

Fedはもう何年も自分の政策金利についての計画を実行できた試しがなく、彼らは今自分の信任と評判の残骸を守ろうと必死になっている。

残念ながら、Fedが何か方針を発表して、その方針を貫けたことはもう何年もない。去年にはパウエル議長はインフレは一時的で対応の必要はないと言っていたが、それもすぐに撤回することになった。

そして今度は逆にインフレ退治のために金融引き締めをやり遂げると言っているが、どうなるだろうか。ガンドラック氏は次のように分析している。

彼らが金融引き締めをする時は常に、実体経済が弱くなるまでそれほど時間はかからない。そして彼らは恥をかくことになる。

2018年の終わりには、株式市場が崩壊したためにたった6週間で金融引き締めを撤回しなければならなくなった。

2018年のパウエル氏の金融引き締めによる世界同時株安は、ここではリアルタイムで報じていたので説明の必要はないだろう。

当時、株価の下落は結局パウエル氏が自分が原因であることを認め、金融引き締めを撤回したことで収まった。

結局、金融市場は政府の緩和でバブルになり、引き締めでバブルが崩壊するということをこれまで繰り返してきたのである。

ガンドラック氏は次のように続ける。

このように過去にはFedは引き締めを撤回できた。しかしそれはインフレ率が2%を下回っていたからだ。だから緩和に逆戻りしても大した短期的影響はないように思われていた。

しかし今回は違う。インフレ率は国債の利回りを5%以上上回っており、Fedはインフレ率を押し下げると力強く何度も主張している。だから彼らは引き締めをすばやく撤回できる状況にはない。

インフレが収まらない限り、Fedは金融引き締めを撤回できない。それが今回のバブル崩壊がこれまでと違うところである。そしてガンドラック氏によれば、アメリカの実体経済は既に痛み始めているという。

既に崩壊しつつあるアメリカの実体経済

ガンドラック氏は現在のアメリカ経済の状況を次のように分析する。

消費は非常に弱い。アッパーミドルクラスを顧客とするNordstromのような高級スーパーを見てみると良い。Nordstromの株価は先月だけで25%も下落した。

ガンドラック氏は、物価高騰で高級スーパー(日本で言えば成城石井あたりだろうか)が苦しんでいると分析している。Nordstromの株価は次のように推移している。

ガンドラック氏は理由を次のように分析している。

人々はガソリンと食料品に多額のお金を費やさなければならないので、こうした必需品以外のやや贅沢な消費は崖から滑り落ちている。

一方で、高級スーパーの顧客が何処に行ったかと言えば、高騰する食品をもっと安く買えるスーパーである。ガンドラック氏は次のように続けている。

Walmartのような廉価なスーパーは新たな顧客が爆発的に増えた。

新規顧客の多くは元々Whole Foods(訳注:オーガニック食品を扱う高級スーパー)で買い物をしていたが、今やWalmartで買い物をする。何故ならば、食料品はWalmartの方が30%ほども安いからだ。

米国株全体が下落する中、Walmartの株価も好調とは言えないが、少なくとも決算はNordstromより良かった。

こうした個別株の決算を追っていくと、経済の実体がより具体的に把握できる。

また、ガンドラック氏は顧客の購買方法に変化があると言っている。

また、Walmartはデビットカードではなくクレジットカードで支払う顧客が顕著に増えていると報告している。これはつまり、買い物客は借金で食料品を買っていることを意味する。

クレジットカードの利用増加は、Soros Fund ManagementのCEOであるドーン・フィッツパトリック氏が以下の記事で消費が堅調で推移する理由として挙げていたものである。

だが、筆者もガンドラック氏に同意する。アメリカの消費者がクレジット残高をどんどん使っているのは、消費が力強いからではなく、価格高騰でそうせざるを得ないからである。

利上げは減速すべきか

このようにアメリカ経済の状況を分析した上で、ガンドラック氏は利上げを緩めるべきだと主張する。

パウエル氏は手を緩めるべきだと思う。次の会合で0.75%の利上げはすべきではない。0.25%にすべきだ。そして時間が過ぎるのを待つ。

利上げを続けている限りパウエル氏はインフレ・ファイターの立場に立ち続けることが出来る。彼が会合を1つ飛ばしてもわたしは気にしない。9月に0.25%の利上げ、そして11月は休みにする。

これは専門家の間でも意見が分かれている。例えば経済学者のラリー・サマーズ氏は利上げの手を緩めてはならないと言っている。

だがガンドラック氏は慎重派であるようだ。彼はその理由を次のように語っている。

手を休めて状況を見守るべきだ。何故ならば、債券市場の言葉に耳を傾けるべきだからだ。債券市場と経済学者のコンセンサスとが意見を違えるとき、債券市場の方が正しい。そして債券市場は金利は上限に達したと言っている。

結論

債券市場は長期的に金利はこれ以上上げられないと言っている。何故ならば、10年物国債の金利から2年物国債の金利を引いた長短金利差がマイナスになっているからである。

現在、2年物国債の金利は3.48%、10年物は3.29%である。通常、金利は期限が遠ければ遠いほど高くなるが、それが逆転するのは、短期的に金利が上がることで長期的な景気後退に陥ると債券市場が予想する時である。筆者は去年からその状況を予想し、債券市場で利益を上げた。

だからガンドラック氏の論理は単純明快だ。債券市場は中央銀行や経済学者よりも優れた経済予想を提供するので、中央銀行はそれに従うべきだというものだ。

特に、筆者やガンドラック氏にとって明らかだったインフレ悪化を予想できなかったパウエル氏に、債券市場よりも優れた金利のコントロールが出来るだろうか。それが彼の論理である。

一方で、サマーズ氏も去年からインフレを予想してきた人物の1人である。

どちらが正しいだろうか。これからも専門家の相場観を報じてゆくので楽しみにしてもらいたい。