世界的なインフレが話題になっているが、ここの読者にとっては2年前から議論されている古い話である。

そして世間がインフレについて話し始めた2022年、ここではインフレ終了について様々な観点で話し始めているが、今回はマネーサプライの話である。

インフレと金融市場

以下の記事で書いたように、世間がインフレについて騒ぎ始める中、デフレの兆候は既に金融市場にも出ていた。

金属やエネルギー資源などのコモディティの価格が2020年から上昇し始めたことが2022年の物価高騰に繋がったように、逆にインフレが収まる時もまずコモディティ銘柄が下がり始める。

そして例えば原油価格は下がり始めている。

だがインフレについて考えるには他に考えなければならない数字があるだろう。それは勿論マネーサプライである。

マネーサプライ

マネーサプライとは、簡単に言えば個人や企業などが保有している預金やそれに相当するものの総額である。つまり、民間がどれだけの現金を保有しているのかということである。

世の中に現金が溢れれば溢れるほど、人々がものを購入する時の購買力は高くなり、ものが大量に買われればものの値段が上がる。

逆に世の中の人がお金を持っていなければ、誰も何も買うことができず、企業は値下げをしなければならなくなる。デフレである。

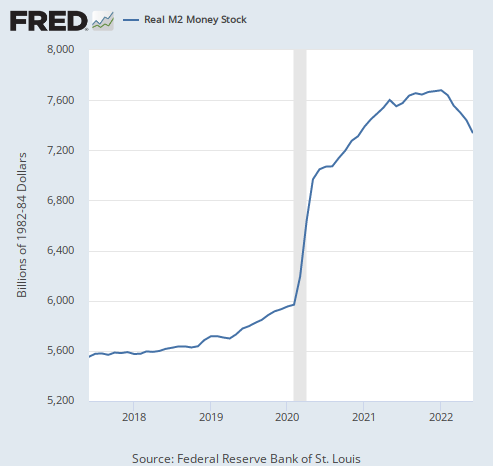

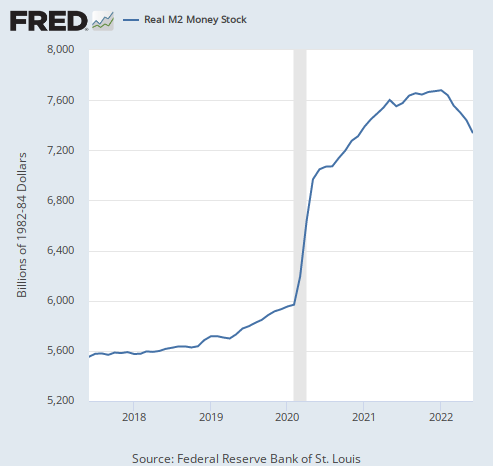

そしてこのお金の総量、つまりマネーサプライは一定ではなく、増減する。では今のアメリカのマネーサプライのチャートはどうなっているかと言うと、次のようになっている。

アメリカのマネーサプライはコロナ後に大きく増えている。そしてその後どうなっているかと言えば、天井を付けた後、今年に入ってから下落を始めている。

マネーサプライの増減要因

これはどういうことか。そもそもマネーサプライはどのように増えたり減ったりするのか?

マネーサプライが変化する第一の要因は融資である。銀行にまずあなたが1万円預けたと考えてもらいたい。あなたの銀行口座には1万円が入っている。

しかしこの1万円は、実際には本当にそのまま銀行に居座っているわけではない。それでは銀行はただの金庫番になってしまう。

実際には銀行は、預かったお金を別の人に貸し出している。そしてここで1万円を借りに来た人がいると仮定してもらいたい。

その人は来た時には何もお金を持っていなかったが、1万円を借りられたとしよう。そしてその1万円をその人が自分の銀行口座に入れたとすると、その人の銀行口座にも1万円が存在することになる。

ここで考えてほしいのは、あなたの銀行口座にも1万円が記録されたままだということである。しかしお金を借りた人の口座にも同じ1万円がある。

つまり、融資によって1万円が口座の数字上2万円に増えているのである。貸し手と借り手両方の口座がマネーサプライにカウントされるので、1万円融資があればマネーサプライは1万円増える。

では、今年に入ってマネーサプライが減っているのは人々が融資を解消しているということなのか? しかし個人や企業の負債の統計を見ても彼らはむしろ融資を増やしている。それはソロスファンドのCEOドーン・フィッツパトリック氏が強い消費を予想した理由でもあった。

ではマネーサプライは何故減っているのか? マネーサプライにはもう1つ増減の理由がある。政府による財政支出である。

マネーサプライと財政支出

何故政府の支出とマネーサプライが関係があるのか? それはマネーサプライの定義に、政府の持つ現金は含まれていないからである。

だが財政支出とは、コロナ後に行われたように政府が国民に現金を配ったり、公共事業を行なって民間の企業にその報酬を支払ったりすることである。この時に政府の預金(マネーサプライにカウントされない)から出たお金は個人や企業の銀行口座に振り込まれる。

だから財政支出は基本的にそのままマネーサプライを増やすのである。

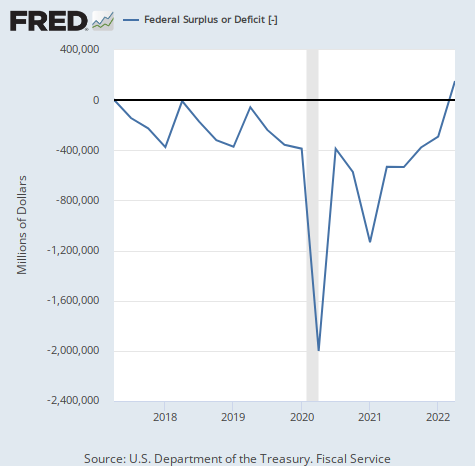

ではその財政支出は今年どうなっているのか。

前回の記事でも書いたが、アメリカ政府はコロナ後に現金給付などの政策を行うため、2020年と2021年の財政赤字を急増させた。しかし未曾有の水準の赤字を永遠に続けることはできず、2022年の財政赤字はかなり減っている。

このチャートを見た後にもう一度マネーサプライのチャートを掲載しよう。

これでコロナ後のマネーサプライ急増と、その後の減少の理由が説明できたと思う。

マネーサプライ減少とインフレ沈静化

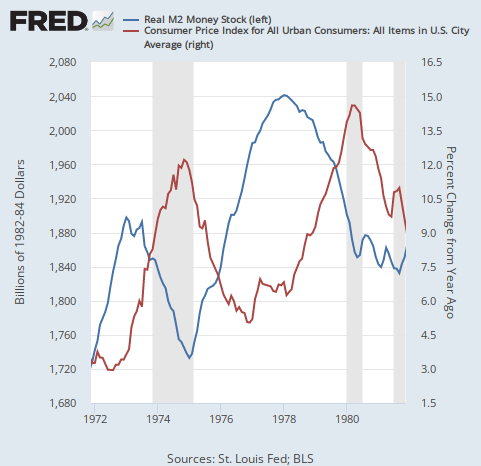

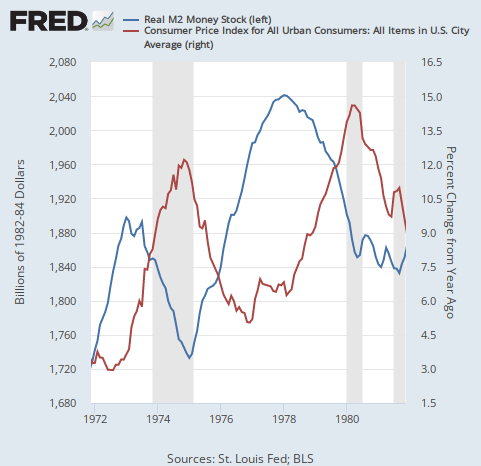

ではマネーサプライが減少すれば、つまり世の中の現金の量が減少すれば、インフレはどうなるのか? 色々論じるよりも前回アメリカで物価高騰が起こった1970年代のインフレ率とマネーサプライのチャートを見てもらうのが早いだろう。

マネーサプライの増減がインフレ率の上下に先行しているのが分かる。まずマネーサプライが上がり、それからインフレ率が上昇する。その後マネーサプライが下がればインフレ率も下がっている。

今回、マネーサプライは今年の1月をピークに下がっている。この原因は財政支出の減少であり、今後も増える見込みのないことから、インフレ率もいずれ下がってゆくはずである。

やはり現在のインフレ第1波については今年の後半から来年の前半がピークだと言えるだろう。

結論

ということで、前回の記事の結論と合わせて考えると、財政赤字の減少が企業利益の減少の原因になると同時に、マネーサプライ減少の原因になり、インフレも今後落ち着いてゆくだろう。

その意味では金融政策についてはガンドラック氏が正しかったように思える。しかし彼は財政政策の企業利益への影響を忘れている。

コロナ以前は利上げや量的引き締めなどの金融政策が市場経済に大きな影響を与えていたので忘れられがちだが、今の市場ではむしろ財政政策が株価とインフレ率を左右しているということである。

だがインフレ率の減少は企業利益の減少だけではなく景気後退(あるいは恐慌)をもたらすだろう。

そして緩和は再開され、マネーサプライは再び増加し、1970年代のようなインフレ第2波に繋がってゆく。

何故人間は学ばないのだろうか。ジム・ロジャーズ氏のコメントが思い出される。