引き続き、アメリカの元財務長官で経済学者のラリー・サマーズ氏のBloombergによるインタビューである。最近、2000年のドットコムバブル崩壊を持ち出す人が増えてきたが、サマーズ氏もそれに加わったようである。

中央銀行の経済予想

前回の記事では、アメリカの中央銀行であるFed(連邦準備制度)が2021年の間ずっとインフレを無視し続けていた様子を紹介した。

市場参加者にとっては中央銀行の経済予想が外れるのは普通のことなのだが、サマーズ氏によればその状態は彼らが緩和から引き締めに転じた今も続いているという。彼は次のように述べている。

彼らの経済予想が立て続けに外れているために、以前までのような彼らへの信頼は失われ、しかもそれは今でも完全に回復されたとは言い難いと言わざるを得ない。

何故か。それは、彼らの今の経済予想を見れば分かる。まずは現在のアメリカ経済の実際の数字を並べてみよう。

- 実質GDP成長率: 3.5%

- インフレ率: 9.0%

- 失業率: 3.6%

GDPは高いが、この数字は第1四半期のものであるため、去年4月前後の現金給付によるブースト効果を含んだ数字である。その後アメリカ経済は急減速しており、2022年前半はマイナス成長となる可能性が騒がれている。

一方で、インフレ率は6月の数字であるため、去年4月の現金給付のブースト効果を含んでおらず、それでも9%台となっている。

そしてFOMCメンバーの経済予想を公表するドットプロットによれば、彼らはこれら数字が来年にはこうなると考えている。

- 実質GDP成長率: 1.7%

- インフレ率: 2.6%

- 失業率: 3.9%

GDPは現金給付のブーストが消えれば自然にそれくらいに落ち着くだろう。あるいはむしろマイナス成長になるのではないか。

一方で何故かインフレ率が9%台から2%台に急降下している。

これは何なのだろう? インフレ率が7%も急落するような異常事態なのに、GDP成長率は自然落下する程度にしか落ちていない。ありえない数字である。

経済の専門家でなくとも、ここの読者ならばこの予想が完全におかしいことはすぐに分かるはずである。何故彼らは税金から高い給料をもらい、このような子供騙しの数字を堂々と公表していられるのだろう。

1年前のジェフリー・ガンドラック氏の言葉は、どうやら今でも意味を持ってしまうようである。

サマーズ氏の失業率予想

しかしサマーズ氏がこの数字の中で一番注目するのは失業率である。彼は次のように説明している。

ドットプロットはインフレが完全に落ち着くと予想しながら、失業率が(2024年に)4.1%までしか上がらないとしている。非常に理にかなっていない予想に見える。

そして19人のFOMC参加者のうち一番悲観的なメンバーでさえ失業率が4.5%までしか悪化しないと考えているのは、かなり酷い集団的思考の問題があることを示しているようだ。

彼が着目するのはサービスのインフレである。サービス業においてインフレが悪化していることは以下の記事でも説明しておいた。

サービスは人件費が主なコストになっているから、人件費が下がらなければインフレは収まらない。

そして人件費が下がるということは、労働者が減給されたり解雇されたりするということである。

そうなれば消費は減速し、アメリカ経済は確実に景気後退に陥る。しかしサービス業のインフレを考えると、そうならなければインフレは収まらないのである。

実際のアメリカ経済の展望

ここまで考えると中央銀行の経済予想が完全にお花畑であることが分かる。

しかし、ではアメリカ経済はこれからどうなるのだろうか。サマーズ氏は次のように続けている。

2022年が景気後退になるリスクは現実のものである。そして来年がそうなるリスクは更に高い。

1982年やリーマンショック時のような景気後退になると考える理由があるとは思わないが、公園で散歩をするような楽な道のりにもならないだろう。2000年のドットコムバブル崩壊後に起こったことが、これからの経済のためのモデルになるのではないか。

1982年というのは、1970年代の物価高騰の総決算として起こった大きな景気後退である。

当時はインフレは3回の波になって押し寄せたが、1982年の景気後退は3回の波の後に訪れた。現在のインフレは第1波に過ぎないので、1982年のようにならないというサマーズ氏の論には一理あるかもしれない。

一方で、サマーズ氏が2000年のドットコムバブル崩壊を持ち出したのは非常に興味深いことである。何故ならば、現在の状況が当時に似ていると主張する人物が他にもいるからである。

結論

これまでの記事で論じてきた通り、2000年のドットコムバブル崩壊の特徴は、まず利下げ開始後も株価下落が止まらなかったこと、そして下げ相場は2年続いたということである。

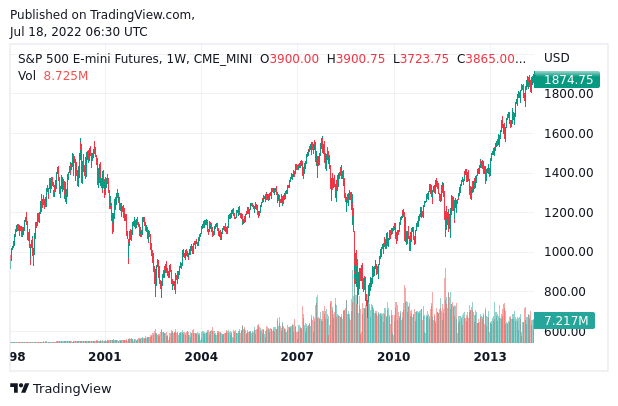

そして本当の問題は下落相場が2年続いたことではなかった。多くの人は気付いていないが、その後米国株は13年間上がっていないのである。

それが緩和によって高くなり過ぎた株価の行く末である。だから結局、いくらで買うのかという概念を省いて投資を行うことは出来ない。買値は重要であり、買値を無視して行う投資は投資ではなくギャンブルである。

以下の記事では米国株が30年間上がらなかった時代がこれまで普通にあったことを紹介したが、13年程度なら比較的最近にも起こっているということである。

そして何度も言うが、現在のバブル崩壊はアメリカで最後に物価高騰が収まった1980年から40年間続けてきた緩和政策がインフレによって続けられなくなり、40年分の巨大緩和バブルが崩壊する、そういう局面なのである。

13年程度で済むと思っている人がいれば、根拠を挙げてほしいものである。だがまともな根拠を筆者はこれまで誰からも聞いたことがない。