アメリカの元財務長官でマクロ経済学者のラリー・サマーズ氏が、Bloombergのインタビューでアメリカの景気見通しについて語っている。

不謹慎で申し訳ないが、元々悲観的だった彼の予想がどんどん悲観的になっていて聞いていて面白い。

インフレによる株安相場

アメリカのインフレが止まらない。

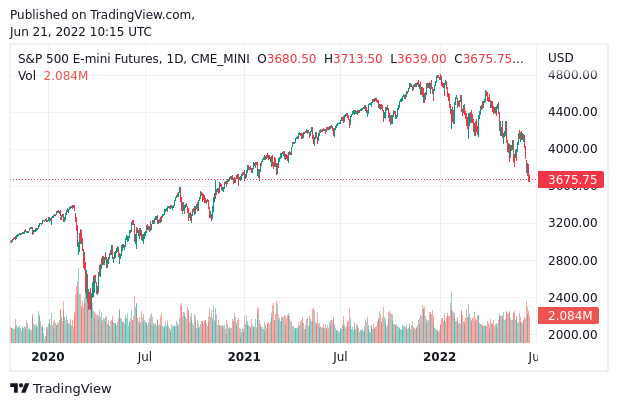

Fed(連邦準備制度)はインフレ抑制のため強力な金融引き締めを余儀なくされており、投資家は先行きを悲観し、米国株は既に25%ほど下がっている。

引き締めを行なっているパウエル議長自身も、ついに景気後退の必要性を認め、インフレ抑制のためにそれが必要なのであれば受け入れる覚悟だと表明した。

ソフトランディングは無理だということである。

これ以上ないような悲観的な状況だが、サマーズ氏は追い打ちをかけるように次のように言う。

Fedや市場参加者は現在の状況の深刻さをまだ過小評価している。

悲観はまだまだ足りないようである。

インフレからスタグフレーションへ

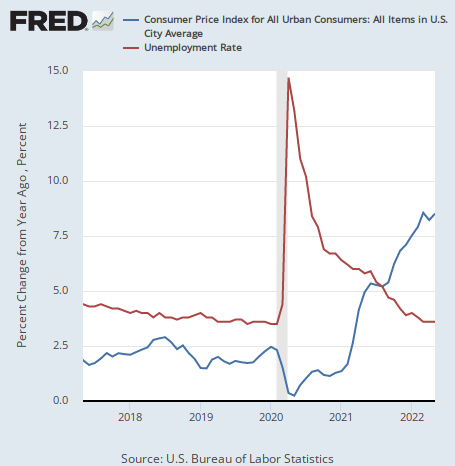

サマーズ氏がそう言う理由は失業率である。賃金のインフレがサービス業やその他の業種のインフレの基底にあるため、世界最高のマクロ経済学者であるサマーズ氏はインフレを考える時に労働市場を重視する。

彼はこう述べる。

いずれかのタイミングで失業率に2%かそれ以上の顕著な上昇が見られなければインフレは元には戻らない。

それがわたしがスタグフレーションに突入し、インフレは下がるものの望ましい水準までは下がらない可能性が高いと考える理由だ。

労働市場は過熱し、人手不足に陥っている。人々はどんどん雇用されているため、失業率は下がり、給料はインフレしている。

インフレ率と失業率のグラフを並べてみよう。

サマーズ氏が言っているのは、労働市場が冷え込み、多くの人が職を失い、賃金が安くならなければインフレは止まらないということである。

現状では失業率はむしろ下がっており、まずはこれが上昇することが必要だろう。

サマーズ氏の言う失業率5%とはコロナ直後を除けば5年間なかった水準であり、それほどの不況が来るということである。

しかし市場は、株価が25%下落した今でさえ、そんなことを織り込んではいない。それをこれから織り込むのだとしたら、株式市場はどうなるだろうか。

アメリカ経済はどうなるか

ハードランディングは避けられないのだろうか。サマーズ氏はこう語る。

経済学の世界では想定外の結果が出ることは多く、誰も確実にこうなるとは言えない。しかし景気後退なしにインフレ率が2.5%まで下がるとすれば、わたしは途方もなく驚くだろう。

それよりもむしろ、景気後退が起こりながらもインフレ率が2.5%まで戻らない可能性の方がよほどが高いだろう。

それはまさにスタグフレーションであり、筆者が1月から予想し続けている状況である。

今や識者全員のメインシナリオとなっている。

また、サマーズ氏はどちらかと言えばハード過ぎるランディングよりもインフレが収まらない可能性を憂慮しているようである。

彼はパウエル氏が「インフレ抑制のために必要なら景気後退を受け入れる」と言ったことについて、覚悟が不十分かもしれないと言っている。

パウエル議長が許容すると主張している景気後退の規模は、必ずしもインフレ抑制のために十分ではないと考えている。

金融引き締めはここから更に実体経済と株式市場を締め上げてゆき、何処かでパウエル氏の心が折れるとサマーズ氏は予想しているのである。

そうなればどうなるか? 物価高騰の原因であるところの緩和政策への逆戻り、そして現在よりも深刻なインフレ第2波への突入である。

年始から言い続けているが、今後の動きは見え透いている。今年はあまりにも簡単な相場である。