アメリカも日本も株価の下落が続いている。世界的なインフレでアメリカのFed(連邦準備制度)が強力な金融引き締め政策を行なっているからである。

2022年世界同時株安

これは予想されていたことだった。少なくともここでは年始から次のように書いておいた。

株を買っている人は、自分が何故株を買っているのかもう一度考えた方が良い。少なくとも筆者には今株を買うべき理由が何1つとして見当たらない。

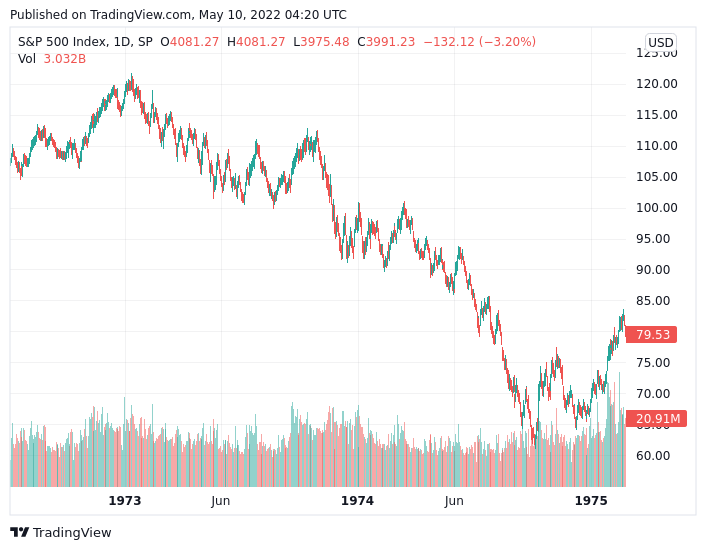

それで米国株の推移は次のようになっている。

そろそろ最高値から20%の下落になりそうだが、それでもこの下落相場はまだまだ始まったばかりである。

株価暴落はいつまで続くのか

さて、ここで投資家にとって問題となるのは株価暴落がどこまで行くのか、そしていつまで続くのかだろう。

比較対象になるのは常に過去の相場である。例えば同じようにパウエル議長による金融引き締めで下落した2018年の世界同時株安では、最高値から20%の下落となっている。

しかし当時はインフレではなかった。だから結局パウエル議長は自分の金融引き締めが株安を引き起こしていることを認め、引き締めを撤回した。だから20%で済んだのである。

だが今回は引き締めを止めるとインフレが止まらなくなってしまう。

だから中央銀行は金融引き締めを止められない。しかも量的引き締めの規模は2018年の2倍となっている。

1970年代のインフレ株価暴落

それだけでも今回の株安が20%の下落では済まないことは分かる。では、過去に同じようにインフレで金融引き締めを止められなかった時の株価暴落はどうだったかと言えば、1970年代の物価高騰時の株価下落を見るべきだろう。

丁度半値になっている。ちなみにインフレに弱いNasdaqは60%の下落である。今の相場でもNasdaqの下げは大きい。

天井から大底までの下落幅を厳密に予想することはできない。だが今回の株価暴落の規模は2018年の20%というよりは、1970年代の50%に近いものになるということは間違いなく言えるだろう。

株安はいつまで続くか

一方で、「どれだけ下がるか」ではなく「いつまで下がるか」についてはもう少し厳密な予想が立てられるだろう。

中央銀行はインフレ抑制のために利上げや量的引き締めをしているが、以前も述べたように株式市場は住宅市場や実体経済よりも先に反応する。

だからこれから続くのは、株価がかなりの程度急落しても、インフレや住宅バブルが収まらない期間だろう。

その時中央銀行はどうするか? パウエル議長がある程度の株安を許容するだろうということは、以下の記事を読めば分かる。

だからFedは株価が下落していても金融引き締めを一定期間そのまま続けるだろう。

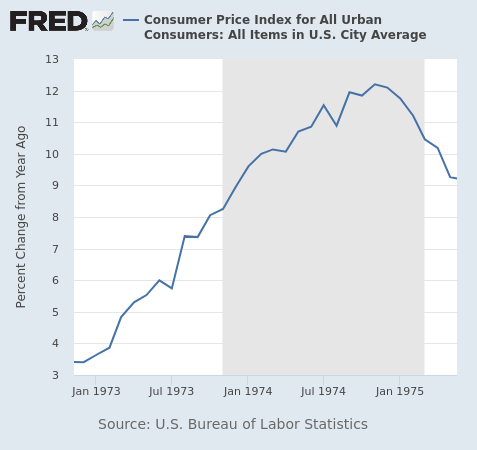

それが終わるのがいつかと言えば、インフレが鈍化し始める時である。実際、1974年の大暴落で大底となった1974年終盤は、アメリカのインフレ率(以下)がピークに達した時である。

だから株価がいつ大底に達するかということは、インフレ率がいつピークになるかを見ていれば分かるということになる。(※5/10誤字訂正しました。)

インフレ率の推移

だが現在のアメリカのインフレ率はピークにはほど遠い直線的な上がり方をしている。

このインフレ率はジェフリー・ガンドラック氏が言うように、今後数ヶ月数字が鈍化する統計的要因がある。

だがそれはあくまで統計的要因であり、今後数ヶ月のインフレ鈍化で中央銀行が引き締めを躊躇すれば、それは長期的にはより酷いインフレへと繋がってゆくだろう。

結論

実際にはインフレ率が落ち着くのは(もし落ち着くとすればだが)今年中は無理であり、来年ということになるだろう。

それはつまり来年までは株価が下落しても金融引き締めが止まらない期間が続くということである。株式市場は地獄絵図となるだろう。

大底までの下落幅は1970年代の50%が大まかな目標水準である。しかしドル建てで米国株に投資している日本の投資家には、そこに更にドルの下落分が加算されることを指摘しておきたい。

年始から散々警告していたので、ここの読者は株安を避けられたはずである。この株安は専門家には明らかだったので、著名投資家は皆同じことを言っている。

まだ株を持っている人は、幸運を祈りたい。何度も警告したので、筆者に出来ることはそれくらいである。