Guggenheim Partnersのスコット・マイナード氏がCNBCのインタビューで株価とインフレについて語っている。

景気後退懸念

市場では景気後退の前兆であるとされる長短金利の逆転が起こって以来、ようやく景気後退について話され始めている。

だが筆者にとってはこんな話は去年から明らかだったことであり、ここの読者も聞き飽きているだろう。

物価が高騰し、Fed(連邦準備制度)はインフレを抑えるために利上げなどの金融引き締め政策を行わねばならず、現在8.6%のインフレ率を抑制するためには金利は2018年に世界同時株安を引き起こした高金利を遥かに越えて上がって行かなければならない。

そしてそれは株価も実体経済も破壊してしまうだろう。

最大のリスク

だがマイナード氏は興味深くも次のように言っている。

最大のリスクは景気後退ではない。最大のリスクは、株式や原油など何らかの資産クラスが暴落し、Fedが金融引き締めを止めなければならないと感じることだ。

だが金融引き締めを止めるのが早すぎた場合、Fedがインフレ抑制に本気だという信頼が失われるだろう。

何故引き締めを止めることがリスクなのか? 当然ながら現在8.6%のインフレ率が10%を遥かに越えて上がって行ってしまうからである。

もう一度ここからのシナリオを復習しよう。

まず、問題の根源は金融引き締めを行なった場合、インフレ率より先に株価が反応するということである。

金融引き締めは株価にも実体経済にも影響を与えるが、反応が早いのは株価の方である。インフレ相場でもまず金融市場で原油や小麦などの先物価格が上がり、それが時間差で消費者物価に転嫁されてくることは以前説明した。

この事実は金融引き締めを行うとどうなるかということに関係がある。何故ならば、実体経済よりも間違いなく株式市場が先に反応するからである。逆に株式市場に影響を与えない程度の金融引き締めでは間違いなくインフレを止められないだろう。

だから株価の暴落はインフレ阻止のための必要条件である。

株価暴落後のシナリオ

現在、米国株は次のように推移している。

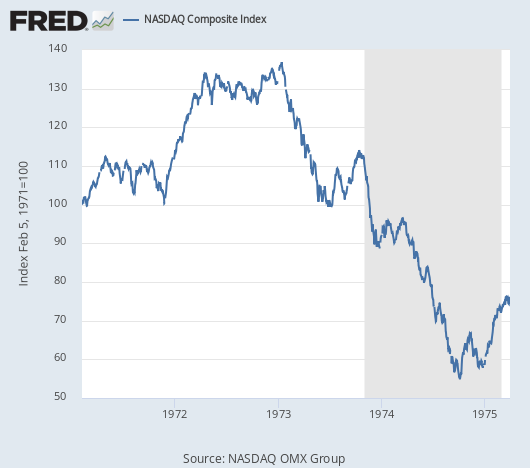

慌てている投資家も居るようだが、この程度では落ちた内にも入らない。1970年代の物価高騰では株価は60%下落したのである。

だが実際に株価が暴落した時、中央銀行はどうするだろうか?

マイナード氏は、この時に中央銀行が引き締めの手を緩めることが最大のリスクだという。何故ならば、株価が下落する程度にはインフレ率は下落しないだろうからである。

しかし中央銀行が甘い判断を下した場合、インフレが収まりきらない間に金融緩和が始まる。そうしてそれがインフレ第2波へと繋がってゆく。そして第2波のインフレ率は現在のインフレ率より酷いものになるだろう。

結論

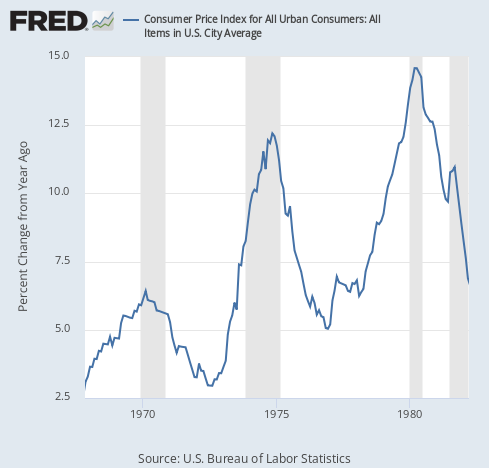

実際、それが1970年代のアメリカの物価高騰時代に起きたことである。当時のインフレ率を再掲しよう。

第3波まで来ていることが分かる。

現在のインフレも高確率で同じようになるだろう。筆者はこの「インフレ第2波」シナリオを去年から予想している。

それについてマイナード氏が話し始めたということである。

何度も言うがここではすべてを事前に書いているので、参考にしてもらいたい。もうインフレは手遅れなのである。