2016年の基本的な戦略については既に書いたが、市場の動きが激しくなってきたので追記したい。

2016年の市場が始まって以来、株式市場は下落し、また為替市場ではドル円が下落している。年始には120円を超えていたドル円は、現在118円前半で推移している。

先ず、株式市場については全く書いた通りであり、追記の必要がない。以下の記事の通りである。

この記事で書いた予想の要点は以下の3点であり、これを踏まえて議論を続けよう。

- 利上げとドル高による輸出減速で米国株の上値は限られる

- 株の急落はいつでも大した理由なしに起こる可能性があり、振れ幅は10%から30%程度である

- 量的緩和バブルの完全な崩壊はまだ先

要するに、株は上がらないがいつでも急落する可能性があるということである。

さて、問題は下落しているドル円である。現在起こっているドル円急落の原因は、基本的には2015年8月に起こった世界同時株安に伴う円高と同様である。

つまりは、この円高はファンダメンタルズに基づくものではなく、リスクオフによって投資家が株式などのポジションを精算する際に、資金調達のために売られていた低金利の円を投資家が買い戻しているということである。

当時のドル円急落も120円からの下落であった。8月の下落直前の記事に書いたことが参考になるので引用してみよう。

調達通貨としての円の買戻しは、投機筋がポジションを解消するかぎり際限なく続くこととなる。つまり、ドル円の下げはこれからも世界同時株安にほぼ連動し続ける。上記の記事ではS&P 500の下げ幅は高値から15%、数値で言えば1800辺りは十分に有り得るとも書いた。この記事から後、株安は更に進んでいるが、S&P 500はまだこのポイントに達していないので、その意味ではドル円の下落余地はまだまだあることになる。

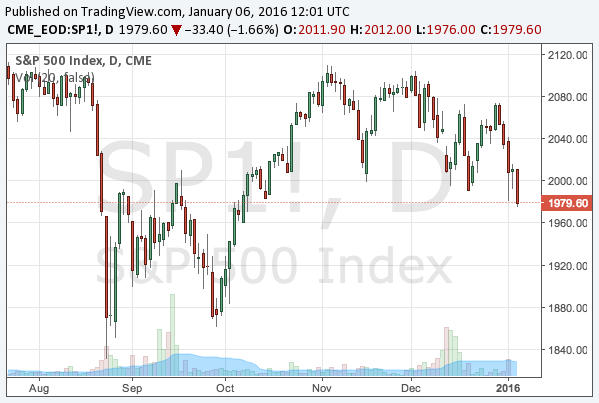

つまりは、米国株が何処まで下がるかによって、ドル円が何処まで下がるかが決まるということである。ではS&P 500はどうなっているだろうか?

前回の下落幅の半分にも達していない。株式投資戦略の記事に書いた通り、個人的には今年の米国株は2015年8月の下落幅よりも大きくなりうると考えている。(これは必ず下がるというわけではない。わたしの予想は「上がらないこと」である。)

したがって、S&P 500が2015年8月の水準を下回る場合、ドル円も当時の水準を下回り、110-115円を覚悟する必要があるだろう。これは1月に起こるとは限らないが、そうならない場合も2016年にはいつでも起こりうることである。

また、リスクオフの円高とは別に、ドル高の陰りを考慮する必要があり、その分下げ幅も大きくなるかもしれない。ドル高の減速については短期金利先物市場と長期金利次第であり、その辺りの考察は金の記事に書いてある。

円はそれでも売りか?

では円売りを諦めるべきなのか? 個人的な話をすると、2015年8月の下落時にドル円を116-120円で買い入れたことは書いたが、123円まで反発した後も一定量の円売りは残してあると報告していた。このドル円の残りのポジションを118円台ですべて精算した。

一方で、円は長期の売りであるという考えは一切変えていない。ではどうするのか? わたしの提案は以下の通りである。

- 円建てで金を買う

- ドル円の買いとともにリスクオフに敏感な資産を空売りする

リスクオフに敏感な資産とは株式などである。S&P 500の空売りは去年の夏から続けているが、ドル円でポジションを持つのであれば、それに加えて更に株を空売りし、クロスポジションとする必要がある。

一方で個人的に勧めたいのが円建ての金買いである。上記の予想通り円高が更に進めば、円建てで金を買う絶好の機会が来るかもしれないと予想している。金はドルに対してもじわりと上昇しており、混乱が続けばその傾向は続くだろう。

しかしながら、2016年はやはりリスクオフの円高を甘く見るべきではないのだろう。また、2016年はドル高反転がキーワードであるというのもこれまで主張してきた通りであり、為替のポジションは利益のためよりは、為替相場の混乱による資産の目減りを最小限にするためのものとしたい。買える通貨が本当にないのであり、したがって金が投資家の逃避先となる。

また、原油も下落しており、こちらもあと半年は原油安が続くとした予想通りである。引き続き市場の動きを監視してゆきたい。