米国が2008年の金融危機以来初めての金融引き締めに向かうにつれて米国のハイイールド債(高利回り債)が暴落している。米国のThird Avenueが運用するハイイールド債ファンドが閉鎖に追い込まれたことでニュースにもなったが、ハイイールド債下落はどのような原因で起き、市場にどのような意味を持つのかを説明したい。

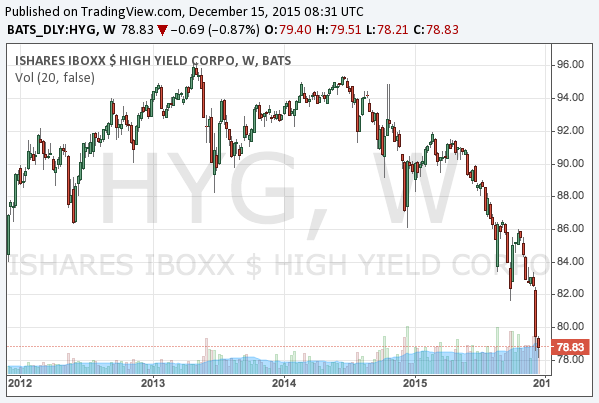

以下はハイイールド債を集めたiShares High Yield Corporate Bond ETF (NYARCA:HYG; Google Finance)のチャートである。

以前より下落傾向だったが、Third Avenueのジャンク債ファンド閉鎖を受けて更に急落している。これは長期で見ればこうなる。

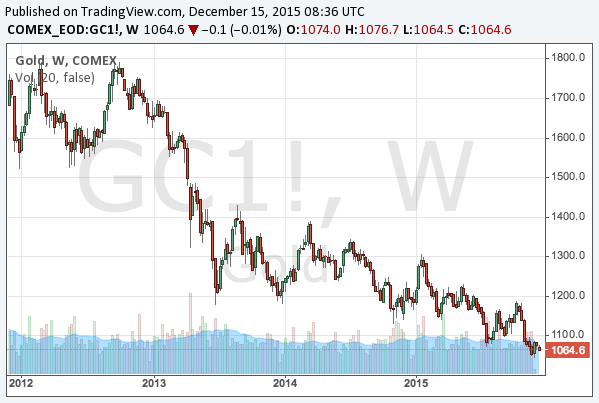

2013年5月にFed(連邦準備制度)のバーナンキ前議長が量的緩和縮小(テーパリング)を示唆したあたりから下落が始まっており、この点では以下の金価格のチャートに似ている。

つまりは、米国の金融緩和からの転換を受けて真っ先に下がったものが、量的緩和でバブルとなっていた金とハイイールド債であったということである。

ハイイールド債とは何か?

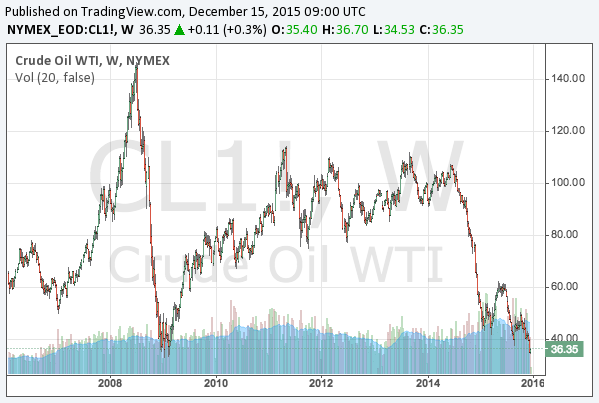

イールドとは利回りの意であり、ハイイールド債とは利回りの高い債券を指す。現在の米国では、シェール革命とこれまでの低金利を受けて、新たな原油掘削プロジェクトのため大量の借金をした企業が多く存在する。

しかしながらその後に起こった原油価格暴落により、掘削した原油を売ってその借金を返す計画が危うくなっており、こうした信用の低い債券から、金融引き締めにより資金が流出しているのである。以下は原油価格の長期チャートである。

今回のハイイールド債急落は原油価格の急落が原因となって起こったが、逆にハイイールド債の急落は原油価格の反発の原因となるだろう。エネルギー関連企業が倒産の危機に追い込まれれば、原油の供給が減り、価格が上がるからである。

原油価格は反発するのか?

ジョージ・ソロス氏の再帰理論を使って言えば、原油は今、価格下落の自己強化的なプロセスにある。原油価格が下がれば下がるほど産油国の財政は苦しくなり、減産を行って価格を支えることが難しくなる。減産をすれば収入が減るからである。産油国はこの負のスパイラルから抜け出せない状況にあり、このプロセスから脱却するには、原油掘削業界からいくつかのプレイヤーが退場するしかない。つまりは倒産である。

ハイイールド債の暴落はこの結末が近づいていることを示しており、十分な数のエネルギー関連企業が淘汰されれば、ようやく原油価格の反発が始まるだろう。そうなればどうなるか? 日銀やECB(欧州中央銀行)が窮地に陥るのである。

上がり始めるインフレ率

エネルギー価格が上昇に転じれば、当然ながら物価が上がることとなる。原油安の物価押し下げ圧力は無視できた中央銀行も、押し上げ圧力は無視することはできない。物価が上がれば国民の生活が苦しくなり、個人消費に影響するからである。

しかしエネルギー価格の上昇が経済成長を押し下げるとき、中央銀行に何ができるだろうか? 量的緩和の拡大は上昇するインフレ率を更に悪化させる可能性があり、中央銀行は経済が悪化してゆくときに緩和をすることができなくなる。それではこれまで量的緩和で支えられてきた株や債券はどうなるか? 暴落するほかないのである。

量的緩和バブルの崩壊

金融緩和が引き締めへと移行するとき、市場から徐々に資金が流出してゆくが、流出には順番がある。債券についても、先ずは信用の低いジャンク債から暴落してゆき、そこから信頼が高い債券へと徐々に移行してゆくわけである。

金は下がった、原油も下がった、ハイイールド債は崩壊寸前である、ではまだ下がっていないバブルは何か? 米国の株式市場はいまだ史上最高値付近を保っている。

量的緩和なきあとも、米国の実体経済の堅調さだけを頼りに上昇を続けている。しかしいずれバブルの崩壊が株式にまで波及する日が来る。ハイイールド債の暴落はその終わりの始まりなのである。

どのようなプロセスでバブルが崩壊するかについては、以下の記事などで説明してきた。2016年は面白い相場になるだろう。