2015年12月3日にECB(欧州中央銀行)が利下げと量的緩和の期限延長を発表した。これに伴う市場の反応などは以下の記事に既に纏めてあるが、金融政策変更に伴いユーロの適正レートも当然変わっているので、この記事ではマネタリーベースとその推移を掲載しながら、ユーロが今後どうなってゆくかを考えてみたい。

今回の政策決定では預金金利が-0.20%から-0.30%へと変更され、更に量的緩和の期限が2016年9月から2017年3月へと延長された。量的緩和については必要があれば延長すると明言していたので、今回はそれを公式に認めただけではあるのだが、半年の延長がどれだけ為替に効果を持つのか、そして今後更に延長されればどうなってゆくのかを見てみたい。

マネタリーベースはどうなるか?

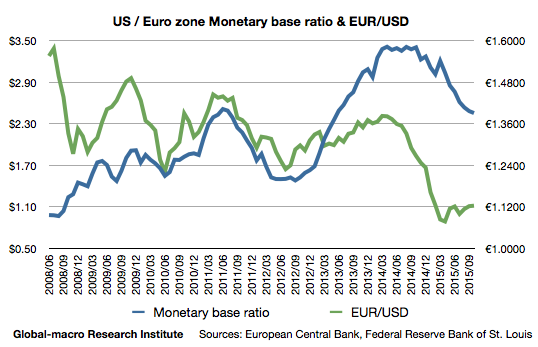

比較対象の通貨はドルとして、ユーロドルと米欧マネタリーベース比率の推移を見てゆくこととする。日本の投資家の多くはユーロ円で見ているのかもしれないが、円安とユーロ安が混ざって現状がよく分からなくなるので、金融政策が比較的安定している通貨と比べるのがよい。

ECBの発表しているデータによれば、2015年10月現在のユーロ圏マネタリーベースは約1兆6700億ユーロであり、ECBは毎月600億ユーロの債券を買い入れるとしているので、延長された期限である2017年3月までには、マネタリーベースの規模は約2兆6900億ユーロにまで拡大されることとなる。

そうなれば、米欧マネタリーベースの比率(1ユーロあたりのドル発行数)は2015年10月の$2.45から$1.52、つまり上記のチャートで言うところの2012年の底値付近にまで下がることとなる。

ユーロにかかる下落圧力

マネタリーベースだけを見れば、2012年にマネタリーベース比率が1.5付近のときにはユーロドルは€1.25前後だったと言えるが、長期的にはマネタリーベース比率は右肩上がり、ユーロドルは右肩下がりのチャートになっており、このユーロの下落傾向をどう見るかである。

ユーロが下落傾向にある原因は、先ずは米国とユーロ圏の経済成長率の違いであり、そして最近顕著になってきたのが金利の差である。ギリシャやアイルランドなどの欧州債務危機以来、ユーロ圏経済は回復しておらず、量的緩和も続いているため低金利であり、これらがユーロに悪影響を及ぼしているということである。

金利などの要素がドル円よりもユーロドルに顕著に影響しているという点なども説明が必要なのだが、Fed(連邦準備制度)が利上げにこだわり続ける限り、金利差については当分変わらないと予想している。

したがって、ユーロドルの適正レート算出のためには、その理由を詳しく考えずとも傾向をそのまま将来の予測に当てはめれば良いだろう。

ユーロドルの適正レート

重要であるのは、マネタリーベース比率が右肩上がりを維持せず、2017年までにはグラフのメモリ1つ分ほど従来のトレンドより下がるという点である。ユーロ安の傾向を考えれば、ユーロドルは本来2012年よりもメモリ1つ下がった辺り、つまり€1.10-1.15あたりを推移するはずであるが、マネタリーベースが更にメモリ1つ分下がるため、それを考慮すれば、ユーロドルの適正レートは$1あたり€1、つまりパリティ水準まで下がるだろうということである。

大雑把ではあるが、これがユーロドルの2017年3月までの予測であり、量的緩和が更に延長されれば、ユーロドルの理論値は更に下がることになる。

しかしながら、その頃までには米国の利上げも限界に近づき、ドル高トレンドが終焉を迎えている可能性がある。したがってユーロ売りは深追いすべきではなく、精々ユーロドルがパリティとなるあたりまでが潮時だろう。それまでにドルが力尽きる可能性もあるので、個人的にはユーロを売っていない。ドルと米国経済の将来については以下の記事に詳しい。

しかし、それでもユーロを売りたければ、ユーロ建てで金を買う(つまり金を買ってその分ユーロを売る)という選択肢もある。

金はここ数年で暴落しているが、個人的には2016年か、あるいは2017年の初めあたりが金の底値となる可能性が高いと見ている。金は量的緩和バブルの崩壊を逃れられる数少ない手段であり、金を買うタイミングが向こう数年の投資家のパフォーマンスを決めるだろう。

通貨安を狙うユーロ圏と日本、強い経済を背景にドル高を是認する米国という構図は、あと1年ほどしか持たないだろう。プラザ合意のときのように、米国がドル高に耐えられなくなる瞬間が来る。1987年、各国の中央銀行が協調できなくなったときにブラックマンデーが起きたということを、投資家は今一度思い出しておくべきだろう。