ロシアによるウクライナ侵攻への対抗措置として、欧米諸国はロシアの主要銀行を国際決済システムであるSWIFTから排除する経済制裁を発表した。これを受けてロシア株は暴落している。そして株価が暴落していると聞けば、投資家として興味を示すのは当然である。株は安く買うものだからである。

ロシア株とルーブル暴落

まず暴落しているものの暴落の程度を確認しよう。何よりも先に暴落したのはロシアの通貨ルーブルである。ドルルーブルのチャート(上方向がドル高ルーブル安)は次のようになっている。

一時30%以上下落した計算になる。

このルーブルの暴落はロシアによるウクライナ侵攻の時点で始まっていたが、欧米諸国がロシアの主要銀行5行をSWIFTから排除した時点で更に加速した。

一方で株式市場はどうなっているだろうか。ロシアの株式市場は金融市場の混乱を受けて閉鎖された。だがロシア株がどの程度暴落しているかは確認することが出来、ニュースにも流れている。

何故か? アメリカに上場しているロシア株ETFは生きているからである。よってこの状況でのロシア株の値動きに興味を持っている金融関係者はそちらの値動きに注目している。例えばiShares MSCI Russia ETF (NYSEARCA:ERUS)である。

これは米国株なので価格はドル建てで、下落幅にはルーブルの暴落と株価の暴落の両方が含まれている。

さて、この状況の株価チャート見て、「危ない」「近寄りたくない」と思うか「買いのチャンスがあるのではないか」と思うかが、あなたが株式投資をすべきかどうかの試金石になる。どちらかが良いと言っているのではない。しかし前者の人々は少なくとも株には向いていない。他の投資対象を検討すべきである。

ロシア株の現状

その理由も含めて説明しよう。まずロシア株をとりまく状況はどうだろうか。ウクライナ情勢自体についてはここでも連日報じていたが、株式市場については米国株への影響を述べるに留めていた。

ロシア株が下落しているのは知っていたが、これまでは言及してこなかった。暴落がまだ序盤だと考えていたからである。

しかしここに来て西洋諸国はロシアの主要銀行をSWIFTから排除し、ようやく少なくとも実効性を検討する余地のありそうな経済制裁に踏み切った。

「少なくとも実効性を検討する余地のありそうな」というのは、例えばアメリカはアメリカに銀行口座など持っているはずのないプーチン大統領の「アメリカの銀行口座」を凍結したと言って誇らしげにしているからである。

政治家はこういう意味のない制裁表明でも自分たちが何かしているという印象を国民に与えられると信じている。つまり政治家は完全に国民を舐めているのであり、そして私見によればその評価はまったく正しい。多くの人がそのまま騙されているからである。

SWIFTからの排除

だがSWIFTからの排除は少なくとも一考の余地がある。一方で、奇妙なことに大手メディアではあまり報じられていないことだが、SWIFTから排除されたのはズベルバンクなどの主要5行だけであり、他の銀行は含まれていない。

にもかかわらず報道ではあたかもロシア全体を国際決済システムから追い出したかのような口ぶりである。大手メディアの報道を見ていては何も真実が見えて来ない。

だがSWIFTからたった5行を排除するだけでも特にEUは大いに躊躇った。決済が出来なくなることは貿易に支障が出るということであり、ロシア産の天然ガスに日常生活を大いに依存しているEUとしては自殺行為になりかねないからである。

それで妥協案として出されたのがこの限定的排除である。また、EU側はこの後もエネルギー資源に関する決済は可能だと主張している。何とも片手落ちな制裁である。

だが少なくとも為替相場には効いたようであり、多くのロシア国民が自国通貨暴落を恐れてルーブルを売ったこともあり、ルーブルは30%以上暴落した。

この状況を受けてルーブル防衛のためにロシアの中央銀行は政策金利を9.5%から20%に引き上げた。高金利にすれば金利を求めてルーブルを買おうとする人が増えるので、通貨暴落時にはよくやる手である。

しかし一方で高金利は株式市場にダメージを与えるので、今度は株式市場が大いに下落している。

ここまでが現状である。

いまは「最悪」の状態か

ロシアの主要銀行はSWIFTから閉め出され、20%の金利は株式市場を苦しめている。ロシア株には最悪の状態である。

この話を聞いて「ロシア株を買えそうだ」と思った人は投資の才能がある。何故ならば、最悪の状況とはすなわち底値のことだからである。

だから筆者は「最悪の状況」をずっと探していた。ロシアがウクライナに攻めた段階ではまだロシア株にとって最悪ではないと思った。

問いは常にこうである。「状況は更に悪くなるだろうか?」。状況が更に悪くなるならば、株価は更に下がるということである。状況が本当に「最悪」まで行き着いたならば、そこが底値である。

現状はどうだろうか? 厳密には完全な「最悪」ではないかもしれない。SWIFT制裁はまだ5行しか含まれていないので、強化することは理論上可能である。

だが存在しない「プーチン氏のアメリカ口座」凍結を制裁だと言い張る辺り、アメリカやEUは制裁の実効性よりも自国民を騙せるかどうかに興味を持っている。5行限定という事実を喧伝せずに「ロシア締め出し」を主張したのだから、追加のSWIFT制裁は彼らにとって逆効果になるか、やるとしてもこっそりやるだろう。

一方でロシア株の買い手が注意すべきはEUが身を切ってロシア産の原油や天然ガスの購入を止めるケースである。この場合EU内にエネルギー資源が足りなくなり、既に悪化しているEU内の物価高騰がかなり酷いことになる。

だが何事も安全側に考えるのが良い。プーチン氏とウクライナの交渉が纏まらなくなればEUが交渉カードとして使ってくる可能性はあると思っておいた方が良いだろう。つまり、ロシア株にはもう1段階の下げが有り得ることを前提とした買いを行う必要がある。

金利20%の功罪

では金利はどうだろうか? ロシアの政策金利は元々9.5%で、それが20%に上げられた。

そもそも何故政策金利が9.5%と高かったかと言えば、ロシア国内のインフレの影響である。ロシアの1月のインフレ率は8.7%であり、アメリカの7.5%よりやや高い。

アメリカでは政策金利がまだゼロである一方でロシアは9.5%だったのだが、ルーブル暴落を受けてこれを20%に上げた。

当然ながらこれは株式市場には強烈な逆風だが、株価はその強烈な逆風を既に織り込んでいるから下がっているのではないのか。

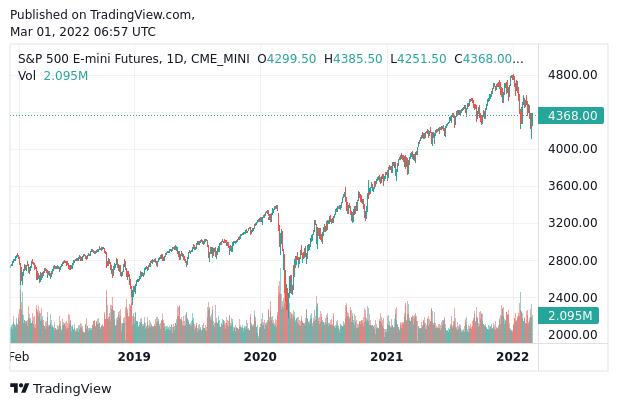

ここで米国株のチャートと比べてみたい。

ロシア株は金利が既に20%まで引き上げられ、それを織り込んで株価は暴落している。

米国株はこれから利上げが行われ、しかも金融市場は現在のアメリカの物価高騰を抑制できる量の利上げをまだまだ全然織り込んでいない。

つまりロシア株は、金利に関してだけ言うならば、アメリカが物価高騰に耐えられず大幅な利上げを強いられ、株価が暴落した後の状態に既に至っているということである。

言い換えればこれは利上げで暴落する前の株式が良いか、利上げで暴落した後の株式が良いかの問題なのである。この2つのチャートを見てどちらが良いと思うかは、あなたが株式投資をするべき人間かどうかを完全に物語っている。ついでに言っておくが米国株は完全にもう無理である。

結論

金利に関して言えばロシア株は完全に買いである。だが制裁やウクライナの戦争状況は目まぐるしく、読めない要素も多い。上記に述べたように更なる制裁を覚悟しなければならない余地もある。米国上場のETFが今後の制裁に引っかかる可能性もゼロではなく、再開したロシア株現物に乗り換えればまた取引停止になるリスクもある。

だがSWIFTからの排除という伝家の宝刀を抜き、利上げも既に行なったことで、ロシア株は明らかに買いを考えて良い段階に来ている。少なくとも考えられるリスクを覚悟すれば、足を踏み入れるべきリスク・リワード比である。

買い方には色々あるだろう。ドルコスト平均法などはいつでも使える便利な買い方である。

だがこの記事で本当に言いたいのは、ロシア株を買うべきだということではない。強烈な金融引き締めが避けられない2022年の状況で暴落前の米国株を余裕で持っているのに、既に暴落したロシア株を見て「危ない」「買えない」と思う人は株に手を出してはいけないということである。

「株価が高いから買いたい」と思う人間が株式投資で成功することは絶対にない。その人が米国株や日本株に手を出したタイミングはほぼ間違いなく間違っている。そういう人は債券か現金か何か別のものを考えるべきだろう。