前回の記事では2018年の世界同時株安で世界の市場がどの順番で下落していったのかを確認した。

では今の状況は当時の暴落前の状況に似ているだろうか? 同じように現在の各指数のチャートを確認してゆきたい。

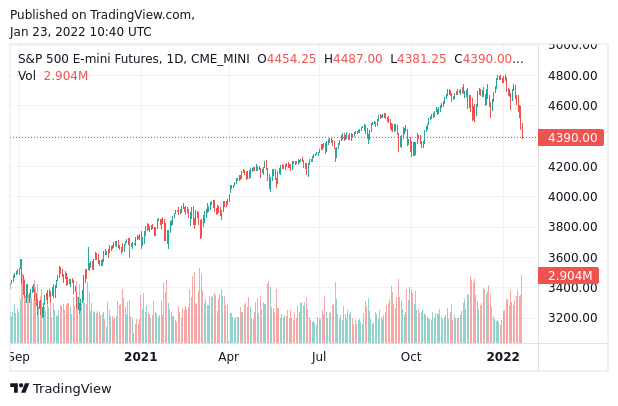

米国株は最高値に近い

まずは世界の株式市場の中心にある米国の主要株価指数S&P 500からである。まず2018年のものを掲載する。

年始から下落しているとはいえ、まだまだ史上最高値付近だと言える。これだけでは暴落が近いとも遠いとも何とも言えない。

横ばい続ける日本株

では日経平均はどうだろうか? 日経平均は次のように推移している。

長らく横ばいを続けている。ピークが2021年2月であることを考えれば、かなり長い間上がっていないとも言える。

これは2018年の世界同時株安前の日経平均に似ている。2018年のチャートは以下の通りである。

秋に突発的な噴き上がりがあったが、それを除けば暴落まで横ばいを続けるというのが、世界同時株安前の米国以外の先進国株式(ヨーロッパと日本)の典型的な動きである。

ドイツ株も横ばい

つまり、ドイツ株も同じような動きをしているだろうという予測が立つ。実際にドイツの株価指数DAXのチャートを見てみればその通りである。

どちらかと言えば日本株より調子が良いだろうか。それは同時にインフレ懸念でユーロが下落している分の底上げだとも言える。

崩れ始めた米国小型株

しかし日本とドイツの株価は市場が暴落前のムードに入っているということしか教えてくれない。日経平均はやや危ういが、まだ横ばいを続けているからである。

少なくともこの状況で日本株やドイツ株を買っても突発的で短期的な噴き上げを狙う以外に報われる可能性が低いということは分かるが、ここの読者にはそれは大した情報ではないだろう。

しかしここに来て危うい値動きをしている指数がある。米国小型株指数のRussell 2000である。

これはもう崩れ始めているのではないか?

結論

筆者がRussell 2000を気にしているのは、2018年の暴落でRussell 2000はS&P 500よりも1ヶ月前に天井を打ち、Russell 2000がレンジを下に抜けた後すぐに世界同時株安が始まったからである。

2018年の世界同時株安ではRussell 2000の下落が終わりの始まりの合図となった。

今回はどうだろうか? 少なくとも日本株やドイツ株はまだ横ばいを続けている。一方、ジェフリー・ガンドラック氏が炭鉱のカナリアと呼び、筆者も空売り推奨をしているジャンク債もかなり危うい水準に足を踏み入れかけている。

Russell 2000の値動きはほぼアウトに近いが、ここから1週間ほどでジャンク債がそれに追従し、日本株やドイツ株も怪しくなる場合、2018年とまったく同じ状況が再現する。

個人的にはこうした動きは意外である。2018年には9回の利上げに耐えた株式市場が、今回は4回程度ならば耐えられるかと思っていたが、いずれにせよ思っていたより株価がかなり脆弱だということは間違いないようである。

以下の記事群で述べた通り、筆者は株価を空売りし債券市場では景気後退に賭けているわけだから何の問題もないのだが、物価高騰でとうとう終わりを告げる金融緩和バブルの予想以上の脆さには驚いていると言わざるを得ないだろう。