世界最大のヘッジファンドBridgewaterを運用するレイ・ダリオ氏がCNBCのインタビューで株式市場に強気の発言をしている。これだけのインフレと、それを抑制するための利上げ観測があるにもかかわらず、世界最大のヘッジファンドは株式を魅力的な投資先と見ているようだ。

まだ3年目だ

ダリオ氏の根拠は主に2つあるように思える。まず1つ目はまだまだ金融引き締めの序盤だということだ。ダリオ氏は次のように説明する。

現金給付が行われ大量の資金が流れ込み、これらの資金が使われてインフレを醸成するというサイクルのまだまだ序盤だ。歴史上、こうした局面では商品やサービスや金融資産の価格が上昇してきた。

物語は恐らくコロナで株価と経済がどん底まで落ちた2020年から始まるだろう。そこをスタートとして、現金給付と金融緩和によって株価も経済も無理矢理浮揚させられてきた。

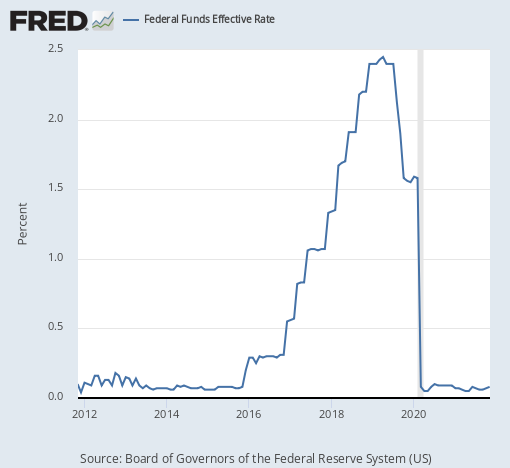

当然そこから金融緩和は縮小され、次第に利上げなどの金融引き締めが始まる。これがいつもの流れであり、いつものサイクルなのだ。2008年のリーマンショックの後も、量的緩和開始からの量的緩和停止、そして利上げと量的引き締め、その後の2018年世界同時株安まで、上がってから下がってきたのである。

それまで10年掛かった計算になる。利上げはサイクル開始から7年後の2015年に始まったが、株価暴落で利上げが利下げに転じるまでには利上げ9回、その後3年の年月がかかっている。利上げ開始から株価暴落までは時間がかかるのである。

今回のサイクルが始まったのは2020年だ。3年目に利上げをしなければならないという意味でサイクルは縮小されてはいるが、ダリオ氏はまだまだ序盤だと主張しているのだ。彼は次のように続ける。

今はまだまだこのサイクルが始まって3年目で、当然ながら中央銀行の金融引き締めが始まるが、この金融引き締めの問題点は、市場と経済が金利に対して非常に敏感になっていることだ。

金融緩和をやり過ぎてしまったために、それを少し元に戻すだけでかなり難しいことになってしまう。

しかしこのサイクルは通常3年では終わらない。

重要なのは、Fedや他の中央銀行がマイナスの実質金利を保たなければならないだろうということだ。

これは債券投資家スコット・マイナード氏の意見とも一致する。

株式か現金か

株価が下落するためには金利上昇によって現金や債券が株式よりも魅力的になる必要があるとダリオ氏は指摘する。そうなって初めて株式から現金や債券への資金流出が始まるのである。

だが現金か債券は魅力的だろうか? ダリオ氏はこう指摘する。

預金の実質リターンはマイナス4%だ。

すべての投資家は、現金や債券を持っていては価値が目減りしてゆくという現実に直面している。

勿論インフレのお陰である。実質リターンとはインフレ率を引いたリターンのことだ。アメリカのインフレ率は最新の数字で7%となり、金利を大きく上回っている。

つまり、数パーセントの金利収入があったとしても物価の上がるペースがそれよりも早いために現金を持っていると購買力は下がってゆくということである。

ダリオ氏はこのインフレ率と金利の関係を逆転させるのは中央銀行であるFed(連邦準備制度)には無理だと踏んでいるのだ。

いくらかの金融引き締めはあるだろうが、インフレを考慮しても現金や債券が魅力的になるほどの金利上昇を引き起こすのは無理だ。そうなるためには非常に大きな金利上昇が必要となり、何よりまず経済が駄目になってしまうだろう。

2022年の中間選挙と2024年の大統領選挙がある。Fedが景気後退を引き起こすほどの金融引き締めを行なってしまったらどうなるだろうか?

Fedのパウエル議長はそもそも利上げをやりたがっていなかった。自分の利上げが2018年の世界同時株安を引き起こしたからである。

それでもインフレ抑制のために利上げは不可避だということを債券市場が先に織り込み始めたために渋々利上げを了承したが、そもそも市場の言う通りに利上げをしたとしても金利はインフレ率の7%に遠く及ばない。中央銀行は金利をほとんど上げられないのである。

ダリオ氏は次のように続ける。

Fedは市場の利上げ予想より遅れて動いているが、大して追いつくことが出来るとは思えない。よって現金や債券が魅力的な投資先になることはないだろう。

それで利上げ後も低金利は続く。その後のシナリオは物価の更なる高騰だろう。はっきり言うが2022年のインフレはまだまだ序の口である。日本の読者も投資家としてだけではなく、消費者としてもインフレに備えておく必要があるだろう。