さてようやくインフレ相場らしくなってきたではないか。アメリカの中央銀行であるFed(連邦準備制度)は今月ようやくテーパリング(量的緩和縮小)の開始を決定したところだが、今後はテーパリングの速度を早めるべきだとの声が複数の内部者から出ている。

インフレと中央銀行

アメリカでは物価高騰が進んでいる。現金給付による人工的な消費増加と脱炭素政策によるエネルギー価格高騰でアメリカのインフレは留まる気配を見せておらず、Fedは金融緩和を撤回すべくようやくテーパリングを決定したがそれでは間に合わないことを見透かすかのように金融市場では金価格が上昇していた。

そこで先ず声を上げたのはFedのウォラー理事である。元々Fed内部でテーパリングに難色を示していたのはパウエル議長だが、他の当局者が次々にテーパリングを支持して押し切った経緯がある。

そして今回も声を上げたのはパウエル氏ではなかった。ウォラー氏は次のように述べ、来年6月までに量的緩和を停止するとしている現在の縮小ペースを早めるよう訴えた。

インフレのデータは大量の積雪のようにしばらく地面に残るもののようになっており、この状況は金融緩和の水準をどう次の段階に進めるかに関するわたしの予想に影響を与えている。

雪が1週間積もり続けると予想されるときには歩道と通りの雪かきを早く行いたいと思うだろう。

完全に積もってからでは雪かきが大変になるからである。

昨年からインフレを懸念しインフレに賭けてきた投資家としては十分に遅いではないかと思わないでもないのだが、少なくとも彼はパウエル議長よりは早く決断しようとしている。今なおやはりパウエル氏はFedのコントロールを失っている。

また、ウォラー氏に加えてテーパリング加速を示唆したのがクラリダ副議長である。彼は次回12月のFOMC会合でテーパリング加速を議論するのが適切だろうとした上で、次のように述べた。

これから12月までのデータを注意深く見守るだろう。

市場と経済の今後

幸か不幸か、これから発表される個人消費などを先取りした小売店売上高の数字は加速したものとなっている。インフレの数字も収まる気配を見せていない。

このまま行くと6月終了のテーパリングのペースが早まる可能性は高く、そうなると次の段階である利上げもより早く到来するということになる。

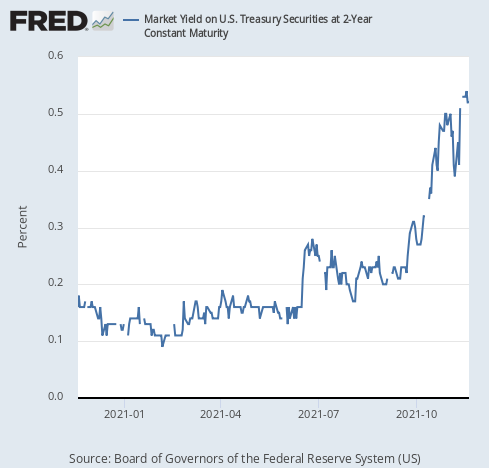

そうした状況を反映し、今後の政策金利に影響されやすい2年物国債の金利が上がっている。

ようやくインフレ相場らしくなってきたではないか。リフレ派の人々は待ちに待った物価高騰が訪れて歓喜していることだろう。

2年物の金利は現状では0.52%だが、これに対する筆者の感想はどうか? 0.5%程度の利上げで済めば良いのだが。あるいは脱炭素政策を止めれば何とかなるかもしれないが、政治的な人々が反対するので恐らくそのシナリオはないだろう。

お陰で人類総自殺志願である。悲劇的だが、投資家にとって重要なのは、利上げを何回行なったあたりで株式市場が崩壊するかである。トランプ相場ではトランプ政権の景気刺激策のためにアメリカ経済は9回の利上げに耐えられたが、コロナで傷んだ今の市場経済がそこまで耐えることはないだろう。

3回だろうか、5回だろうか? いずれにせよ来年になるだろう。著名投資家たちはすでに資金を引き始めている。