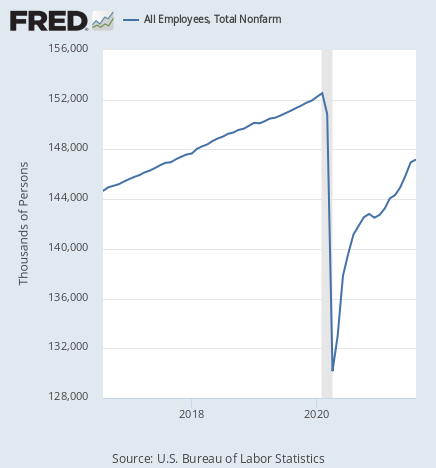

注目していた読者も多いと思うが、9月3日に米国の8月分の雇用統計が発表された。失業率は5.2%(7月は5.4%)と悪くなかったが、問題は非農業部門労働者数である。

低調だった雇用統計

非農業部門労働者数は前月比23万5,000人増となり、予想の72万8,000人を大きく下回った。

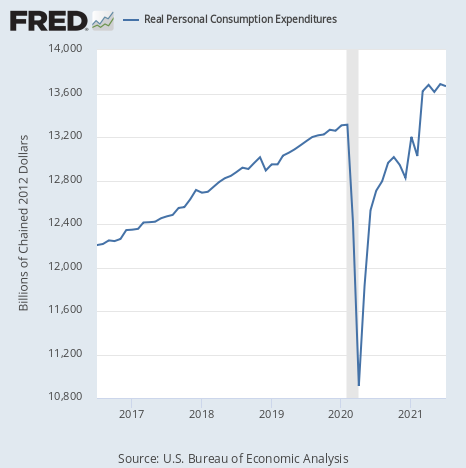

GDPや個人消費が数字の上ではコロナ前の水準を上回っている一方で、労働者の数は以前の水準にまったく達しておらず、増加スピードは鈍化しているというのが今回の雇用統計の結果である。

個人消費のチャートをもう一度掲載してみれば、その違いが分かりやすいだろう。

これはどういうことか。労働者は職場に戻っておらず、コロナ対策で大量にばら撒かれた現金給付や失業保険などの資金でコロナ前以上に消費しているということである。

これこそがアメリカで起こっているインフレの原因である。労働者が戻っていないということは、製品やサービスが生産されないということである。供給は限られ、需要はばら撒かれた現金によって強引に増やされている。

供給過少と需要過剰の結果は、当然ながら物価上昇である。まさにジェフリー・ガンドラック氏の予想通りの展開となっている。

雇用統計と9月FOMC会合

今回の低調な雇用統計は明らかにアメリカにおけるデルタ株の流行が原因である。日本と同じくアメリカでも感染者数が増えており、職探しを延期した人も多かったのだろう。

ここで問題となるのがFed(連邦準備制度)の動きである。Fedはインフレを抑えるためにテーパリング(量的緩和縮小)を行おうとしており、何人かの連銀総裁らは今月のFOMC会合でのテーパリング発表を支持している。

しかしその内の何人かは今回の雇用統計が良い結果になることを条件に9月発表を支持していた。例えばアトランタ連銀総裁のボスティック氏は次のように述べていた。

8月の雇用の伸びが6月、7月並みの100万人近くになれば、10月というタイミングは適当だろうと思う。

10月開始、つまり9月発表である。しかし今回の雇用統計は100万人に大きく届かなかった。

また、ウォラー理事も次のように言っていた。

秋の初めにはテーパリングを開始したい。来年まで待つ理由は見当たらない。来週の雇用統計で非常に悪い数字でも出れば話は別だが、そういう状況も予想していない。

今回の数字が「非常に悪い」かどうかは彼次第だが、かなり悪いことは間違いがない。

以前よりテーパリングを支持していたブラード氏やカプラン氏はそれでもテーパリングを主張するかもしれないが、上記の2人はこれで年末まで待つ方向に動くかもしれない。またもやスコット・マイナード氏の予想が当たる方向に向かっている。

市場の反応

さて、低調な雇用統計を受けて金融市場はどう動いたか? まずアメリカの長期金利だが、面白いことに発表を受けて上昇した。

早期のテーパリング懸念が後退したにもかかわらずである。これもマイナード氏によって予想されていたことだが、奇妙なことにアメリカの長期金利はテーパリングを下落要因として動いている。

これは債券市場がアメリカ経済をかなり悲観していることを意味している。テーパリングが行われれば経済成長もインフレも両方沈んでゆく、一方でテーパリングが延期されればバブルが続き、物価が高騰するということである。どちらに転んでもどうしようもないアメリカ経済の現状を象徴した動きである。

そして金価格はどうなったかと言えば、テーパリング懸念後退を受けて素直に上昇している。

テーパリングが金価格に及ぼす悪影響については以下の記事で説明した上で、ここ数ヶ月に関してはトレンドが逆転するということもそれぞれ事前に説明済みである。

そして同じようにドル円も下落している。

アメリカ経済の減速懸念についてはドル円の売りが有効であるということも既に説明済みである。

特に株式を買い持ちにしている投資家には、ドル円の売りは株価下落時の良いリスクヘッジになってくれるだろう。

以上のように状況は大体予想通りに進んでいる。そろそろ数ヶ月のデフレ相場を抜けた後にどうなるかを真剣に考え始めるべきなのだろう。