米国時間6月10日に最新のアメリカの消費者物価指数が公表され、5月の物価上昇率は前月比年率で8.0%と、前回の9.6%から減速した。

5月のインフレ統計

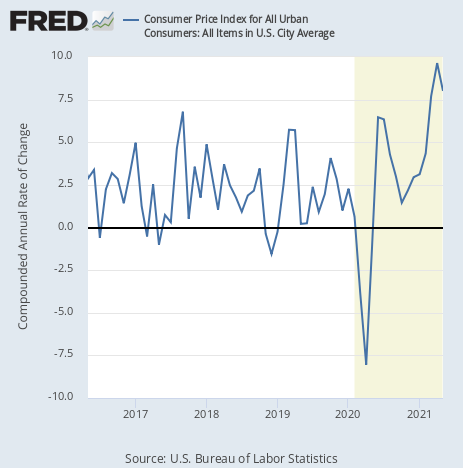

チャートで見ると次のようになる。

4月の9.6%から減速しているが、依然として高い水準にある。3月にアメリカで行われた3回目の現金給付の効果がここ数ヶ月で剥落してくるのは織り込み済みであり、問題は減速するかどうかではなく減速後にどの高さに落ち着くかである。

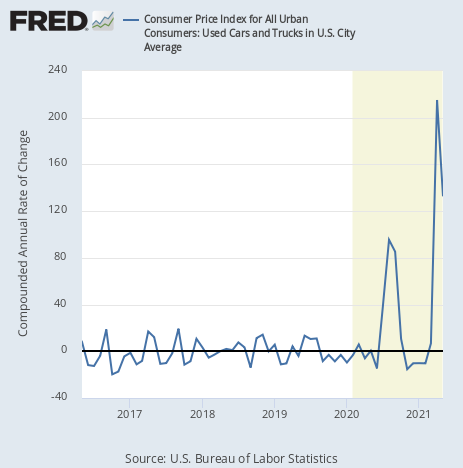

今月の減速については短期的要因もある。半導体の不足によって自動車の生産に遅れが出ていることは話題となって久しいが、消費者物価指数の要素である中古車のインフレ率を見てみれば今月の減速の理由がいくらか説明される。

現金給付に加えて短期的なインフレ要因だった中古自動車のインフレ加速が落ち着いたことが今回の減速に寄与している。

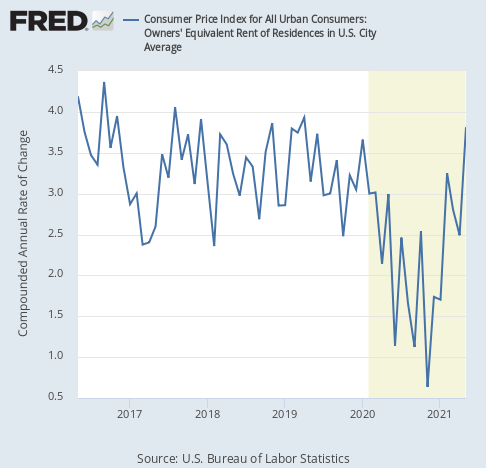

一方で住宅バブルの方は止まっていないようだ。持ち家の所有者が賃料を支払ったものと仮定して算出する「持ち家のみなし賃料」は5月に更に加速している。

CPIのこの要素については住宅バブルの実態を十分に反映していないとの指摘が債券投資家のジェフリー・ガンドラック氏、経済学者のラリー・サマーズ氏から出ている。

ガンドラック氏のコメントを再掲しておこう。

CPIは実態を表していない。住宅価格のインフレを計算するための家主のみなし賃料(訳注:家を所有している人が賃料を払っているものと想定して算出する数値)は12ヶ月で2%の上昇となっているが、住宅価格の上昇は17%だ。

家主のみなし賃料を住宅価格で置き換えて計算すると現在のインフレ率は年間8%ということになる。

よって5月に加速しているみなし賃料だが、実態をまだまだ反映していないと考えるべきだろう。しかしCPIは住宅価格指数より発表が早いため、この要素は住宅市場がどうなっているかを知る試金石には使える。つまり、住宅バブルは止まっていないということである。

市場の反応

金融市場はこの数字をインフレ懸念後退と受け取ったようだ。長期金利はかなり下落している。

しかしこの低くなった金利そのものがインフレ要因である。

インフレが一気に上がるか、一旦落ち着いて金利が下がるか、どちらが最終的にインフレを高騰させるのかは微妙なところだ。恐らく後者の方が最終的なインフレは酷くなるのだろう。

いずれにしても、投資家にとって重要なのは長期シナリオを見失わないことである。ガンドラック氏が言ったように、この相場には2パターンの出口しか有り得ない。

つまり、物価高騰が止まらずアメリカ人は日用品を買えなくなるか、インフレを止めるための金融引き締めで株式市場が暴落するかである。中庸が長期的に続くことは有り得ない。もしインフレが一時的に落ち着いたとしても金利が下がってしまうので、それがまたインフレの要因となる。

それに統計の中身を見る限り、やはりインフレが落ち着いたようには思えないのである。

インフレは今後数ヶ月、短期効果の剥落の後、本来の姿を現すことになるだろう。今後もアメリカの経済統計を報じてゆく。金融市場の行方を知るために必要だからである。