アメリカでインフレ懸念が起こっている。日本の何倍もの規模で行われた現金給付などの景気刺激策が物価や不動産価格の高騰を招いている。

インフレとコモディティ

そのトレンドの先駆けとなったのが、金融市場における金属や農作物などのコモディティ銘柄の高騰である。政府が注入した資金はまず金融市場に入り、その後日用品の価格にまで波及した。

コモディティ銘柄の上昇相場は去年からのものであり、従って既にかなり上がっている。主要銘柄で一番上がったのは恐らく銅である。コロナ後好調な中国の需要も受けて飛ぶ鳥を落とす勢いである。価格チャートを掲載する。

以下は大豆の価格チャートである。

カテゴリーの異なる銅と大豆が同じような動きをしていることから、これがコモディティ全体の上昇トレンドであることが分かる。他のコモディティも多かれ少なかれ同じ動きである。

期待インフレ率とコモディティ

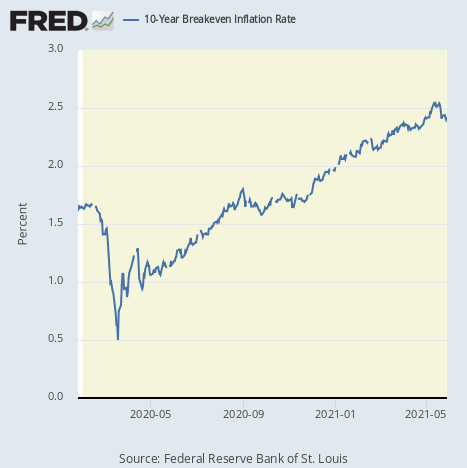

コモディティ市場全体を支配する大きなトレンドを引っ張っている1つの数字が存在する。市場の期待インフレ率である。10年物のアメリカの物価連動国債から算出される市場の期待インフレ率は次のように推移している。

物価が高騰すると市場が予想しているから、先回りして金属や農作物が買われている。このトレンドが続くかどうかである。

インフレ率の見通しについては著名投資家でも判断の難しいところである。インフレ率は債券の価格に関わるので、債券投資家の領分である。もっとも著名なのは恐らくジェフリー・ガンドラック氏だろう。

彼はこの記事で、アメリカのインフレは7月にピークになるかもしれないと述べている。そうなる理由はこの記事で説明しているので参照してもらいたいが、短く言えばここまでインフレを押し上げていた短期的なインフレ要因が剥落するからである。

短期的要因が剥落した後にインフレがどれくらい強いかということには専門家の中でも議論がある。経済学者ラリー・サマーズ氏はインフレが長期に及ぶ可能性を指摘している。

問題は7月以降インフレがどうなるかということである。

コモディティの相場見通し

期待インフレが短期的に収まれば、短期的にはコモディティ価格に大きな影響を及ぼす。ガンドラック氏は上記のインフレ見通しもあり、コモディティが一時調整局面に入るとの見方を示している。

しかし長期的にどうなるかを考える時には、問題はより簡単となる。

順に考えよう。インフレがこのまま上がり続ける場合、コモディティ価格はどうなるか?

上で述べた通り、これまでコモディティは期待インフレ率の上昇に導かれて上がってきた。中央銀行の内部では一部これを懸念する声もあるが、議長のパウエル氏は何の根拠もなくインフレは一時的であると言い張っている。

ガンドラック氏やサマーズ氏のような才能が必死になって頭を働かせている時に、中央銀行のトップは何も考えなくて良い。気楽な仕事である。

しかしこれは、期待インフレ率がもう少し上昇しなければ中央銀行は動かないということを意味している。2018年に自分の金融引き締めで株式市場を暴落させて以来、パウエル氏は金融引き締めをやりたくないのである。

したがって、期待インフレ率が上がり続ける場合、コモディティ相場にはまだ上昇余地があるということになる。

一方で期待インフレ率が下がる場合、短期的にはコモディティ価格は下落するかもしれない。これがガンドラック氏が想定するシナリオである。

長期見通し

しかし長期的にはどうなるか? この相場の出口は何処だろうか。

期待インフレ率が下がり、金利が下がることになれば、金融市場は更に加熱することになる。読者にはもうお分かりかもしれないが、このゲームは市場が加熱しすぎて金融引き締めに追い込まれるまで決して終わらないゲームなのである。

したがって期待インフレ率が下落する場合も一旦の調整を経た後、加熱し過ぎるまでコモディティ価格は上がり続けるだろう。これが長期の見通しである。

バブルは終わるまで終わらないのである。そしてこのコモディティ相場予想は暗号通貨に対しても適応される。暗号通貨はコモディティの一種である。筆者の推しているイーサリウムの価格推移は次の通りである。

筆者がビットコインよりもイーサリウムを推す理由については以下の記事を参考にしてもらいたい。

株式市場に関しても筆者はコモディティの推移と同じような見方をしているが、バリュエーションの問題から株式よりはコモディティを選ぶだろう。