前回までは続けてレイ・ダリオ氏の1600年まで遡る通貨の繁栄と衰退の壮大な話を紹介してきた。

こうした超長期の視点で今の相場を見ることは近視眼的にならないために重要だが、一方で投資家としても個人としても今後100年がどうなるかの話とは別にまず今年どうなるかを考える必要がある。

インフレか通貨下落か

ダリオ氏は過去に栄えた大英帝国やオランダ海洋帝国などの通貨が衰退していった原因としてインフレによる(物とサービスに対する)価値下落と為替レート下落による(他の通貨に対する)価値下落の2つを挙げ、ドルもいずれ同じ運命を辿るとしていた。

100年や200年の単位で見ればそれはいずれ起こるのだろう。しかしそれは今年や来年に起こるだろうか。一度現在の状態を確認してみたい。

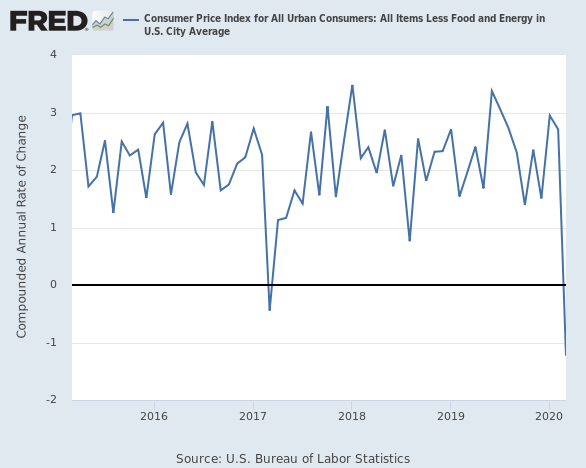

まずインフレだが、新型コロナウィルスの流行により世界中の国がロックダウンを行なったために景気後退が起こっている。さて、現在起こっているのはインフレだろうか、デフレだろうか? アメリカの物価上昇率は今年3月までのものが発表されているが、そのチャート(食品とエネルギーを除くコアインフレ率、前月比年率)は次のようになっている。

2月の2.7%から3月の-1.2%まで4%近い急落である。つまり新型コロナでアメリカ経済はインフレにはなっていない。デフレになっている。物価は下がっており、ドルの価値は物やサービスに対してむしろ上がっているのである。

物価は需要と供給で決まることになっている。物やサービスが不足すると人は殺到して買い物をするようになり、物の値段が上がる。逆に物やサービスが需要に対して多すぎると供給しても売れ残り、値段が下がる。現在の状況は新型コロナによるロックダウンで供給よりも需要が大きく下がっているということになる。

今後インフレになるのか?

それが現在の状況である。では4月以降はどうなるのだろうか? トランプ大統領による数兆ドルの経済対策には1人当たり1,200ドルの現金給付なども含まれ、その影響は5月や6月から出てくることになるだろう。

ダリオ氏の言っているのは紙幣印刷や債務拡大によって需要が過多になりインフレになるということである。では今後経済対策によって需要が回復すればインフレになるだろうか?

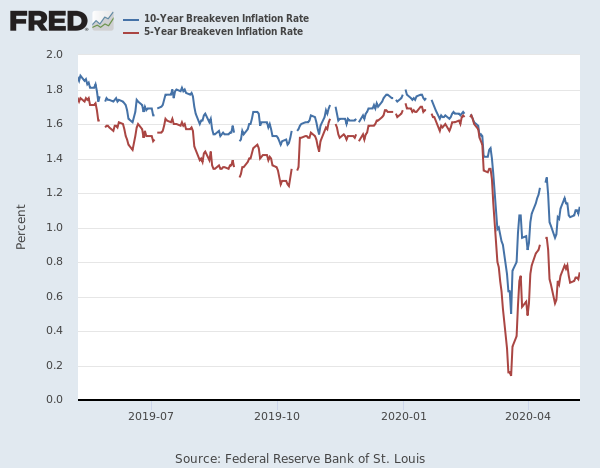

それに対する金融市場の答えはブレークイーブンインフレ率、つまり市場が予想する今後のインフレ率を見れば分かる。以下のチャートは5年物と10年物の予想インフレ率、今後5年あるいは10年アメリカのインフレがどうなるかに関する市場の予想値のチャートである。

5年物、10年物ともにコロナショックを受けて下落している。5年物の方が下落が大きいのは新型コロナによる景気後退によって今後数年のインフレ率が下がると予想されているということである。つまりダリオ氏の思惑とは違い、市場は経済対策によってインフレが起こるとは予想していない。むしろデフレになると予想している。

ドルの為替レートは下がるのか

では通貨の価値のもう1つの指標、他の通貨に対する為替レートにおいてドルの価値が下落するのかということだが、それはダリオ氏自身が緩やかにしか起こらないと言っている。ポンドが基軸通貨の地位を失った時もその変化は徐々に起こったからである。

ドルの下落は長期的には必ず起こることだろう。アメリカは貿易赤字と財政赤字を垂れ流しており、しかも対外純負債は毎年増え続けている。それはそれだけドルから資金が流出しているということである。

それでもドルがそれほどは下がっていないのは、それと同じくらいドルへの資金流入があるからである。それはドルが基軸通貨だからである。世界中で多くの人がドル建てで商売したりお金の貸し借りをしたりしており、その度にドルは買われる。

しかしダリオ氏によれば基軸通貨としての地位は徐々に失われてゆく。例えば今回のコロナショックでは一時ドル円が上昇する場面があった。

これはドル建てで借金をしていた企業がコロナショックで借金の返済を余儀なくされ、ドルを返すためにドルを先ず買わなければならなくなったからである。

しかしドルが返済されてしまえばその分ドル建てのお金のやり取りは減ることになる。そうしてドル買い圧力があるたびにドルの使用される範囲が実際には減っていっているのである。それは貯金のようなもので、ドル買い圧力がある度にアメリカは基軸通貨としての地位を使い果たしてゆく。

そしてそれはいずれゼロになるだろう。しかしそれは段階的な変化であり、急にそうなるというものではない。為替市場における重要性を最初に失って下落してゆくのは筆者の予想ではまずユーロであり、ドルの衰退を考えるのはまだ早いだろう。

インフレにはならないのか

今後の世界がインフレになるかどうかというのは投資家にとって非常に重要な問題である。何故ならばインフレなら株高、デフレなら株安だからである。

経済対策によってインフレになるというダリオ氏の主張はある程度妥当であるとは言える。今回のコロナショックで需要ほどではなくとも供給も確かに減っている。工場などが閉鎖され、多くの企業が倒産しているからである。

供給が減った状態でヘリコプターマネーなどによって需要を無理矢理回復させれば需要過多になってインフレになるのは妥当な予想だと言える。

しかしそれは続くのだろうか。数兆ドルの経済対策も2020年のGDPの減少を補えるかどうかというレベルのもので、来年以降のことは別の話である。来年以降も経済対策が続くわけではないなら、仮に今年一時的にインフレになるとしてもそれは長期トレンドにはならないだろう。

ダリオ氏は現在の状況が世界恐慌から終戦までの1930年から1945年に似ていると言っている。恐慌後のこの期間では各国が借金に頼った経済対策を行なったが、しかしその時も第二次世界大戦で供給が減少するまでインフレにはならなかったのである。

ここまで考えると、新型コロナが戦争のように供給に壊滅的な影響を与えたのかどうかが今後インフレになるかどうかを決めると言えるだろう。筆者は今のところ否定的だが、今後数ヶ月のインフレ率の推移には着目しておく必要がある。ダリオ氏の言う通りインフレは起きるのだろうか。今後も世界の経済動向を報じてゆく。