1987年のブラックマンデーを予測したことで有名なベテラン投資家ポール・チューダー・ジョーンズ氏が世界経済フォーラム(通称ダボス会議)にて2020年の株価上昇について語っている。

ジョーンズ氏によれば、やはり重要なのは金融政策と財政政策である。彼は次のように述べている。

現在の相場はまたもや狂気的な金融政策と財政政策の組み合わせにさらされている。その影響は爆発的だ。いつも人の想像を超えてゆく。

今の状況はかなり1999年前半を思い出させる。個人消費は1.6%でインフレ率は2.3%だった。数字は今と全く同じだ。

1999年と言えば2000年に崩壊したドットコムバブルの前年である。ちなみに現在の個人消費とインフレ率については以下の記事で紹介している。

しかし状況は以前と全く同じというわけではない。むしろ状況は以前より悪いとジョーンズ氏は言う。

違うのは政策金利が当時は4.75%だったのに対して今では1.62%だということだ。そして以前は財政黒字があったが、今では5%の赤字となっている。

狂った時代だ。

大幅な金融緩和と財政出動が行われても、個人消費もインフレ率も以前と同じ水準から上がらないままとなっている。どうしてだろうか? ドラッケンミラー氏などは金融緩和がデフレの原因だと言っている。

原因はどうあれ、金融緩和を行っても実体経済はそれほど変わらない。しかし株価は上がってゆく。現在の相場がバブルだとすれば、投資家は株を売るべきだろうか? ジョーンズ氏はそう聞かれて次のように答えている。

そうでもない。列車はまだ長らく進むだろう。考えてみればそういう結論に達する。

ここからまだ長い道のりになる。天井であれば理論的には金利はもっと高くなっているはずだ。

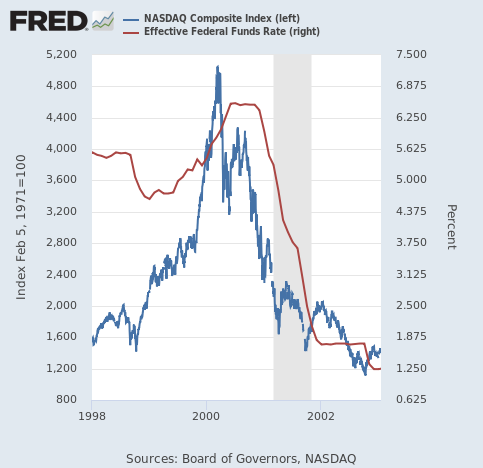

天井となるには金利が低すぎるということだろう。ちなみにドットコムバブルにおけるNASDAQと政策金利のチャートを並べると次のようになる。

やはりバブルは利上げの最中に崩壊している。中央銀行が市場から資金を引き揚げるかどうかにすべてがかかっているのである。

しかし一方で、2001年に中央銀行が利下げを繰り返してもバブル崩壊は止まらなかった。利下げが間に合うのか、間に合わないのかというのは難しい問題である。ドットコムバブルでは間に合わなかった一方で、2018年の世界同時株安については間に合ったようである。

あるいは実は間に合っていないのか? そう考えれば現在の株高も違った風に感じられる。しかしジョーンズ氏によれば、現在の相場は1999年前半のようなものだということである。筆者も株価暴落の気配はないと昨年の段階で結論づけている。

Bridgewaterのレイ・ダリオ氏も同じ意見のようである。