建前としては米中の通商合意第1段階によってアメリカの株式市場が市場最高値を更新する中で、その上昇に根拠がないことはこれまで指摘してきた通りである。

しかし株価が実体経済に好影響を与えるということもある。よって今回の記事ではアメリカの実体経済がどうなっているかを見て行きたい。

上昇した米国株

まずアメリカの株式市場だが、中央銀行が金融引き締めを止めたことで2018年の世界同時株安から抜け出している。

一方で株式市場と実体経済の両方に影響を与える長期金利も3%前後から1.9%前後まで大きく下がった。

しかし長期金利が影響を与えるのは株式市場だけではない。とすれば、この長期金利の低下は実体経済にはどう作用しているのだろうか?

アメリカの実体経済

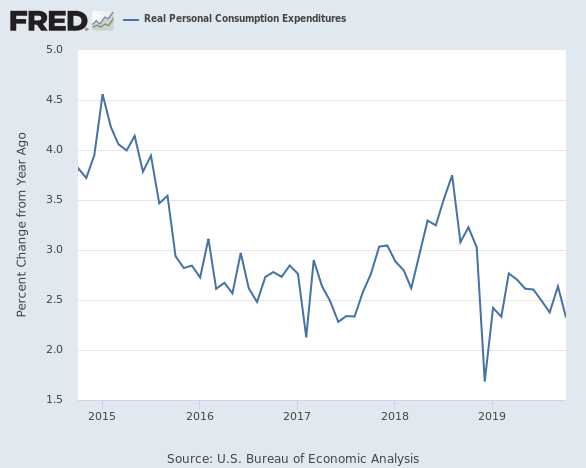

さて、アメリカの実体経済の様子を見るには何よりもまず実質GDP成長率だが、GDP統計は四半期に1回しか更新されないため、最新の状況を見てゆくにはGDP統計の一部である個人消費の月次の数値を見てゆく必要がある。個人消費ならば2019年10月の分まで発表されているからである。以下は実質個人消費成長率のチャートである。

興味深いことに株安のあった2018年12月と個人消費の急減速が一致しているのだが、その後株価とともに回復しているかと言えば、どうやら下落トレンドを継続しているようである。

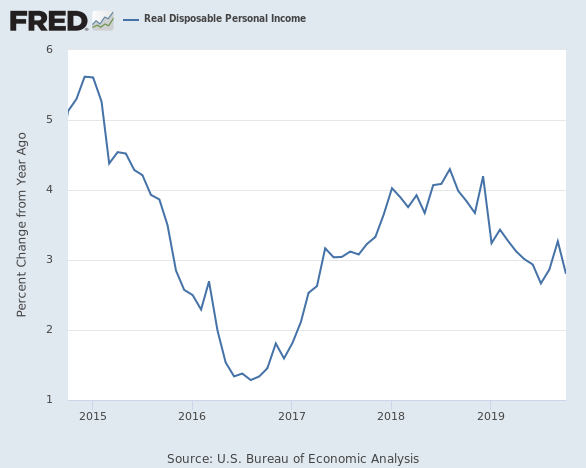

では何故個人消費は減速しているのか? 個人消費とは可処分個人所得から個人貯蓄を引いたものであるから、先ずは可処分個人所得の実質成長率を見てみたい。

まず第一に可処分所得の減速トレンドが存在しているようである。そこから貯蓄を差し引いたものが個人消費となるが、貯蓄率はどうなっているだろうか?

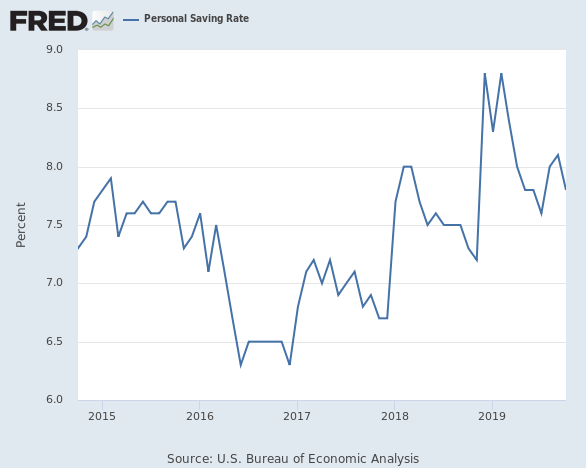

興味深いことに貯蓄率はトランプ氏が大統領選挙に勝って以来上昇し続けているのである。これまではそれよりも所得の上昇が大きかったため個人消費も上昇していたが、所得が減速し始めて貯蓄率が上がり続けていれば、当然消費はより減速することになる。

細かいところを見て行けば2018年12月の消費の大きな減速は所得が減ったことよりも貯蓄率の急上昇によるところが大きいことが分かる。株安は10月から始まっていたから、12月の資産価格の暴落を受けて消費者心理が冷え込んだのかもしれない。

その後貯蓄率は一旦下がってはいるが、中長期的には上昇トレンドを維持していると言える。収入の減速と貯蓄の増加が両方このまま続く場合、消費は減速を続けることになるだろう。

結論

貯蓄の増加が問題となっている場合、金利の低下はあまり力を発揮することが出来ない。金利低下は自動車や住宅のローン金利を下げることで消費を刺激するが、消費者がそもそも自動車などを買うことを考えていなければ金利が0%でも10%でも同じことである。

株高が消費者心理を改善することはあるのだが、貯蓄率の現状を見る限りでは2018年の株安以来消費者は慎重になったままのようである。

現在の株高が根拠のないものである限り、実体経済と乖離し続けて上昇することは出来ないだろう。リーマンショックの後であれば量的緩和がいつか将来に経済を改善してくれるという望みがあったが、今問題になっているのは金融緩和が効かなくなりつつあるのではないかということだからである。株価は希望があれば上がることもあるが、希望もファンダメンタルズもない状況で上がり続けることは出来ないだろう。

筆者の読みはやはり利下げなしには実体経済は立ち行かない、そして恐らく利下げをしても長期的には実体経済は立ち行かないというものである。だからやはり基本になるのはドルの金利低下、よってドル円の空売りである。

一方で同時に高すぎる個別銘柄については空売りを進めてゆく。もう少し高くなれば他の銘柄も紹介出来るかもしれない。