アメリカの中央銀行に相当するFed(連邦準備制度)は、米国時間12月12-13日に金融政策決定会合であるFOMC会合を開催する。今回の会合では今年3回目となる利上げを行う見通しである。

12月利上げは無風通過

今回の会合で利上げは行われるが、それによって金融市場が動くということはないだろう。金利先物市場の織り込む利上げの確率は既に100%であり、これは100%織り込まれているということである。よって織り込み済みの利上げがあったとしても、長期金利や株式などに影響はない。

一方で、今回の会合はイエレン議長の記者会見と、各委員の今後の政策金利の予想値を示したドットプロットの公開がある会合となり、そこで2018年以降の利上げについて新たな情報が示される可能性はあるが、イエレン議長にとっては次期議長のパウエル氏への引き継ぎという最後の仕事の最中ということもあり、これまでの方針を大きく修正し市場を困惑させることもないだろう。よって今回の会合は二重の意味で無風通過となると予想している。

2018年の利上げ見通し

とはいえ、2018年の利上げ見通しに関しては、Fedと市場の間で少しの差があることは指摘しておくべきだろう。先ず、金利先物市場の織り込みは、2018年中の利上げは2回か、そうでなければ1回と予想されている。一方で、前回9月に示されたドットプロットによれば、FOMCの委員は平均して3回の利上げを見込んでいる。つまり、市場は確かに2018年中の利上げを織り込んではいるが、Fedの自己申告ほど利上げが進むとは考えていないということである。

12月の会合で示されるドットプロットについては、3回の利上げを示す9月のものよりタカ派になることは考えづらい。一方で、より慎重な市場の見方に歩幅を合わせることは考えられなくもないが、イエレン議長は2月で退任ということもあり、やはり重要になるのは今回の会合で示される見通しよりも、次期議長パウエル氏の考え方だろう。

次期議長パウエル氏

次期議長となるジェローム・パウエル氏は現在Fedの理事であり、FOMC会合に参加している。パウエル氏への評価については債券投資家のガントラック氏が端的な見方を示しているので、Bloomberg(原文英語)とReuters(原文英語)から引用したい。彼は先ずイエレン議長の業績を賞賛した上で、次期議長についてこう語る。

ジャネット・イエレン氏はかなり評価に値する業績を残して任期を終えようとしている。ゼロ金利から離脱し、量的引き締め(訳注:バランスシート縮小のこと)を開始したにもかかわらず、今のところ市場では何も吹き飛んでいない。

一方、パウエル氏がFed内で、博士号を持つ経済学者らの合意を得るのは容易ではないだろう。

パウエル氏については、わたしもこの見方に同意する。彼がトランプ大統領によって次期議長に選ばれたのは、能力を考えれば本当はイエレン議長の続投が望ましいのだが、政治的には共和党的で銀行への規制緩和を促進する人物が必要だった、という政治的な妥協の産物である。

トランプ大統領はこれまでパウエル氏がバーナンキ議長やイエレン議長に似た見方を示してきたという理由で彼を適任としたようだが、Fedに入る前の経歴としてはプライベート・エクイティや投資銀行業務を専門としていた元弁護士のパウエル氏がバーナンキ氏やイエレン氏の見方に同意してきたのは、彼が似た観点を持っているからではなく、むしろマクロ経済学が専門ではないために自分の主張がそもそも無かったから議長に従ってきたと言うべきだろう。

プライベート・エクイティは個々の企業を扱うミクロ経済の世界であり、中央銀行の扱うマクロ経済とは完全に専門が異なる。マクロの世界の人間から言わせてもらえれば、ミクロの人間にはマクロの仕事は出来ない。考え方が根本的に違うからである。

したがって、パウエル氏はイエレン議長のこれまでの方針を単に継続していれば良い間は良いかもしれないが、仮に金融危機の兆候が見られ、高度に専門的なマクロ経済学の判断を求められる時に、パウエル氏が十分な仕事を行うことが出来るかどうかはかなり疑問符が付く。しかし、それがトランプ氏の選択である。

結論

とはいえ、これまで述べてきているように、今後半年はイエレン議長の「緩やかな金融引き締め」路線を継続すれば良いだけの経済環境が続くだろう。

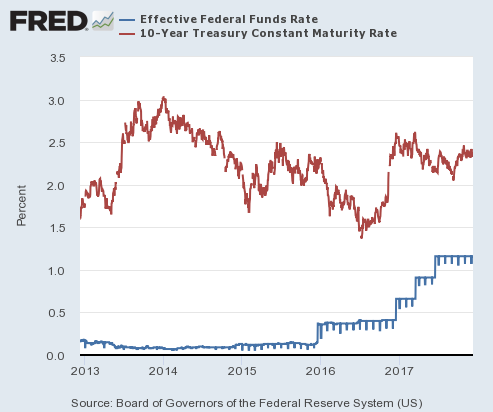

問題はその後である。Fedが着実に利上げを続けているため、政策金利が上昇してゆく一方で、長期金利はまだ十分に上がっていない。

2018年、このチャートはどうなってゆくだろうか? 来年の金融引き締め相場については既に記事を書いたので、そちらを参考にしてもらいたい。