金融市場でトランプ政権の経済政策への期待が剥落してゆくなか、ドルは下落し、米国株も上昇を躊躇するようになっている。

しかし、いずれにしても経済政策が実現するのは少なくとも数ヶ月か半年は先のことであり、投資家にとって当面重要なのは、それまでにアメリカの実体経済はどうなってゆくのかということである。

遠からず発表されるGDP統計に先立ち、トランプ相場が始まってから数ヶ月分の経済統計が発表されているので、そちらを眺めることでアメリカの経済成長の行方を先取りしたい。

長期金利と貯蓄率

米国経済を考える上で悪い知らせが二つある。一つは言うまでもなく上昇している長期金利である。

長期金利は住宅や自動車のローン金利に影響を与えるため、金利が上がれば消費活動にはマイナスとなる。

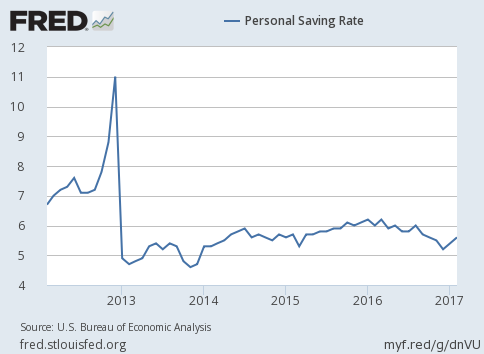

もう一つの悪い知らせは貯蓄率である。

2016年に入ってから12月まで下落傾向にあった貯蓄率が、今年の1月と2月で反発している。貯蓄率とは家計が収入のうちどれだけを貯蓄に回すかを示したもので、貯蓄率の上昇は消費者がお金を消費に回さず、財布の紐を締めていることを意味する。

個人消費

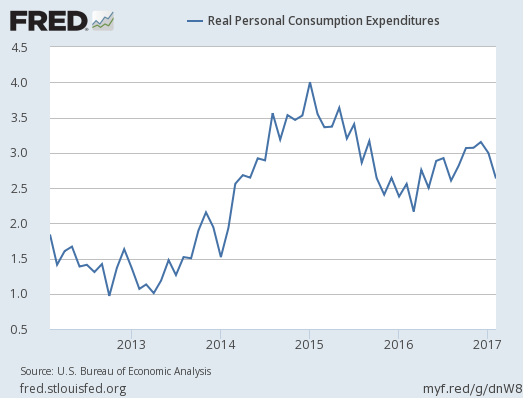

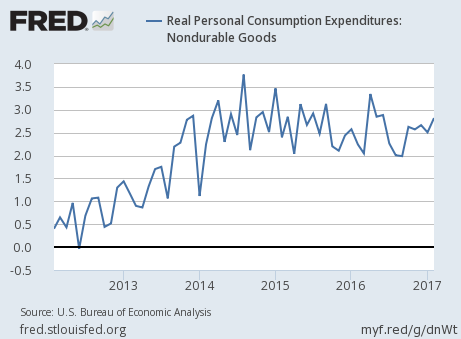

この二つの指標を踏まえた上で、個人消費がどうなっているかである。個人消費はGDP統計の一要素だが、月次でも公開されているので、GDP成長率の先行指標となる。以下がグラフである。

1月と2月で下落が始まっている。ピークが12月なので、時期としては貯蓄率の反発と重なっている。

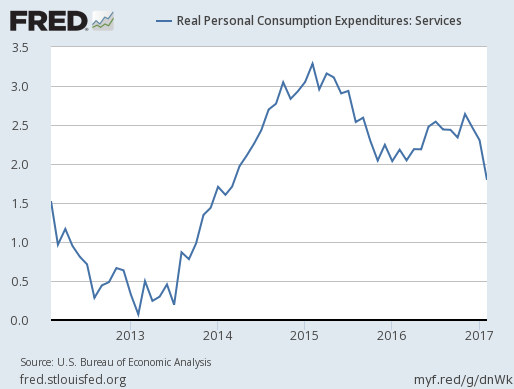

内訳には耐久財、非耐久財、サービスの三つがあるが、全体の下落を先導しているのはどうやらサービスのようである。

下落は11月から始まっており、全体よりも早い。

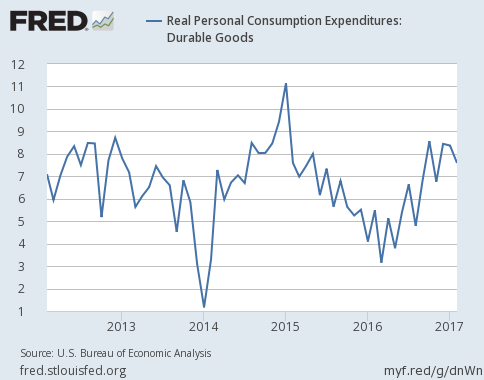

一方で、自動車などを含む耐久財の下落は2月からであり、やや遅い結果になっている。

この二つの要素の動きをどう見るかである。

先ず、サービス消費への長期金利上昇の影響は限られる。確かにクレジットカードの支払いを溜め込むのが普通となっているアメリカの消費者にとって、金利が上がれば利払いが増えることになるが、クレジットカードの金利はそう短期的に変わるものではない。だからサービスの不調には消費者が財布の紐を締めていることの方が影響していると見るべきだろう。

一方で、自動車などを含む耐久財は、自動車ローン金利などを介して直接的に金利上昇の影響を受ける項目である。しかし長期金利上昇の影響が実体経済に現れるまでにはタイムラグがあるため、下落に転じたばかりの現状のデータは、金利の影響がまだ出ていないか、あるいは出始めたばかりだという推測に合致する。

最後の項目となる非耐久財(食品など)は、三つの中で唯一上昇を続けている項目である。

このデータにはやや疑問が多い。調べた限りでは、原油関連でもなさそうである。食品の消費が増えているのが確認出来るが、より詳細な内訳のデータは月次ではなく、GDPとともに発表される四半期の個人消費統計を待つべきだろう。

結論

非耐久財の疑問はあるものの、全体としてアメリカの消費者が財布の紐を締めているという事実は、個人消費のデータからも貯蓄率からも見て取ることが出来る。

重要なのは、長期金利の影響が出ていないか、出始めたばかりであるのに個人消費が既に落ち込み始めているという事実である。トランプ政権の誕生で将来への不透明性が増したことから消費者が慎重になっている、等々の後付けの推測は出来るが、単に落ち込みの事実のみを見つめてゆくのが誤謬がなくて良いだろう。

今回のデータから読み取れるのは、今後長期金利が引き続き高いまま推移する場合、やはり経済成長率に更にマイナスの影響が加わってゆくということである。トランプ大統領が今になって「正直に言えば低金利を好む」と述べたのもそのためだろう。その発言は、ある意味では選挙前の以下の発言と一貫している。

しかしトランプ大統領の心配をよそに、経済統計は悪いニュースを伝えている。レーガノミクス初期の株価暴落の悪夢が、トランプ相場にも忍び寄っているということである。