引き続き、ジェフリー・ガンドラック氏が創業したDoubleLine Capitalによる毎年好例の円卓会議である。

今回はガンドラック氏が米国債と株式市場の関係について語っている部分を紹介したい。

アメリカの金利上昇と財政赤字

さて、前回の記事ではガンドラック氏はアメリカの金融政策について語っていた。

長らくデフレ予想だったガンドラック氏だが、2025年はインフレ加速から金利上昇というシナリオを支持しているようだ。

今年、金利上昇がまずいということを多くの投資家が警告している。

その根本原因はコロナ以降巨額になったアメリカの財政赤字だが、ガンドラック氏は財政赤字について次のように説明している。

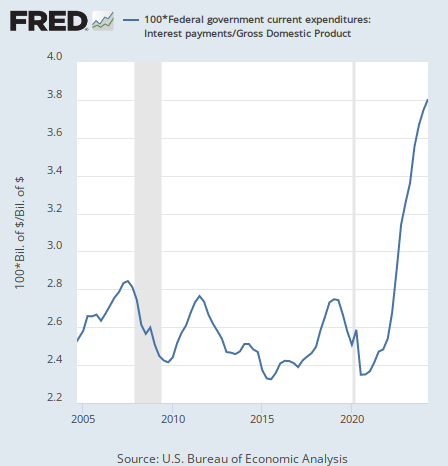

財政赤字の影響はもう出始めている。アメリカの政府債務の利払いは、計算方法にもよるが年間0.3兆ドルから1兆ドル以上にまで増加している。

そして財政赤字が減らなければ、この数字は更に増加する。

アメリカの財政赤字は、コロナ後の政府債務増加と金利上昇によってGDPの4%に達しつつある。つまり、GDPの4%近くが米国債の利払いだけで消えている。

米国はその赤字を国債発行で補わなければならないが、借金の増加は更なる利払いを生むので、アメリカ政府の財政は自転車操業となっているのである。

レイ・ダリオ氏は大量発行されている米国債に買い手が足りなくなっていると主張している。

米国債下落と金利上昇

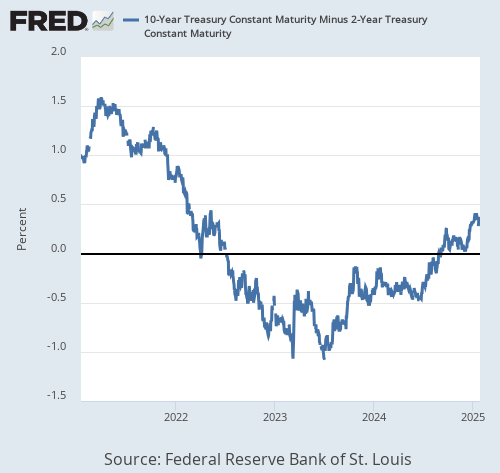

買い手不足で米国債の価格が下落すれば、金利は上がる。ガンドラック氏は、この状況を一番よく表しているのは、長期国債と短期国債の金利の差である長短金利差の動きだという。

ガンドラック氏は次のように述べている。

まずは長短金利差が開いていることから議論したい。2024年に一番明らかだったトレンドは、長短金利差の逆転が解消されることだった。

アメリカの長短金利差は利上げで短期金利が上がっていたことで長らくマイナス(つまり長期金利の方が低い)となっていたが、年末から今年にかけてプラスに戻った。

ガンドラック氏は、この動きを長期国債の大量発行によるものだと考えている。

ガンドラック氏は次のように説明している。

長短金利差は1.5%も広がった。それは意味のない大きさではない。だがこれで終わったとは思っていない。

長期国債は更に発行され、市場はそれを受け止めきれなくなり、金利は上がる。

単に長期金利が上がっただけでなく、短期金利との比較で長期金利が上がっているということは、長期金利が上昇しているにもかかわらずアメリカが利上げできない状況を示している。

ここで前回の記事でガンドラック氏が言っていた失業率の話が繋がってくるのである。

だが低い政策金利がインフレを呼び、長期金利は更に上がってゆく。それが長短金利差に表れている。

株式市場への影響

ガンドラック氏は次のように述べている。

金利が他の市場にどう影響するかも考えてみると良い。

ダリオ氏も言っていたように、国債の金利は金融市場全体に影響を及ぼす。例えば国債の金利が上がれば、リスクを取って株式を買わずとも国債を買うだけで大きな金利収入を得られるようになり、株式市場から国債市場へと資金が流出する。

ガンドラック氏は金利上昇が米国株に与える影響を警告している。ガンドラック氏はこう述べている。

わたしの意見では、この状況は金融市場にはびこる「無敵感」をいくらか変えるのではないかと考えている。

マグニフィセントセブンの株高や、成長株とバリュー株の比較、米国株と海外株の比較、こうした指標のほとんどがドットコムバブルやリーマンショック時と同じような状況になっている。

ガンドラック氏はアメリカ以外の株式市場が大して上がらず、米国株だけが上昇していること、米国株の中でも一部のIT銘柄だけが上昇し、他の銘柄はそれほど上がっていなこと、バリュー株よりも高成長株が買われていることなどを見て、コロナ以前のバブルの状況に近いと言っている。

金利が更に上昇した時に、この状況がどうなるかである。

結論

米国株に関して言えることは、バリュエーションは明らかに高いということだ。株価収益率を考えれば、米国株の益利回りは米国債の利回りとほぼ並んでいる。デイヴィッド・ローゼンバーグ氏は、米国株は無リスク資産扱いかと突っ込んでいた。

ダリオ氏も国債の金利と比べての米国株のバリュエーションを警戒している。ローゼンバーグ氏とまったく同じ議論である。