世界最大のヘッジファンドBridgewater創業者のレイ・ダリオ氏が、世界経済フォーラム(通称ダボス会議)でCNBCのインタビューを受け、2025年の金融市場について語っている。

米国債の問題

徐々に著名投資家の今年初のインタビューが出てきているが、誰もが口を揃えて言うのがアメリカの財政の問題である。

スタンレー・ドラッケンミラー氏などは、アメリカの利下げで長期金利がむしろ上昇するという異常事態をしっかり予想して利益を上げた1人である。

米国債がヤバいというのがもはや著名投資家の共通見解になりつつあり、それほど警戒していないのはSoros Fund ManagementのCEOであるドーン・フィッツパトリック氏ぐらいだろうか。だがインタビューは去年のものである。

アメリカの財政赤字

ダリオ氏も同じ問題について語っている。重要なのは金利である。ダリオ氏は次のように述べている。

金利だ。国債の金利は株式市場や債券市場などすべての市場、すべての借り入れ、すべての貸し出しの背骨にあたる。

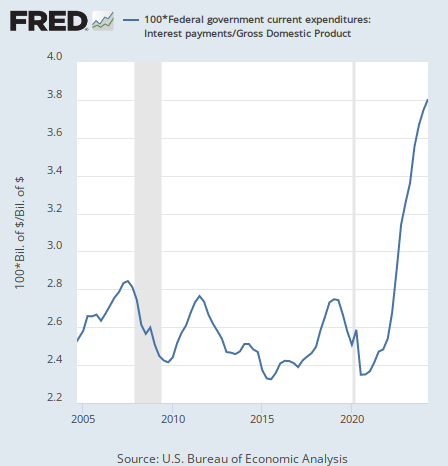

なぜ金利が問題かと言えば、コロナ後の金利上昇でアメリカの政府債務に多額の利払いが生じ、今やその金額はGDPの4%に達しようとしているからである。

ダリオ氏は次のように述べている。

今年のアメリカの財政赤字はGDPの7%だと予想されている。それは、その分の国債がすべて売りさばかれなければならないということを意味する。

需要と供給が合っていないため、国債を売ってもわたしの計算では買い手が足りない。更に悪いのは、既に米国債を持っている人も米国債を売るかもしれないということだ。

そうなれば需給はまったく合わなくなり、問題が生じる。

債務危機を解決する方法はあるのか

債券投資家のジェフリー・ガンドラック氏に言わせれば、問題は既に生じているのだろう。アメリカは去年の9月に利下げしたにもかかわらず、長期金利はまさにその時から上昇した。

米国債から投資家が逃げている。しかし米国債が下落し金利が上がると政府債務の利払いは更に増えることになる。

アメリカはどうすればいいのか。ダリオ氏は次のように述べている。

解決策はGDPの3%だ。

財政赤字を7.5%から3%まで下げる。

それは奇しくもトランプ大統領が財務長官に指名したスコット・ベッセント氏が掲げる目標と同じである。

借金が多過ぎるのだから、借金を減らすしかない。だがダリオ氏の主張にはそれ以上の狙いがある。

ダリオ氏は次のように説明している。

1991年から1997年まで、財政赤字は縮小した。実体経済が良いときに財政赤字を縮小すれば、金利は下がる。それは債務負担が下がるということだ。

財政赤字は米国債の発行に繋がり、供給増加で米国債の価格は下落する。それは逆に言えば、米国債の発行を減らせばその分米国債の価格は上がり、金利は下がるということである。

よって借金の減少と金利の低下の両方の面でアメリカの財政の助けになることになる。

しかし問題は、それが出来ないからアメリカは財政赤字拡大と金利上昇の負のスパイラルに突入しているということである。

ダリオ氏がこれだけ金利低下にこだわることには理由がある。米国債の利払いがGDPの4%近くに達していることである。

つまり財政赤字の半分以上が米国債の利払いなのである。ダリオ氏はこう述べている。

今や利払いがあまりに巨額になっていて、税収や政府支出の問題よりも大きくなっている。