引き続き、DoubleLine Capitalのジェフリー・ガンドラック氏のCNBCのインタビューである。

今回は政府債務と名目GDPの関係について語っている部分を紹介したい。

トランプ政権と政府債務

トランプ政権の誕生が近づいているが、経済政策がどうなるのかはまだはっきりしていない。特に、米国債の大量発行が国債市場を下落させかねないという懸念が出ている中、莫大な政府債務がどうなるのかが注目を集めている。

一部の人はトランプ氏はインフレ政策をやると言っているが、財務長官に任命されたスコット・ベッセント氏は財政赤字縮小を目指すと主張している。

また、トランプ政権から聞こえてくる言葉の1つはこうだ。経済成長を目指し、政府債務に対してGDPを大きくすることで、GDP比の政府債務の比率を下げるというものである。

経済成長で負債は解消されるか

これに対してガンドラック氏は次のように述べている。

名目GDPを強くして政府債務を薄めようと考えているのであれば、それは難しい。名目GDPが強くなれば金利が高くなるからだ。

問題はこうだ。財政出動などで経済成長を目指す前トランプ政権的なシナリオであれば、それでGDPは確かに増えるだろうが、ガンドラック氏の言う通りそれで債券市場がどう動くかを考える必要がある。

国債の金利は当然上がるだろう。しかも、金利の状況は前回のトランプ政権の時とは違う。インフレ懸念でアメリカの金利は今や4%台なのである。

金利が上がったことで、当然米国政府は国債に対し多額の利払いを行わなければならなくなっている。

アメリカの財政は危うく、だから債券市場は政府債務の増加に敏感になっている。以前のような多少の金利上昇では済まないどころか、これ以上金利を上げてはならないのである。

ガンドラック氏によれば、それは最近の金利動向にも表れている。ガンドラック氏は次のように指摘している。

長期金利は長期的な上昇トレンドにあり、最近の動きでも再確認された。

Fedが合計で1%も利下げしたにもかかわらず、長期金利は0.8%以上上がった。

だから、名目GDPを増やす前回のトランプ政権のような政策を、現在の国債市場が許容できない可能性は高い。

利払い費用の問題

結局、一番の問題は国債の利払いの問題である。

ガンドラック氏は次のように述べている。

名目成長を目指すシナリオでは、国債の利払い費用が大きな問題になる可能性が高い。

名目成長を引き起こす債務の増加が起これば、単に債務が増えるだけでなく債務への利払いも高くなってしまう。これは仮定の話ではない。今実際に起こっている。

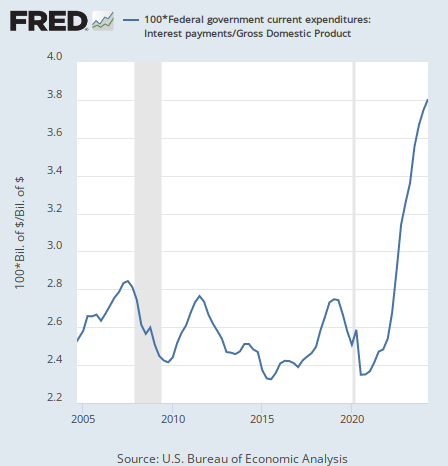

実際、アメリカの国債の利払い費用をGDP比で見ると次のようになっている。

ガンドラック氏はこう続ける。

市場は国債の利払いの問題を気にしている。アメリカは元々年間3,000億ドルの利息を支払っていた。今では1.3兆ドルだ。

しかもそれはまだ増える。ガンドラック氏はこう続けている。

しかも2017年から2020年前半までに発行された金利1%の国債に期限が来て、金利が4.5%の新しい国債に置き換えられようとしている。

以前発行された低金利の国債は、期限が来れば今の高くなった金利の国債で置き換えられる。それが続いているから利払いは増え続けているのである。

結論

ガンドラック氏はこう結論している。

高い名目GDPを低インフレと低金利とともに成し遂げられると信じるのは無理だ。それは算数の問題だ。

トランプ政権は危機的状況にあるアメリカの政府債務にどう対処するのか。レイ・ダリオ氏が『世界秩序の変化に対処するための原則』で言うような、アメリカが債務増加とインフレで覇権国から徐々に転落してゆくシナリオを避けられるかどうかは、それにかかっている。新財務長官のベッセント氏もそれは分かっている。

世界秩序の変化に対処するための原則