ジョージ・ソロス氏のクォンタム・ファンドを長年運用していたことで有名なスタンレー・ドラッケンミラー氏がBloombergのインタビューでアメリカのインフレについて語っている。

アメリカの利下げ

アメリカではインフレ率は2%台まで下がり、インフレ抑制のために政策金利を5.25%まで上げたFed(連邦準備制度)は9月のFOMC会合で物価高騰後初の利下げを行なった。

利下げ幅は通常の倍である0.5%だったが、この利下げには賛否両論ある。もっと早く利下げすべきだったと言う論者もあれば、Fedが宣言しているほどの利下げを行えばインフレが再燃すると予想する論者もある。

ドラッケンミラー氏は後者のようである。彼は次のように言っている。

現在、インフレ率は目標より高い。どの指標を使うかによるが、2.5%から3.25%ぐらいだ。

経済はどうか? Fedは実質金利を考えれば金融政策は引き締め的だという理論を持ち出しているが、わたしは理論では考えない。

ドラッケンミラー氏は金融政策は引き締め的ではないと考えているのである。

「理論では考えない」という言葉は、大学の経済学に失望し、経済学者にならずにファンドマネージャーになったドラッケンミラー氏らしいと言える。

アメリカ経済は本当に弱いのか

「実質金利が高いから金融政策は引き締め的」だと考えるのが間違いであるならば、ドラッケンミラー氏はどのように経済の強弱を測るのか。

ドラッケンミラー氏は次のように言っている。

わたしは相場師だ。長年の経験で分かったことは、金融市場は大学教授よりも優れた予想をするということだ。

状況を見渡せば、株価は史上最高値で、金価格も史上最高値、GDPは上昇トレンド、信用は引き締まっており、銀行の決算と業績予想は好調だ。

金融政策が引き締め的である様子は何処にも見られない。暗号通貨は狂ったように上がっている。

金利水準は原因であり、株価や経済指標は結果である。ドラッケンミラー氏はFedが「データ次第」を強調するのであれば、結果で状況を判断すべきだと主張しているのである。

更に、ドラッケンミラー氏が気に入らないのは、Fedは利上げをした2021年にはインフレ率が目標を大幅に上回っていたにもかかわらず0.25%の利上げで始めたのに、今の状況で0.5%利下げを行なったことである。

ドラッケンミラー氏は次のように続けている。

インフレを抑制するときには「インフレを気絶させる」と言いながら「経済予想よりも目先のデータ次第だ」として0.25%利上げから始めたFedが、今ではインフレが目標に到達してもいないのに0.5%の利下げをしている。

そのすべては金融政策は引き締め的だという彼らの理論に基づいている。

1970年代の物価高騰時代の再来

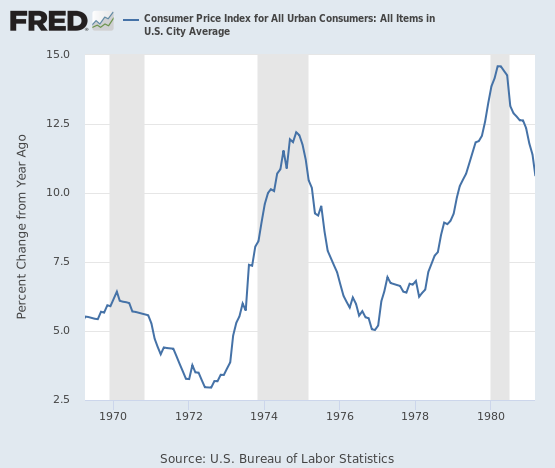

ドラッケンミラー氏が心配しているのは、1970年代の物価高騰時代の再来である。1970年代にはインフレ率は3回の波に分かれて来た。

当時のインフレ率のチャートは次のようになっている。

インフレが本当には収まっていない状況で緩和に転換するとこうなるのである。

ドラッケンミラー氏は次のように続ける。

それを予想するわけではない。しかし金融市場が過熱し財政赤字の続く状況で金融緩和するなら、インフレは確実にリスクだ。

財政赤字が続く状況下で金融政策が十分に引き締め的でなく、もう一度引き締めをしなければならなくなった場合、金融市場と恐らくはFedの独立性にとって悪夢になるだろう。

「それを予想するわけではない」とは言うが、ドラッケンミラー氏は金利上昇に賭けるために米国債を空売りしている。

ちなみにドラッケンミラー氏は『新マーケットの魔術師』の中のインタビューで、1970年代のインフレを終わらせたポール・ボルカー氏の時期を米国債の買い場だったと見なしている。

インフレが終わるなら米国債は買いなのである。しかしドラッケンミラー氏は米国債を空売りしている。11月の大統領選挙がインフレをもたらすと考えているからである。

新マーケットの魔術師