Citadel創業者のケン・グリフィン氏がBloombergのインタビューでアメリカの債務問題の深刻さを警告しているので紹介したい。

アメリカの債務問題

米国株も上昇を続け、今年の金融市場は上手く行っているように見えるが、機関投資家たちは年始から口を揃えて同じ問題について話し続けている。アメリカの政府債務の問題である。

アメリカはGDP比122%の政府債務を抱えている。コロナ禍に行われた莫大な現金給付で急増したのは事実だが、コロナ以前から政府債務は100%を超えていた。

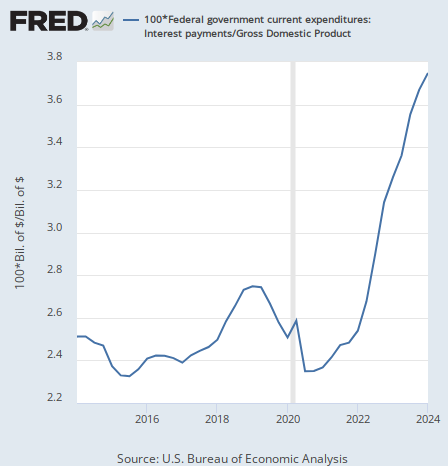

では何故それが今年問題になっているのか。それはコロナ後のインフレと金利上昇によって、その莫大な国債に利払いが発生しているからである。米国政府の国債利払い(GDP比)は以下のように急増している。

だが米国政府にはお金がない。だから国債を発行して国債の利払いを行おうとするのだが、そうすると更に利払いを持った国債が増えてしまうという借金のスパイラルに追い込まれている。

アメリカの債務危機

著名投資家以外は誰も気にしていないが、これはかなりマズい状況である。ポール・チューダー・ジョーンズ氏は早くも2月に国債の供給過多による国債暴落の可能性を懸念していた。

そしてグリフィン氏も同じことを懸念しているようである。彼は次のように述べている。

何がきっかけになるのかは分からない。国債の入札が上手くいかなくなるのか、市場が急落するのか。

金融市場は通常、レールを踏み外して破滅に向かう直前まで調子が良いものだ。大惨事が起こるまでに十分な警告があるとは限らない。

これは金融市場ではよく言われる冗談だが、相場は下がり始めるまで上がり続ける。だが事前に警告があったにもかかわらず誰も気にせず危機まで突き進む場合もあれば、何の予兆もない場合もある。

突如起こったブラックマンデー

グリフィン氏は1987年のブラックマンデーを引き合いに出し次のように述べている。

1987年の暴落は良い教訓になる。

あの日の朝、その日がアメリカの金融市場の破滅になると予期させるような大きなニュースは何もなかった。

あの日のニュースの話題は、特にどういう結果も生まなかった中東での小競り合いと、ナンシー・レーガン大統領夫人の健康問題だった。

だがその日の終わりには株式市場は20%以上暴落していて、多くのアメリカの金融機関が瀕死になっていた。

それがたった1日で起きた。1日だ。

ブラックマンデー前後のS&P 500のチャートを掲載すると次のようになる。

2024年の債務危機

グリフィン氏は今回も同じようになるのではないかと懸念している。彼は次のように続ける。

今回の債務危機が同じようなシナリオになるのではないかと懸念している。例えば国債の入札が上手く行かず、そこから国債市場がパニックに陷る。

問題はFedの介入がどれくらい早いか、そしてそれがどういう結果をもたらすかだ。何故ならば、政府が無理に状況を解決しようとすればパニックは悪化することが多い。

そうなれば世界中の米国債保有者が国債を手放そうとするのではないか?

結論

アメリカの債務問題は遅かれ早かれ大きな問題になる。それは筆者や多くの著名投資家が同意するところである。

グリフィン氏はそれがいつになるかは分からないと言う。

だが1987年のブラックマンデーも予想した人物が実は存在する。ポール・チューダー・ジョーンズ氏である。スタンレー・ドラッケンミラー氏はブラックマンデー直前にジョーンズ氏の株価下落予想をジョージ・ソロス氏から見せられた件について『新マーケットの魔術師』のインタビューで語っている。

そしてそのジョーンズ氏は、今回の債務危機が11月の大統領選挙をきっかけに起きる可能性を警告していた。

何の問題もない相場が長らく続いているが、そろそろ投資家はリスクシナリオについて本気で考えなければならないだろう。

新マーケットの魔術師