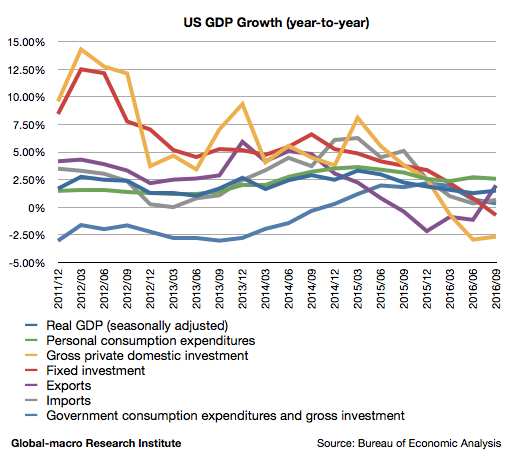

わたしを含め、米国利上げの先行きを見守る投資家が心待ちにしていた7-9月期アメリカGDP速報値が発表された。実質GDP成長率は1.50%(前年同期比、以下同じ)となり、前期の確報値1.28%からやや持ち直したものの、昨年末にわたしが減速を予想して以来、アメリカの経済成長率は強いとは言えない状態が続いている。

Fed(連邦準備制度)のイエレン議長は明らかにアメリカ経済の減速を気にしているが、1.50%という数字は利上げを決めるにも撤回するにもやや中途半端な数字であり、したがっていつものように内訳を見てゆく必要がある。

減速する全体、急上昇する輸出

全体のグラフを眺めればある程度明らかなのだが、今回のGDP統計は輸出の急回復がほとんどすべてを支えている。

固定投資は下げ止まらず、頼みの綱の個人消費も弱い。したがって投資家は、減速を続ける内需が今後どうなるか、そして急反発した輸出の原因は何かという二点を見てゆく必要があるだろう。

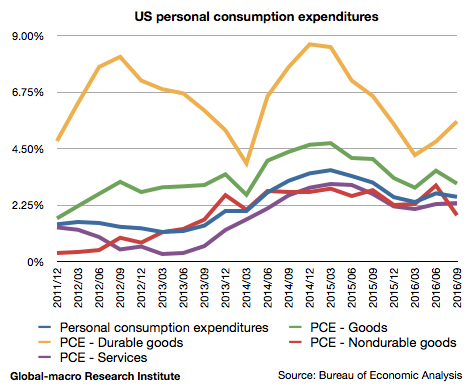

個人消費

先ずは個人消費からである。成長率は2.58%となり、前期の2.71%から減速した。2015年には概ね3%以上で推移し、GDPを支えていた個人消費は着実に弱まっている。

特徴的であるのは、非耐久財とサービスの成長率が鈍化し、耐久財が引き続き加速していることである。耐久財は、内訳を見れば自動車が内容を牽引していることが分かる。

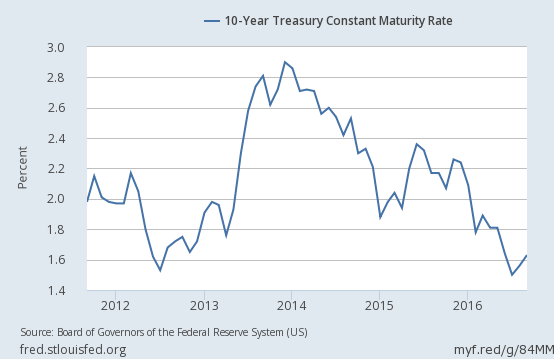

2016年の初めに底を打っている自動車の購入を考えるためには、次のチャートを見れば良い。

つまりは長期金利である。2014年の始めに天井から下落を開始し、2016年の初めに急激な利上げ観測が後退したことから下落を始めた長期金利が、自動車ローンの金利を通じて自動車販売に影響を与えているようである。金利の下落開始時期と自動車販売が底を打った時期が一致している。

つまり、個人消費は全体として減速が続いており、唯一堅調な自動車も金利が上がれば減速を開始するということである。Fedが利上げをすればどうなるかということである。

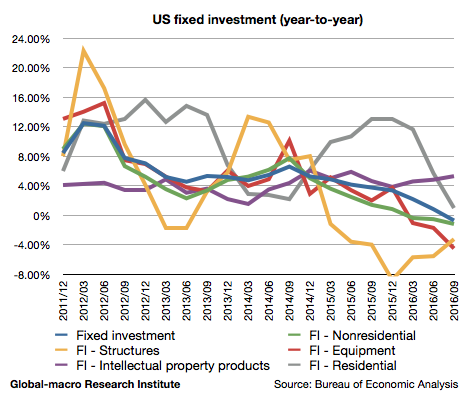

固定投資

次は投資である。固定投資は-0.71%のマイナス成長となり、前期の0.83%からかなり落ち込んだ。2015年には4%前後で推移していたから、かなりの急減速である。

グラフを見て顕著なのは住宅投資の落ち込みである。一方で構造物の回復が見られるのは、耐久財の個人消費と同じく金利要因と、原油価格の反発により関連投資が下げ止まりつつあるためである。金利が下がっているにもかかわらず住宅投資が落ち込んでいるのは、やや危険な徴候と言える。

輸出入

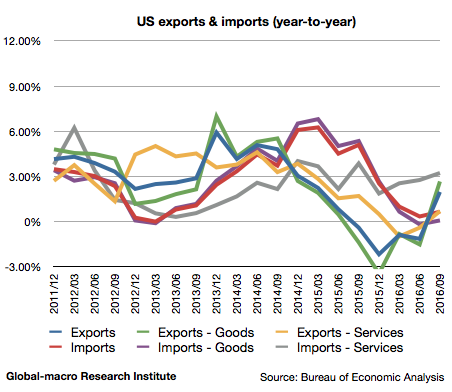

最後に輸出入である。輸出は1.98%の成長となり、前回の-1.14%から大幅に反発した。輸入は0.66%となり、前回の0.35%からやや回復した。

この輸出の急回復は、項目を見ればやはり原油のようである。原油価格は2016年の前半に底を打ったのだが、それでも項目上は原油の輸出が2015年末から急上昇していることになっている。原油価格暴落は需要ではなく供給側の要因であるということなのだろう。

結論

この結果を見れば結論は明らかである。個人消費と投資はともにかなり悪く、原油価格の反発と利上げ観測の後退による金利低下が辛うじて経済を支えているに過ぎない。

これを踏まえて、12月利上げはあるだろうか? 以上のように内容を分析すれば、アメリカ経済は利上げ出来る強さではないことが分かる。しかしイエレン議長がタカ派の理事会メンバーを説得するためには、明らかに弱い数字が必要となる可能性がある。

彼らの多くは堅調な労働市場しか見ていない。一方でイエレン議長はGDPの減速を気にしている。Fedの内部分裂については以下の記事を参照してほしい。

結局はFedが何処まで間違うかということを投資家は推測することになる。アメリカ経済は12月利上げに耐えられないが、それをFedが無視すればもう一度の利上げは十分有り得るだろう。しかし金利先物市場は既に利上げをかなりの程度織り込んでしまっている。これは金や債券の投資家にとってはプラスである。

しかしやはり重要なのは、こうした経済統計を丁寧に見てゆくということである。以上のように分析すれば、利上げをした場合にアメリカ経済がどうなるかということが手に取るように分かる。個人的にはアメリカの量的緩和再開をこれでほぼ確信した。読者各自はわたしの確信を信じるのではなく、各自データを見て確信を持ってほしい。データを解析しながら自分で調べることが重要である。自分の投資でなければ意味がないからである。