DoubleLine Capitalのジェフリー・ガンドラック氏が自社のウェブキャストでアメリカ経済の景気後退とインフレについて語っているので紹介したい。

長短金利の逆転

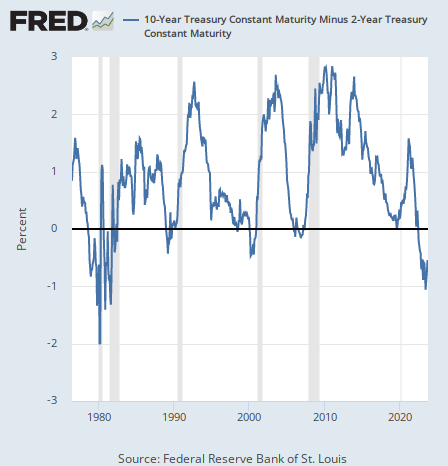

ガンドラック氏が注目しているのは、10年物国債の金利から2年物国債の金利を引いた長短金利差である。

長短金利差はここの読者にはお馴染みだろうが、景気後退を予想するための確度の高い指標である。

金利は通常期間が長いほど高くなるが、債券市場が利上げの行き過ぎによる景気後退を予想すると、政策金利に影響されやすい短期金利が上がり、景気見通しに影響されやすい長期金利が下がることで、長短金利差が逆転する。

そしてその長短金利差が今どうなっているかと言えば、ガンドラック氏は次のように述べている。

長短金利はしばらくの間逆転し続けている。

歴史的には、長短金利が逆転した後、ほとんど例外なく景気後退が起きている。それは金融関係者には良く知られた事実である。

だが問題は景気後退入りのタイミングである。ガンドラック氏は次のように述べている。

長短金利が逆転し、金利差がゼロを下回った時には、警告としては受け取るべきだが数週間や数ヶ月で景気後退になるという短期的な警告ではない。長短金利はそのまましばらくの間逆転し続ける。

そして景気後退はまだ起こらない。

だがその瞬間はいずれ訪れる。歴史的にはどうなっているのか。長短金利差の長期チャートは次のようになっている。灰色の期間が景気後退である。

これを踏まえてガンドラック氏は次のように説明している。

だが本当にシグナルを発するのは、長短金利差が数ヶ月か数四半期逆転し続けたあと急速に逆転が解消され、金利差がゼロ以上に戻る時だ。

上のチャートを見ると、大抵の場合長短金利差がマイナスになり、その後プラスに戻ってから景気後退入りしていることが分かる。

それは中央銀行が利下げを考え始め、短期金利が下がり始めるタイミングである。景気後退入りがほとんど明らかになり、中央銀行は慌てて利下げを検討するがもう手遅れだという状態に毎回なるわけである。

ガンドラック氏は次のように続ける。

長短金利差がゼロ以上に戻る時、経済は本当に景気後退寸前だ。

アメリカ経済の景気後退入り

問題はこれからどうなるかである。ガンドラック氏は長短金利差が長らく逆転していることを考え、次のように述べている。

アメリカ経済は2024年前半に景気後退に陥ると予想している。

今は2023年の第4四半期に入りつつあり、今の経済の強さを考えれば今年中に景気後退になることは考えづらいが、来年の第2四半期までには景気後退になるだろう。

筆者も逆転解消がそろそろだろうと思う。最近、市場では長期金利の上昇が話題になっている。以下の記事で説明した通り、筆者はこれを米国債からの資金流出の兆候であると考えている。

逆に政策金利に影響される短期金利の方はあくまでも政策金利の見通しに固定されているので、長期金利ほどは上がらない。

この状況は長短金利差をプラスに押し戻しやすい。

また、それは同時に景気後退で長期金利低下よりも短期金利低下に賭ける方が合理的であることも意味している。

ガンドラック氏は長期金利低下を予想し続けているが、景気後退に賭けるならば短期金利だろうというのが筆者の見方である。

いずれにせよ来年までにはまだ3ヶ月もある。その間はエネルギー価格上昇などで稼ぐほかないのである。