レイ・ダリオ氏が創業した世界最大のヘッジファンドBridgewaterが、株価の下落が始まる直前の7月後半に米国株に弱気な見方を示していたとReutersが報じている。

米国株と米国債とドルに弱気

Bridgewaterは7月25日の投資家向けの会合で、旗艦ファンドであるPure Alphaファンドが米国株と米国債の両方に対して「程々に弱気」であると明かしたらしい。また、ReutersによればBridgewaterはドルに対しても弱気だったという。なかなかの米国売りではないか。

その後どうなったかと言えば、米国株については言うまでもないだろう。S&P 500のチャートは次のようになっている。

そして長期金利、つまり10年物国債の金利は上がっている。以下の通りである。

国債にとって金利上昇は価格下落を意味するので、アメリカでは株式と国債の両方がダリオ氏の相場観通り下がっていることになる。

ダリオ氏の相場観

ダリオ氏は今何を考えているだろうか。恐らく彼の考えの中心にあるのは米国債である。

ダリオ氏は少し前に、アメリカ経済の短期的なソフトランディングの可能性を指摘しながらも、米国債に買い手が見つからない可能性、そしてそうならなかった場合にはインフレと低成長が同居するスタグフレーションを予想していた。

ダリオ氏は次のように述べている。

短期的には、もし国債の供給が需要を圧倒的に上回るような需給問題が起こらなければ、許容できる範囲の低成長と許容できる範囲の高インフレ(つまりはマイルドなスタグフレーション)が起きるだろう。

だが国債に買い手が見つからず価格が下がるにしても、インフレになるにしても、どちらにしても金利が上がるシナリオである。

だから当然ダリオ氏は金利上昇(つまり国債価格下落)に賭けたのだろう。以下の記事で説明した通り、実際には期待インフレ率が低下しながらの金利上昇が起こったので、インフレ懸念ではなく国債の需要不足の方のシナリオが実現したわけである。

長期金利上昇の影響

そこまで考えれば、ダリオ氏の株価への予想も想像がつく。金利上昇による株価下落である。そしてそれも実際にそうなっている。

何度も言っているが、金利に比べた株価水準はもともと市場稀に見るレベルで高かった。長期金利は2022年に株安を引き起こした水準まで上がっているのに、株価の方は市場最高値に近い。そしてそれを誰も気にしない。それがそもそもバブルなのである。個人投資家は金利と株価の比較さえやらないのだろうが。

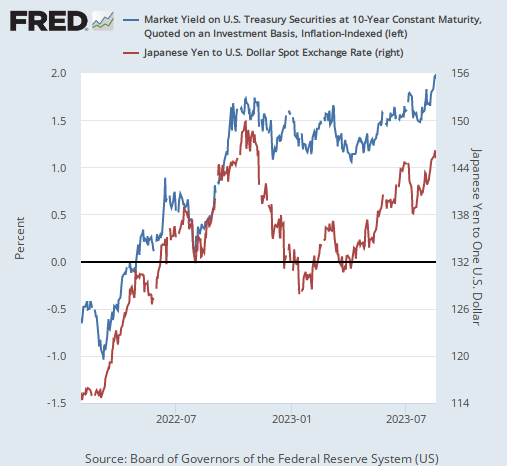

そしてダリオ氏はドルに対しても弱気らしい。ドルは長期金利上昇の影響を受けてやや上がっている。だがアメリカの実質金利上昇の割にはドルは上がっていないと言える。実質金利とドル円を比べると次のようになる。

これは日銀の植田総裁の利上げ努力が効いているとも言えるが、ユーロドルで見てもドルはそれほど上がっていないので、実質金利の上昇の割にドル高の勢いが弱まりつつあるとも言える。

結論

それはもしかすれば、ゾルタン・ポジャール氏の言うような長期ドル安のトレンドが効き始めているのかもしれない。

だが米国債の下落といい、日本円の下落といい、国家の凋落を象徴するようなトレンドがいくつも始まり始めているのは不気味である。

アメリカのように利上げをすれば通貨の強さは維持できるが国債は下落する。日本のように緩和を続ければ国債は買い支えられるが通貨が下落しインフレが起こる。

結局、インフレのないまともな生活をしたければ、行なうべきは紙幣印刷のようなインフレ政策ではなく生産性の向上だということを、自分の頭で考えずにインフレ主義という出鱈目に騙された人々に対して金融市場は痛みをもって教えようとしている。

人々は紙幣印刷と現金給付を好む。日本ではインフレに放火するようなガソリン補助金の継続を望むような声がいまだに存在している。

政府から紙幣が降ってきてそれで暮らせたら楽な生活ではないか。だが金融市場はインフレと金利上昇によって彼らに現実を呈示している。自民党におんぶにだっこされることを夢見ながら、実際にはエッフェル塔の下敷きにされている自民党支持者には、紙幣印刷で食べ物は作れないという簡単なことさえ恐らく永遠に分からないだろう。

その裏ではインフレで人々の貯金は目減りし、政府債務という名の自民党の借金は戦後のドイツの借金のように紙切れになってゆく。政治家にとって彼らは非常に優秀な家畜である。

夢というのは意外に高価なのであって、夢を見る人間は対価を払わなければならない。彼らを待つのは彼らにふさわしい未来であって、物価高騰か通貨下落か国債暴落か、あるいはそのすべてである。