DoubleLine Capitalのジェフリー・ガンドラック氏が、CNBCのインタビューでアメリカ経済と景気後退について語っている。

景気後退と長短金利逆転

前回の記事ではガンドラック氏のインフレ率に関する予想を紹介した。

去年からのアメリカのインフレ率下落予想を的中させたガンドラック氏は、引き続きインフレ率を下落方向で予想している。

だが経済成長率はどうだろうか。債券市場のエキスパートであるガンドラック氏が注目するのは、やはり景気後退の前触れとされる長短金利差の逆転である。

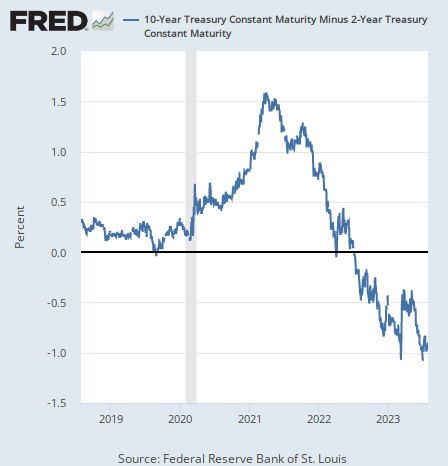

長短金利差とは10年物国債の金利から2年物国債の金利を引いたものである。債券の金利は通常期間が長いものほど高くなるが、利上げの行き過ぎで景気後退に陥ると債券市場が予想する場合、短期金利は政策金利に釣られて高くなる一方で、長期金利は景気減速を織り込んで低くなる。

これが長期金利が短期金利を下回るところまで進んだ(つまり長短金利差がマイナスになった)場合、過去の相場ではほとんど確実に景気後退が起こっている。

アメリカでは2022年からの利上げによって長短金利差は既にマイナスになっているが、長短金利差についてガンドラック氏は次のように述べている。

長短金利はいまだに逆転したままだ。シリコンバレー銀行などの地方銀行危機のあと逆転は解消されかかった。逆転の解消は景気後退の兆候で、金融市場は懸念を表明していた。

長短金利差のチャートは次のようになっている。

長短金利の逆転は、今年一度戻りかけた。だがガンドラック氏はこの起こりかけた長短金利逆転の解消こそが景気後退のサインだと言っている。

何故ならば、歴史的には景気後退は長短金利がまず逆転し、その後それが解消に向かった後のタイミングで起こるからである。

逆に言えば、景気後退は長短金利逆転が解消されるまで来ない。

ガンドラック氏は次のように続けている。

だが銀行危機が落ち着くとそれは元に戻った。長短金利逆転の解消は注目しておくべきサインだが、それはまだ起きていない。

いまだ残っているコロナ後の現金給付

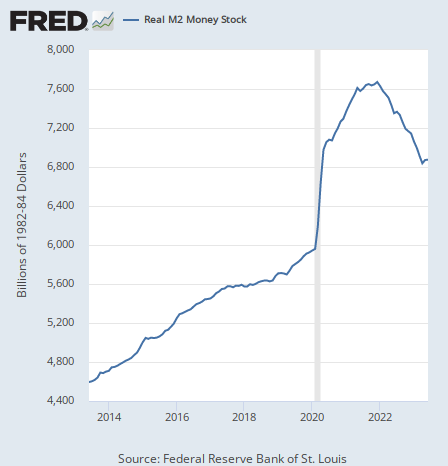

だが、それは何故なのか。ガンドラック氏はコロナ後に行われ、物価高騰を引き起こした現金給付の影響がまだ残っていると指摘する。彼はM2(市中に存在する現金と預金の総量、マネーサプライ)を取り上げて次のように言っている。

多くのエコノミストが正当にも言及しているが、M2が前年比でマイナスになっている。だからそれを見れば、インフレ率は大きく下落してくると考える。

だがもう1つ注意を払わなければならないのは、2020年と2021年の現金給付の影響がいまだに残っているということだ。

利上げと量的引き締めによってマネーサプライが下落してきていることは確かである。実質マネーサプライのグラフは次のようになっている。

コロナ後の現金給付によって急騰し、世界的なインフレを引き起こしたマネーサプライは同じ速さで急減少しているものの、コロナ前の水準と比べるとまだまだ多い。

スタンレー・ドラッケンミラー氏が次のように言っていたことを思い出したい。

エド・ハイマン氏はマネーサプライが史上最速の速さで縮小していることを指摘した。

だが話はそれほど簡単じゃない。マネーサプライは数年前と比べると30%後半から40%ほど拡大している。だから積み上がっているお金の量はそれでも極めて多いということだ。

実は増加しているマネタリーベース

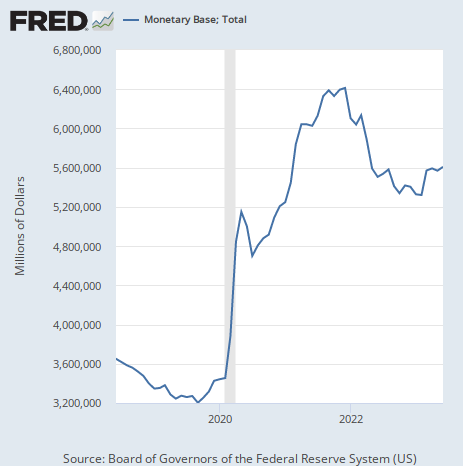

更に、ガンドラック氏が指摘するのは企業や個人の銀行口座にある預金の状況を現すマネーサプライではなく、銀行が中央銀行の口座に保有する預金の量を表すマネタリーベースである。

彼はこう述べている。

M2は前年比でマイナスだが、マネタリーベースはいまだに膨大だ。当時の緩和の資金はいまだに残っている。

アメリカのマネタリーベースのチャートは次のようになっている。

マネタリーベースは量的緩和や量的引き締めで操作される。アメリカは利上げとともに量的引き締めをやっているので、マネタリーベースは下がっているはずなのだが、今年の3月から上昇に転じている。

今年の3月に何があったか? シリコンバレー銀行の破綻に始まる銀行危機である。

銀行を救うためにFed(連邦準備制度)が銀行に資金を注入したことから、量的引き締めの効果は打ち消されている。

パウエル議長は、銀行危機を受けて実質的に量的引き締めを撤回したわけである。

やはりこれは緩和再開によるインフレ第2波を示唆しているのではないか?

そしてドルはどうなるだろうか。ガンドラック氏はドルの動向にも言及しているので、そちらもまた新しい記事で取り上げたい。