2023年の株式市場の動向については様々な専門家が様々な見通しを示している。

ジョージ・ソロス氏や、彼が設立したクォンタム・ファンドを長年率いていたスタンレー・ドラッケンミラー氏は、米国株を買い増しているようだ。

一方、リーマンショックを予想したジョン・ポールソン氏や去年末のインフレ率急落を予想したジェフリー・ガンドラック氏らは株価に弱気のようだ。

だがもう1人、意見を聞いていない重要人物がいる。債券市場である。

債券市場の景気見通し

個人投資家の多くには馴染みの薄い債券市場だが、Fed(連邦準備制度)の利上げが2022年の株価を下落させたように金利の水準が株価にとって非常に重要であるだけでなく、1ヶ月物から30年物の国債の金利を眺めるだけでもそれは投資家に多くのことを語ってくれる。

例えば以下は2年物国債の金利である。2年物国債の金利は基本的に今後2年間の政策金利の水準を織り込んで推移する。

現在の政策金利はおよそ4.5%であり、今後5.5%まで上がることが予想されている。

2年物国債の金利はインフレ全体の数字が急落したことから一時下がっていたが、サービスのインフレが止まっていないという最近のデータを受けて再び上昇している。

基本的に金利が上昇すれば株式市場は下落しているが、パニックになっている様子はなく、金利がこれだけ上がってもまだ持ちこたえていると言って良いだろう。

債券市場のソフトランディングに対する意見

金利上昇は大した問題にならないのだろうか? ソフトランディングは可能なのだろうか。こうした問題に対して、債券市場はかなり雄弁に語ってくれる。

例えば2年物国債を、より期間の長い10年物国債の金利と比べてみよう。10年物国債の金利(いわゆる長期金利)は次のように推移している。

2つのチャートを比べてみると、10年物国債の金利は2年物国債の金利ほど上がっていないことが分かる。

長短金利逆転の拡大

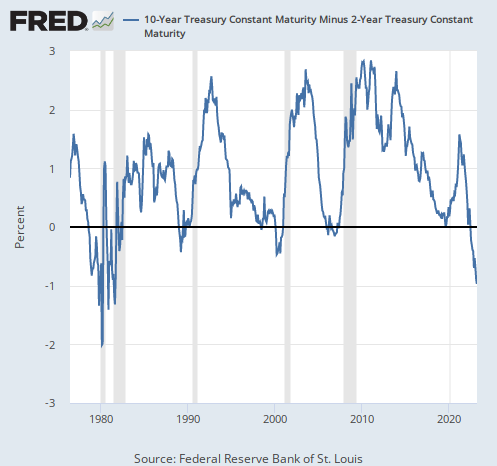

これは何を意味しているか。10年物国債の金利から2年物国債の金利を引いたものを一般に長短金利差という。そして長短金利差は今後の景気見通しを占う上でよく用いられる指標である。

一般に長期金利が下がる場合、経済が弱まることを意味している。長期金利は理論的にはインフレ率と経済成長率を織り込んで推移する。経済が弱ければ一般に金利が低くなるからである。

だが一方で、今のように経済が弱くなってもインフレ退治のために金利を上げなければならない状況では、長期金利が高くても単に今後10年の金利が高くなることを意味しているかもしれない。

そこで用いられるのが長短金利差である。直近の政策金利が高くなることは2年物国債の金利に織り込まれる。だがその高金利によってより長期の経済が停滞する場合、10年物国債の金利は2年物国債の金利よりも低くなる。(つまり長短金利差がマイナスになる。)

2022年に大きな利益を出した筆者のトレードは、株価の下落を予想したことのほかに、この長短金利差がマイナスになることを予想した取引だった。

そしてその後長短金利差がどうなっているかと言えば、インフレ率急落も気にせず下がり続けている。

ほぼマイナス1%である。

長短金利差-1%の意味

長短金利差がここまで下がったことは40年前の物価高騰時代である1970年代以降例がない。

そして1970年代にはアメリカ経済はかなり厳しい景気後退に陥り、米国株はほとんど半値まで暴落している。

当時の利上げによるインフレ退治の結果が大量の失業者を生んだことは、それを断行したポール・ボルカー議長が以下の記事で語っている。

長短金利の逆転は、今のアメリカの利上げがそういう事態を生むことを予想しているのである。

結論

現在市場が懸念しているサービスのインフレ(そしてそのコストとなっている賃金のインフレ)が止まるかどうかは、当たり前だが結局のところ賃金が下がってアメリカの消費者が苦しむかどうかにかかっている。

だからインフレが落ち着くとすれば、ソフトランディングはほとんど定義上あり得ない。サービスのインフレが落ち着くためには、賃金が下がらなければならない。これはほとんど同語反復である。

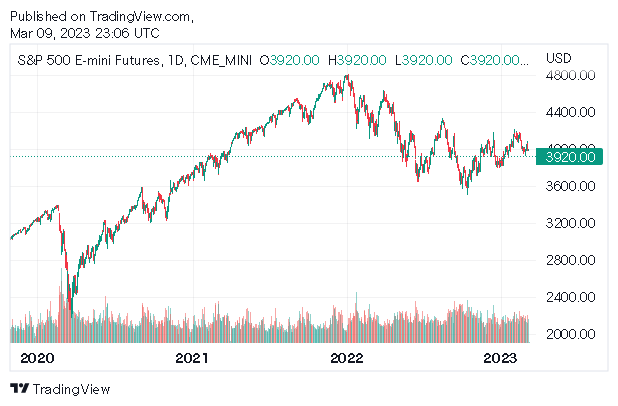

現在の株式市場の水準はソフトランディングにならなければ維持できない。S&P 500のチャートは以下のように推移している。

長短金利差のチャートとこの米国株のチャート、どちらかが完全に間違っている。そして株式市場と債券市場の意見が異なる場合、正しいのは大体の場合より理性的な債券市場である。

金利は今のところ高止まりしているが、株価が大きく下がるならば、結局金利も下がってゆくだろう。そうなればドルも下がることになる。

それが結局のところ筆者の2023年の相場予想である。読者はどう考えるだろうか。