世間が物価高騰について話し始めてそれほど経ってはいないが、先回りする金融市場は既にインフレ減速の話でもちきりである。

そしてその先行指標となっているのが4月から減速を続けているアメリカの住宅価格である。米国時間12月27日に10月分のケース・シラー米国住宅価格指数が発表されたので紹介したい。

コロナバブルが崩壊する住宅市場

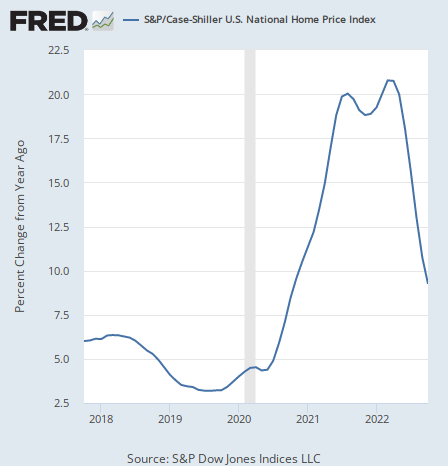

アメリカの住宅価格が急減速している。住宅価格の上昇率(前年同月比)は3月のピーク時には20.8%に達していたが、10月の上昇率は9.2%となり、4月以降7ヶ月連続の減速となった。上昇率のチャートは以下のようになっている。

2020年から2021年にかけてアメリカで行われた未曾有の規模の現金給付が住宅市場をバブルに押し上げた様子が見て取れる。何度も言うが、インフレはウクライナ情勢のせいではない。

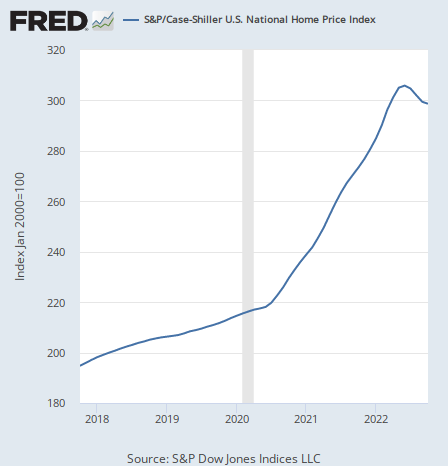

だが今や住宅価格は下がっている。上昇率ではなく指数自体のチャートを見ると次のようになっている。

住宅価格が既に下落トレンドに入っていることが分かる。

高止まりする住宅ローン金利

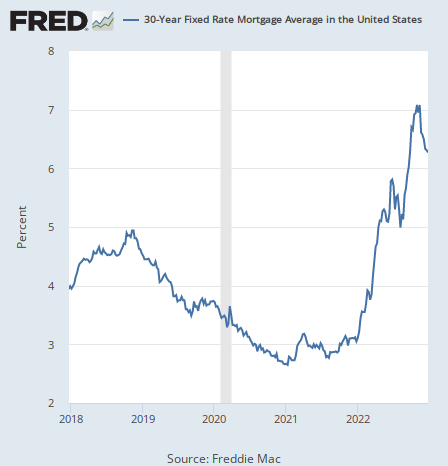

その原因は明らかにFed(連邦準備制度)による利上げである。中央銀行が金利を上げた時、住宅ローン金利は真っ先に影響を受ける。

政策金利はゼロから4.25%まで上がっている。30年物住宅ローン固定金利は、インフレ減速で少し下がったものの6.27%となっている。

元々2%台だった住宅ローン金利が6%まで上がっているのだから、住宅の購入者にとってローンを借りにくい状況であるのは言うまでもない。

住宅価格の上昇率とローン金利の推移を考えれば、元々は毎年3%か4%の利払いで年率20%上昇する物件が手に入っていた状況が、今や6%の利払いで価値が下落している物件を手に入れることになる。

この状況ではあまり住宅は買いたくないだろう。だから住宅価格は下がっているのである。

住宅ローン金利と政策金利

だがローン金利が先月の7%から少し急落していることは言及に値するだろう。そしてそこから今後の政策金利の推移も推測することができる。

何故か? まずFedのパウエル議長は最近のインフレ急減速にもかかわらず、外向けには利上げ継続の態度を崩していない。その理由について、以下の記事でこう述べておいたことを思い出してもらいたい。

パウエル氏としては、市場の低金利・株高の流れに勢いを与えるわけにはいかなかった。

パウエル氏としてはこう言う他ないのだという背景を意識すべきだろう。

そしてその最たる理由が住宅ローン金利である。Fedが金利を上げられないということを市場が織り込めば、先回りする金融市場では住宅ローン金利が下がってしまう。パウエル議長は必死に利上げ継続を主張したが、市場はそれほど信じず、実際に住宅ローン金利は下がってしまった。

パウエル氏としてはそのまま住宅金利が過剰に下がってインフレがぶり返すことを恐れている。だから、心の中でインフレ減速に安心していたとしても、2023年中の利下げが有り得ると考えていたとしても、それを表に出すことは出来ない。

結論

この議論からどういう結論が得られるか? パウエル議長が表向きに言っていることから、2023年の政策金利の推移を予想してはならないということである。

それよりも経済の状況を見るべきだ。インフレ率は急減速している。

そしてインフレの重要な一部分である住宅バブルの崩壊も順調に進んでいるということが、今回のデータから確認できた。

筆者の2023年の重要なトレードの1つは、政策金利の下落(つまり利下げ)に賭けることである。

年末に亡くなったスコット・マイナード氏も2023年にFedは利下げに転換すると予想していた。優れた債券投資家の最後の予想は当たるだろうか。