2016年1月のダボス会議でのジョージ・ソロス氏のインタビューについては既に報じているが、過去の記事に取り上げなかった部分で今後の世界経済の見通しを占うために重要だと思う箇所があったので、再度取り上げたい。以下は1月の記事である。

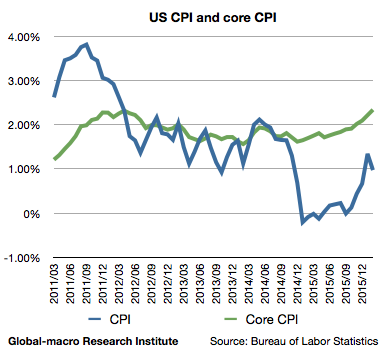

現在、金融市場は分岐点にいる。世界同時株安の後、米国株は持ち直し、中国バブル崩壊への市場の懸念も後退した。アメリカのインフレ率はエネルギー価格を除けば上昇している。このまますべてが上手く行くのだろうか? 利上げは順調に進むのだろうか? 投資家は判断を下さなければならないが、ソロス氏のアメリカ経済に対する見通しは非常に悲観的である。

マイナス金利は効かない

先ずは非伝統的な金融緩和に関するソロス氏の意見から見てゆこう。彼はマイナス金利に否定的な一方で、量的緩和を非常に評価している。

金利を-0.20%や-0.30%にしたところで実体経済に効果はない。一方で量的緩和は効いた。量的緩和は世界をデフレと大恐慌から救った。これは1930年代から学んだ教訓だ。

ソロス氏は、リーマンショック後のFed(連邦準備制度)の量的緩和は正しかったと言う。確かに量的緩和はインフレ率を押し上げた。日本でも消費増税を行うまではインフレ率は上昇に転じていた。

しかしアメリカの場合、利上げが遅すぎたとソロス氏は主張する。彼はこう続けている。

ベン・バーナンキはそれを学んだのだ。彼は状況を理解していた。危機の規模を過小評価していると彼が自分で気づいた時、彼は自分の知識を活用し、二段階の戦略を用いた。それはつまり、車がスリップした時、先ずは滑っている方向にわざとハンドルを切り、そしてコントロールが戻った後、ようやく正しい方向へハンドルを切ることができるというようなものだ。

だから先ずは市場を資金で溢れさせる。その後Fedは正しい方向へ軌道修正する段階に達し、利上げについて話し始めた。だが彼らは行動しなかった。そして実際に行動した時には、もう機会を失っていたのだ。彼らは1年遅かった。彼らが利上げを開始した時にはもう米国経済の減速は始まっていた。

彼の言う通り、このインタビューの後に明らかになった米国のGDPは減速を示唆するものであった。

アメリカ経済減速の原因

では長年量的緩和を続けたにもかかわらず、アメリカ経済は何故減速しているのか? 彼はこう説明する。

原因はデフレだ。状況は12月に非常に明白になった。原油価格が下落し、家計に対して減税と同じ効果があったにもかかわらず、家計はその余剰の資金を消費に回すのではなく、財務状況の改善のために使った。来年には同じものがより安く買えると考えたからだ。

原油安にもかかわらずどの国でもさほど消費が増えていないことは、以前から経済学者の議論の的となっていた。ソロス氏はこれを経済の弱さのサインだと受け取ったわけである。原油価格の底入れが近い今、原油安でも弱い消費が原油反発後にどうなるかは、ソロス氏でなくとも分かるだろう。

米国の利上げはどうなるか?

では、その状況下で米国の利上げはどうなってゆくのか? ソロス氏は米国の政策金利について以下のように述べている。

Fedは最終的に金利を3%まで持っていくつもりだった。そうなれば金利正常化と言えるだろう。そうなれば、次に経済が減速したとき、利下げで緩和をする余地が十分にある。しかし実際にはFedはそこまで金利を上げることは出来ない。

金利を素早く上げていれば、経済が減速しても利下げで緩和を行う余地があったということである。しかしFedは利上げを開始するまでに時間をかけ過ぎてしまった。

だから、Fedは利下げをするだろうが、現状では利下げをしても緩和効果はそれほどない。量的緩和は有効だが、効果は次第に薄れてゆく。

これはもしかすると、Fedが利下げを行う必要性を認める局面に一度達したら、利下げにほとんど効果がないのだから、量的緩和の再開まで一直線だということでもある。そうすればドル円は本当に80円台まで急降下となるだろう。

しかし個人的には、そのシナリオまではやや紆余曲折あるのではないかと予想している。アメリカ経済は明らかに減速しているが、エネルギー価格を除いたコアCPIは上昇傾向にある。

ソロス氏はデフレがテーマだと言ったが、このグラフをどう解釈しているだろうか? CPIの分析は金の投資家にとっても重要なテーマとなる。遠からず分析記事を書くつもりである。