世間がようやく物価高騰について騒ぎ始める中、金融市場ではインフレ第1波収束の兆しが見られる。

それでインフレは何事もなく収まるのだろうか? 今こそ1970年代に始まり、1980年代の初めにようやく収まったアメリカの物価高騰時代について見直してみるべきだろう。

今回紹介するのは、Bridgewaterのレイ・ダリオ氏による、当時の物価高騰時代にFed(連邦準備制度)の議長を務め、多大な犠牲とともにインフレを抑制したポール・ボルカー氏のインタビューである。

ボルカー氏は2019年に亡くなっており、このインタビューはそれ以前に収録されたものだが、今こそ彼の話を思い出すべき時だろう。

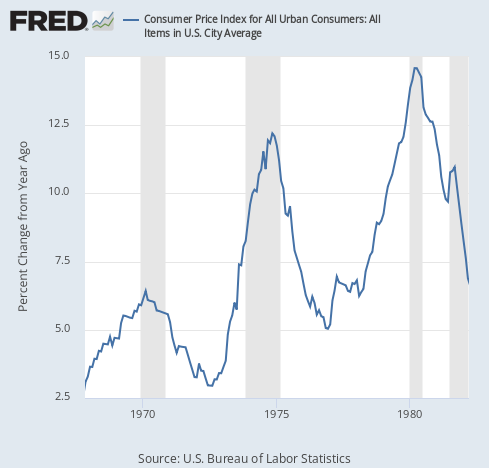

1980年の物価高騰

ダリオ氏はボルカー氏に次のように切り出す。

1980年3月、インフレ率は14.8%になった。だからあなたは金融政策を引き締め、M1(訳注:マネーサプライ)の目標値を5.5に定めた。

結果として、金利は20%まで上昇し、それほどまでに金融政策を引き締めた結果、失業率は10%まで上がり、世界恐慌以来最悪の景気後退が起きた。

金利が20%の時代を想像できるだろうか? リーマンショック以後、低金利が株価と経済を支え続けてきた15年間に住み続けてきた現代人が、それを想像できるだろうか。

ダリオ氏はこう続ける。

あなたは引き締めを続けた。抗議と怒りの声が上がった。あなたは引き締めを続けた。最後まで続けた。そして最終的にインフレの腰を折り、1983年にインフレ率は3%まで下がり、低いインフレ率と高い成長率の繁栄の10年が始まった。

当時のアメリカのインフレ率のチャートを掲載しよう。

この物価高騰の頂点でボルカー氏が中央銀行の議長を務め、金融引き締めを行ない、インフレを抑制した。

多くの人が知っている物語はこうである。だが、それが実際にどのような苦痛を伴ったかを知っている人はもうほとんどいない。

だからボルカー氏にそれを教えてもらおうではないか。ボルカー氏はダリオ氏に促されて次のように話し始める。

10年以上続いた物価高騰の時代、インフレ打倒の意志は弱かった。フォード政権(訳注:1974年から1977年)ではインフレを打倒するよう言っていたが、口だけだった。口ではそう言っていたが政策が伴っていなかった。

常に同じ抵抗があった。「金融政策を引き締め過ぎないでください、人々が失業してしまう!」

このように10年が過ぎ、結果としてより高いインフレ率とより高い失業率を得ることになった。

これが当時の状況である。

そして当時の状況は今の状況と違うところが1つある。それは何か? インフレは話題になっていても、失業は話題になっていない。そして筆者はそれこそが今の状況を理解する鍵だと思っている。

インフレと失業

ボルカー氏によれば、当時の物価高騰では失業が話題になっていた。金融引き締めを行うと人々が職を失うから金融引き締めは躊躇われた。そして物価は青天井に上がっていった。

しかし現在の状況では失業は話題になっていない。何故か? それはインフレを受けての金融引き締めが、今年ようやく始まったばかりだからである。

金融引き締めはインフレ率だけではなく経済成長率に対しても重しとなり、景気は冷え込み失業者が増える。

そして金融引き締めによって失業した人々が抗議の声を上げ、金融引き締めを撤回するよう政治的圧力がかかる。そして引き締めは撤回され、インフレが戻ってくる。それがインフレサイクルにおいて起こることである。

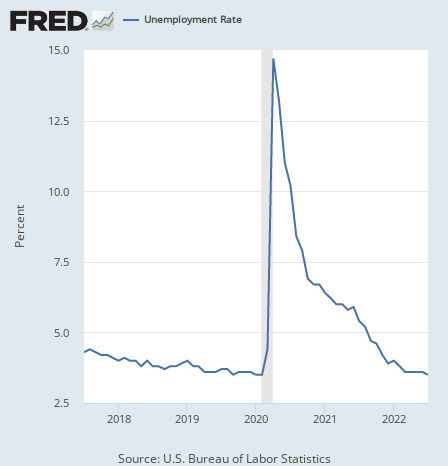

だが今は、1回目の引き締めが始まったばかりである。それは「まだ」失業を引き起こしていない。アメリカの失業率は次のように推移している。

コロナ以降、アメリカの失業率は下がり続けているのである。

失業率を諦めたボルカー氏

ボルカー氏の時代に話を戻そう。彼は次のように述べている。

わたしがカーター政権の終盤にFedの議長となったとき、カーター大統領は途方に暮れていた。もうどうしようもなかった。物価高騰のせいで財政支出もできず、エネルギー問題も深刻で、彼のやりたいことはすべてインフレの恐怖に阻まれた。

インフレのせいで財政支出ができない状況は既に起こっている。現金給付などの財政支出をもう一度やったら本当にインフレがどうしようもなくなってしまう。

この状況は今年と来年の企業利益を減らすだろう。減少した企業利益は株価を下落させるだろうが、それはまた別の話である。

現在、米国政府が経済対策をもはや何も出来なくなっている(まだ多くの人は気付いていない)のと同じように、当時の政権もインフレのせいで何も出来なくなっていた。

一方で、インフレ打倒のために強力な金融引き締めを行うと、今度は失業が増え始める。

それで政府の金融引き締めの意志も弱く、物価高騰は事実上野放しにされ、インフレ率は15%近くまで上がっていったのである。

ボルカー氏は次のように続ける。

これまでの政策が機能していないのは明らかだった。

だからわたしは違うやり方でやると決めた。失業について心配するのを止めるしかなかった。物価高騰に対処しなければならなかった。そうでなければインフレはひたすら悪化してしまう。

年率15%に近づいてもインフレは加速し続けていた。われわれがそのまま二の足を踏んでいたら20%に到達していただろう。

ボルカー氏はインフレを抑制した伝説的な中央銀行家である。だが彼のやったことは金融政策を引き締めたというよりは、実際には失業率を諦めたことなのである。

失業率上昇とインフレ低下

そして結局それが奏功した。労働市場にお金が行かず、人々が失業するということは、企業にとっては人件費が下がるということである。そうすればあらゆるものの価格がようやく下がり始める。

だから、失業率上昇は金融引き締めの副作用なのではなく、むしろ引き締めの目標である。失業率が上昇しなければインフレ率は下がらない。しかし人々が失業すれば消費も滞る。経済は不況に陥る。

それでも他に道はないとボルカー氏は判断した。彼はこう語っている。

だから金融引き締めを行なった。失業率の上昇には時間がかかった。(労働市場のブームは)頑固だった。インフレも頑固だった。

幸いにも、1982年の夏までにマネーサプライは下がり始め、インフレ率は下がり始め、景気後退に陥ったが年末にはピークとなった。

恐らくはそこまで金融引き締めを続けることが、インフレ打倒のために必要だったのだろう。

結論

これを読んで読者はどう思っただろうか。先ず第一には、経済学者のラリー・サマーズ氏が「失業率上昇なしにインフレ低下はない」と言っている理由が実感を持って分かったのではないか。

現在、筆者が感じているのは人々のインフレに対する楽観である。「これほど物価高騰が騒ぎになっているのに楽観」と思うかもしれないが、人々はまだ物価の上昇についてしか騒いでいない。

だがインフレの本当の恐ろしさは、引き締めサイクルが始まって失業と景気後退が起こってから始まる。

そして今は、まだ1回目の引き締めを行ない始めた段階である。つまり、まだ何も始まっていないのである。

何度も言っているように、このインフレは1970年代のように何度もの波になって来るだろう。当時、株価が半値まで暴落したのは第2波の時である。

現在はまだ第1波であり、厳密に言えば株価暴落が起こるのは第1波の時とは限らない。だが企業利益の推移を考える限り、来年前半にかけての株価の行方は下落方向である。

1970年代にそうだったように、インフレ相場とは10年以上続く巨大トレンドである。筆者は年始から株価の空売りを初め、その後一度利益確定してから再開したが、この巨大トレンドに対応するためには、長期トレンドを意識しながら今後半年について逐次予想してゆくほかない。

だが明らかなことが1つある。株価はいずれかのタイミングで暴落しなければならない(そうでなければインフレは収まらない)し、インフレが収まるとすれば失業率上昇と景気後退は避けられないということである。

まだ失業率さえ上がっていない今、インフレの恐ろしさの片面しか表出していない。まだ株価も大して下がっていない。市場はまだインフレの恐ろしさを何も織り込んでいないのである。にもかかわらずこのままインフレが問題なく収まってくれるのではないかという楽観が感じられる。

投資家の仕事はその楽観を空売りすることである。間違った楽観がある限り、これから問題が生じることが証明できる。金融市場がこれから織り込むべきことがあるということだからである。

すべての楽観が正しく絶望に変わるまでは、何の問題も解決していないのである。