債券投資家のジェフリー・ガンドラック氏がFOX Businessのインタビューで、現在の金融市場の下落相場について語っている。

金融緩和バブル崩壊

株価が下がっているのは何故だろうか。前回の記事で筆者は、現在の下落相場が40年続いた金融緩和による超巨大バブルの崩壊であると説明した。

アメリカの中央銀行であるFed(連邦準備制度)は1980年頃から40年かけて金利を低下させ量的緩和を行なってきた。これまでは紙幣印刷をしても物価が上がらなかったから緩和を続けられたが、ついに物価が高騰を始めたため緩和を撤回し、金融引き締めを余儀なくされている。

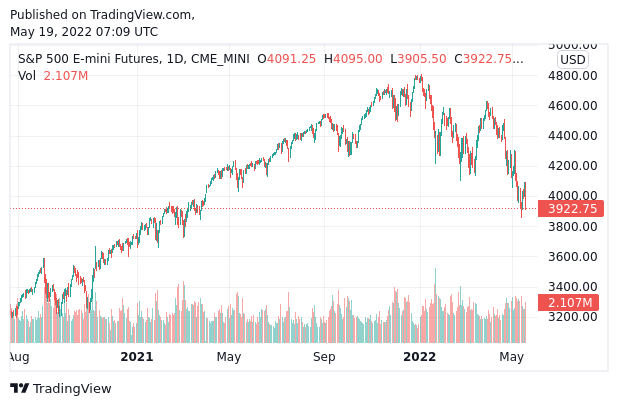

これまで株価を支え続けてきた金融緩和がなくなった。それで株価が下がっているのである。米国株は次のように推移している。

そしてガンドラック氏はこの相場について筆者と同じようなことを言っている。

今起こっていることは何年ものゼロ金利政策と量的緩和の巻き戻しだ。これらの緩和は既に過去のものとなりつつある。Fedは利上げを始め、量的引き締めが開始される。

この組み合わせは2018年後半に急速な弱気相場を引き起こした。

前回Fedが行なった利上げと量的引き締めは、2018年の世界同時株安を引き起こした。

筆者は当時この世界同時株安を事前に予測しここで発表した。当時は周りのファンドマネージャーらも含め、誰も筆者の予想を信じていなかったが、今回は2度目である。流石に人々もそこまで馬鹿ではないと信じたい。

そして今回は前回とは比べものにならないほど酷い状況を引き起こすだろう。ガンドラック氏は次のように続けている。

Fedは当時方向転換し市場を救いに戻ったが、今はそれが出来ない。物価高騰を抑えなければならないからだ。

アメリカのインフレ率は現在8%を超えている。

引き締めを止めれば物価は天井知らずで上昇してゆく。しかし引き締めを行えば株価が崩壊する。

パウエル議長は物価高騰を抑えられず責められるのも嫌だが、2018年のように株価暴落で責められるのも避けたい。それで前回のFOMC会合では「0.75%利上げは積極的には考えていない」と発言した。通常の倍である0.5%利上げだけだと主張したのである。

それはほんの一瞬だけ株価を反発させた。だがそれをガンドラック氏は次のように切り捨てる。

市場は「パウエル議長は2018年に株価を下落させた時のたった2倍の速度で引き締めようとしているだけだ」と安堵したようなものだが、それは十分悪い。

下落相場における短期的な市場の反応などほとんど意味のないものである。

下落相場の底はいつか?

そして問題はやはり、この下落相場の底がいつかということである。興味深いことに、この点についてもガンドラック氏は筆者と同じことを考えている。

市場はまだ無秩序にはなっていない。秩序が失われつつあるが、まだ無秩序ではない。完全な無秩序にならなければ底ではない。だからそれを待っている。

この考えを数字で見るためには、市場の上下動の激しさの予想値であるVIX(ボラティリティ指数)を見るべきだろう。

この指数はこれからどれほど上下動の激しい相場になるかということの市場の予想値を表している。高ければ高いほど、これから市場に混乱が起こることを投資家が予想しているということになる。

これを過去の下落相場と比べてみれば、2020年のコロナ株安はおろか、2018年の(金融引き締めの撤回が可能だった)世界同時株安と比べてもまだまだ市場はパニックになっていないことを示している。

だが2018年の2倍の利上げと量的引き締めが行われ、しかもインフレのためにそれを撤回できない今の状況で、その程度のパニックで済むはずがないのである。

だから今の下げ相場はこの程度では終わらない。底はまだである。筆者もガンドラック氏も同じことを考えているようである。