今年の株式市場は急落があったかと思えば急反発したり、忙しい値動きを続けている。しかし年始から言い続けている通り、最終的に行き着くところは決まっている。

この辺りでコロナ後に株式市場が上がり続けてきた経緯と、現在金融市場が置かれている状況を纏めておいても良いかもしれない。

2022年の株価急落

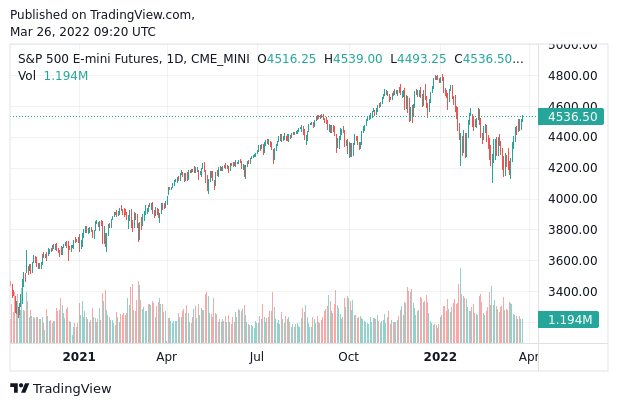

まずは世界の株式市場の中心である米国株のチャートを掲載しよう。

2020年にロックダウンで急落して以来、一直線に上昇してきた株価は2022年に入り久々に大きな急落を経験した。その後反発しているが、今回考えてみたいのはこの急落の意味である。

大手メディアによるとこの急落はロシアのウクライナ侵攻によるものと報道されている。しかしそれは事実ではない。戦争で直接被害を受けた国を除き、戦争で株価がこれほど急落することはない。以下の記事で検証したように、これは単に歴史的事実である。

大手メディアには金融の専門家がいないので事実も検証せずに適当な理由を付けているに過ぎない。筆者はウクライナ情勢に関しても同じことを言ったが、メディアの言うことを信じずに何より自分で調べてみることである。

株価急落の理由

では何故株価は急落したのか? 戦争で株価は急落しないが、元々株価が急落しうる素地があるところに一見悪そうなニュースが来ることで、それがトリガーとなって株価急落が始まることはある。

では2022年の金融市場には株価が急落する素地はあるのだろうか? それが今回の問題である。

そもそもコロナ後に何故株価は上がったのだろうか。ここの読者には言うまでもないことだろうが、まず第一にアメリカでは日本よりも大規模に行われた現金給付である。だが現金給付が確かに株価に影響を与えたことを確認するためには何を調べれば良いだろうか?

それを教えてくれる指標は企業利益である。

そもそも株式とは何かと言えば、企業が売上を上げ、そこから従業員の給与など経費を差し引いた残りが利益だが、その利益が株主に分配されるという仕組みのことである。利益は配当として実際に配られようとも、内部留保として企業の中に残ろうとも、どちらにしても株主のものである。

つまり、企業利益は株式が株主にどれだけの利益をもたらすことができるかという指標であり、その企業利益がコロナ後にどうなっているかと言えば、次のようになっている。

これが現金給付でアメリカの消費者が本来必要のないものまで買いまくった結果である。副作用としては、それでものが足りなくなって物価が高騰している。コロナ初期のマスクと同じである。

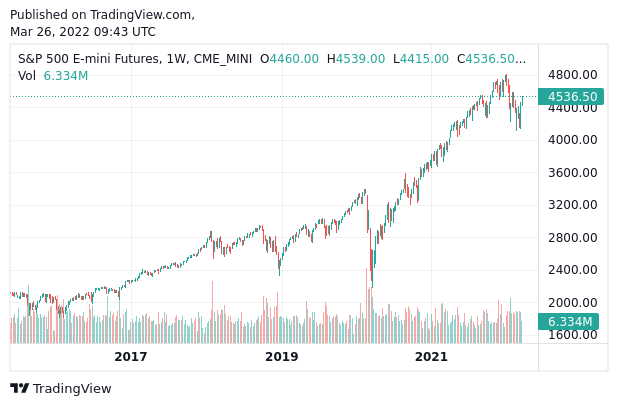

さて、この企業利益のチャートと同時期の米国株のチャートを比べてみると次のようになる。

当然だが、明らかに連動していることが分かる。

株高のもう1つの原因

だが勘のいい読者はこれらのチャートを比べて株価が企業利益以上に上がっていることが分かるだろう。それは株価にはもう1つの底上げの原因があり、それが低金利と量的緩和という金融緩和政策である。

金融緩和とは基本的に金利を下げることである。Bridgewaterのレイ・ダリオ氏がよく言っていることだが、投資家は様々な投資対象から投資するものを選ぶ。

だから国債の金利が低ければ国債に投資するのを止めて株式に投資しようとする。逆に国債の金利が高ければ、下落リスクのある株式を売って国債の高い金利で満足するだろう。

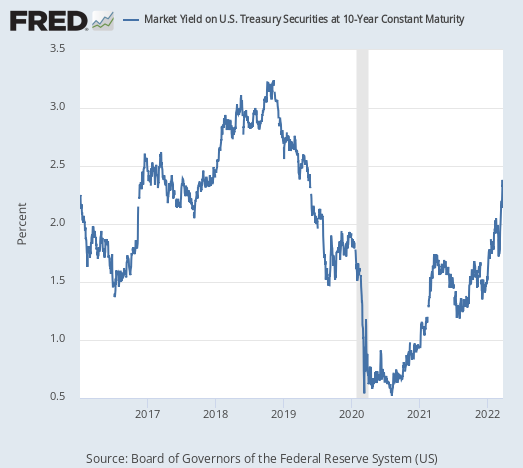

株価が企業利益よりも大きく上がっている理由はその分である。しかし困ったことに実際には金利は最近までコロナ前に比べて低かったが、インフレが問題になり中央銀行が利上げに乗り出すと急騰している。

アメリカの長期金利のチャートは次のように推移している。

既にコロナ前以上の水準である。

さて、ここまで話せばほとんどの読者にはもうお分かりだろう。株式市場はこれまで上昇してきた2つの大きな要因の両方を既に失っているのである。

株価反発の理由

よって2022年の株価急落の原因はウクライナ危機ではなく、現金給付と金融緩和の両方が既に消失していることである。金融緩和の方はなくなったどころか40年来初めての強烈な金融引き締めへとシフトしてゆくだろう。

それでも株式市場はたまに反発したふりをする。金融業界でこういう状況を表すのによく言われる言い回しは、パーティは既に終わっているのにまだ踊っている人がいる、である。

これまで株式市場のバブルとバブル崩壊を何度も経験した人には言うまでもないことだが、下げ相場とは一瞬で下落するものではない。2008年のリーマンショックでも、天井から大底まで1年半かかっていることはここでは何度も言及している。

特に天井付近では、1週間程度の値動きを気にしている人には上げ相場の延長に見えなくもない株価反発があることが分かる。そうした反発には、ウクライナで戦争があっただの、戦争が終わっただの、本当は相場とは関係のない理由が大手メディアによってもっともらしく吹聴される。

しかし終わってみればそれは単に巨大な下落相場の部分的な上げ下げに過ぎないのである。

結論

そしてすべての上げ下げを通して長期的に変わらない唯一の事実は、株価をこれまで押し上げてきた要因は既になくなっているということである。短期的な値動きに惑わされず、長期的な事実に投資をする人だけが利益を得ることができるだろう。

リーマンショックの直前に著名投資家のジョージ・ソロス氏は著書『ソロスは警告する』で次のように書いていた。

2007年春、ついに終わりのはじまりがやって来る。住宅ローン大手のニュー・センチュリー・ファイナンシャル社が、サブプライム問題が原因で倒産したのだ。そこから先は、私のバブルのモデルでいう「黄昏の期間」である。住宅価格が下がりはじめているにもかかわらず、ゲームの終了が読み取れない参加者が、まだ大勢残っている段階だ。

現金給付は終わり、金融緩和は強烈な金融引き締めに転換したのである。にもかかわらずゲームの終了を読み取れない参加者が大勢残っている。

バブルではいつも同じ光景が繰り返される。筆者はそろそろ同じ映画を何度も見るのに飽きてきている。逆に初めて見る人には、とても楽しい相場になるだろう。羨ましい限りである。

ソロスは警告する