ロシアによるウクライナ侵攻を受け、金融市場が荒れている。世間ではこれはロシアのウクライナ侵攻が原因だと思われているが、そもそも戦争で株価は下落するのだろうか。

そこでこれまでの戦争とその時の株価チャートを振り返ってみたい。

現在の状況と一番近いのは2014年のロシアによるクリミア併合だが、この時の株式市場の値動きについては以下の記事で報じたのでそちらに譲りたい。

そこでまずはアメリカにとって近年最大の戦争であるアフガニスタン戦争を取り上げてみたい。

2001年アフガニスタン戦争

2001年のアフガニスタン戦争は9月11日にハイジャックされた旅客機が世界貿易センタービルに飛び込んだアメリカへの同時多発攻撃をきっかけに起こったアメリカとアフガニスタンの戦争である。

アメリカは同時多発攻撃の後、ターリバーンが率いていたアフガニスタン政府にアル・カイーダのビン・ラディン氏の引き渡しを要求した。アフガニスタンはビン・ラディン氏の関与の証拠を提出するようアメリカ政府に求めたが、アメリカはこれを拒否しアフガニスタンを攻撃した。

アフガニスタンに対する軍事作戦は10月7日に開始されている。当時の米国株のチャートは次のようになっている。

相場の大底は9月21日である。つまり、世界貿易センタービルへの同時多発攻撃が話題になって市場が荒れてから、実際に戦争が開始されるまでの間に相場は平穏を取り戻しているということになる。重要なのは、株価は反発しているということである。

ちなみにこの時株式市場は2000年のドットコムバブル崩壊後の下落相場の終盤にあり、チャートは全体として下げ相場になっている。

このアフガニスタン戦争は公式には2021年のバイデン大統領によるアフガン撤退でターリバーン政権がアフガニスタンに復帰する形で終了するという長い戦争となった。

圧倒的な戦力を誇るアメリカに対し、アフガニスタンは20年もゲリラ戦で抵抗し続けたのである。一方アメリカに据えられた親米の前アフガニスタン政権はターリバーンが攻めてくると数日で逃げ出した。彼らの目的はアメリカの補助金を貰うことであり、自国を守ることではなかったからである。

2003年イラク戦争

2003年のイラク戦争はアメリカのジョージ・W・ブッシュ大統領がイラクが保有するとされた架空の「大量破壊兵器」を理由にイラクに攻め込んだ戦争である。

プーチン大統領の架空の「アメリカ口座」も含め、アメリカは創作活動を趣味としているらしい。

さて、ブッシュ大統領はイラクに対して3月17日に最後通牒を行い、3月20日に戦闘が開始された。

当時の米国株は次のように推移している。

ちなみにこのタイミングは2000年のドットコムバブル崩壊の下落局面が終わり、2008年のリーマンショックまで続く上昇相場の始まりの局面である。

1965年ベトナム戦争

最後に更に古い戦争を振り返ってみよう。1965年に始まったベトナム戦争である。北ベトナムと南ベトナムをそれぞれ東側(ソ連と中国など)、西側(アメリカや韓国など)が支援した戦争で、実質的にはNATO対ロシアの戦争である現在のウクライナの状況と比べるにもふさわしい。

ベトナム戦争は長い戦争だが、アメリカ軍は1965年3月8日に南ベトナムのダナンに空軍基地を築き、北ベトナムとの戦闘に備えてゆく。7月にはアメリカに次ぐ戦力を投入した韓国が参戦(戦争による特需、つまりおこぼれに釣られていた)、そして11月14日にアメリカと北ベトナムとの初交戦となり、その後10年も続くベトナム戦争が始まった。

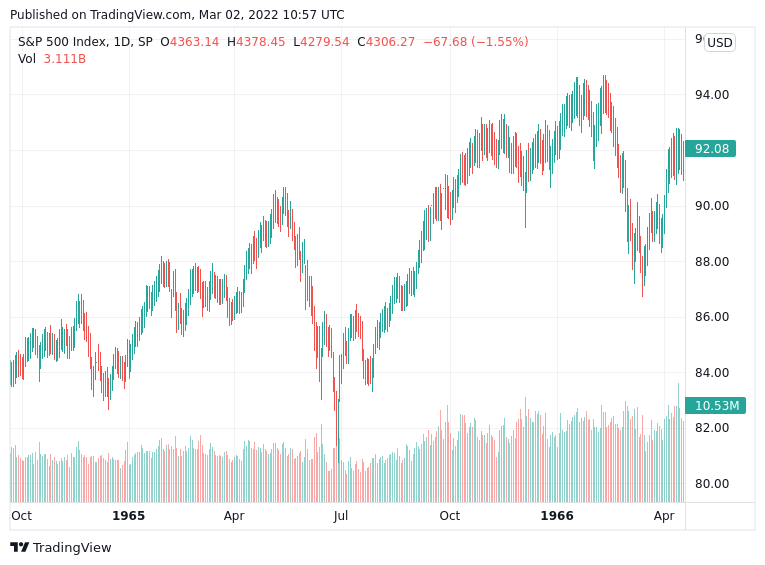

だが米国株のチャートはそもそも戦争に反応したようには見えない。当時のチャートを掲載しよう。

1965年は5月に大きな下落がある。しかしこれは3月あたりから加速し始めたインフレを懸念したものであり、アメリカ経済は1970年代に物価高騰時代を迎えるが、そのインフレの初動がこの時期だったのである。

つまり、やはりベトナム戦争においても株式市場にはほとんど影響しなかったということになる。

結論

よく考えれば分かることだが、戦争そのものは株式市場に大した影響を与えるものではない。むしろチャートを見て分かるように、経験的には戦争による短期的下落は買いである。これは金融関係者には常識である。

だから現在の米国株下落はウクライナ情勢とは一切関係がないし、もっと言えば当事者であるロシアの株価下落でさえも戦争状態そのものとは何の関係もない。

ロシア株の下落はSWIFTからの一部銀行の排除と金利が20%に引き上げられたことに由来しているが、この2つの要因が下落幅と釣り合っているのかということがロシア株を考える上でポイントとなる。

まずSWIFTはロシアの全銀行を対象としなければ抜け穴を埋めることが出来ない。ズベルバンクから国際送金が出来なければ、他の銀行でやれば良いからである。

これはロシアの原油や天然ガスの輸出に関しても言えることで、ロシアの資源が仮に欧米に売れなくなったとしても、代わりに中国が買い取ればロシア経済への影響は限られるだろう。しかもロシアの主要輸出品であるエネルギー資源の価格はウクライナ情勢のために高騰しており、この状況でロシア経済が消えてなくなること(それを現在のロシア株の価格は織り込んでいる)は有り得そうにない。

結局、SWIFTからの全排除が行われていないのは、ヨーロッパがロシアの天然ガスを買いたいからである。しかし奇妙なことに、金融市場はロシアがヨーロッパに天然ガスを売れなくなって破産すると織り込んでいるにもかかわらず、ヨーロッパが天然ガス不足で物価高騰に見舞われるとは織り込んでいない。

後者が織り込まれれば、ユーロの下落はこの程度では済まないはずである。ここでは筆者が前より空売りしているユーロスイスフランのチャートを掲載しよう。

しかし片方が起こって片方が起こらないというのは無理である。ロシア経済が死ぬというシナリオは、ヨーロッパが物価高騰に見舞われるというシナリオと分けることは出来ない。

だからこうした不合理は遠からず修正される。このような荒れた相場は、投資家にとっては不合理を見つけその修正に賭けるチャンスとなる。この他にも金融市場はいくつかの不合理を織り込んでいる。読者も各自見つけてもらいたい。

金融関係者は相場にとって戦争が大した意味を持たないことを経験と歴史から学んでいるが、一般にはあまり知られていないようなので説明してみたということである。