世界最大のヘッジファンドBridgewaterを運用するレイ・ダリオ氏が年始のLinkedInのブログ投稿でコロナ後の投資戦略について語っている。

コロナ後の新パラダイム

ダリオ氏によれば、今の世界経済は新たなパラダイムに突入しようとしている。彼はアメリカで物価が高騰した1970年代、その後デフレに転換した1980年代などこれまでの様々なパラダイムを例示した上で、現在の状況を次のように説明する。

現在のパラダイムは古典的なもののように思う。先行する覇権国(アメリカ)が自分の収入より多くのお金を使っており、大量に紙幣印刷をして大量の税金を課している。資産や価値観、政治観の大きな違いが国内の分裂を引き起こし、台頭する新たな覇権国(中国)に追いつかれかけている。

こうした状況は国が没落してゆく時によく起きることだということである。量的緩和がリーマンショック後の新たなトレンドだと思ったら大間違いである。例えば大英帝国もその前のオランダ海洋帝国も没落する直前に同じことをやった。

自分がそういうパラダイムに居ると認識することがまず重要なのである。先進国の国民は消費税を含む税金で収入の半分以上が持っていかれる状況に慣れているかもしれないが、しかしそれはその国が落ち目である時に起きるものである。例えば政治家が票田に資金をばら撒くために政府予算を膨張させていないスイスでは、日本やアメリカほどの税金を払う必要がない。

むしろスイス人は、政治家に不当に資金を強奪される他国民を救おうとしてアメリカの政治家に牢屋に放り込まれた。金融業界では有名な話である。

多額の税金と没落してゆく国たち

国民の収入の半分以上を奪って何の役にも立たないオリンピックの競技場のようなものを作っている訳だから、そうした国の経済が沈んでゆくのは当たり前の話である。

しかしまだアメリカは沈んでいない。紙幣を印刷し、それを国民にばら撒いてもドルは暴落していない。円も同じである。その理由については以下の記事で解説している。

また、ドルについては以下のダリオ氏と経済学者ラリー・サマーズ氏の論争を参考にすると良いだろう。

つまり、ドルも円も紙幣印刷から通貨暴落までタイムラグがあるということに過ぎないのである。この変化がかなり長期のものであるために、紙幣印刷しても何も起きない期間が10年か20年続く。

しかし歴史上の例においても結局それは一定期間しか続かなかったのである。特にドルに関して言えば、コロナで経済が傷んだことによってその時はかなり近づいただろう。ダリオ氏は次のように言う。

投資家はドルやユーロ、円建ての現金と債券を避けることを考えるべきだろう(そして恐らくそれらの通貨建てて資金を借りるべきだろう)。そしてその資金を株式やインフレヘッジになる資産を含む高度に多様化したポートフォリオに投資するべきだ。

ダリオ氏の投稿は経済の専門家でない読者にも向けて書かれているが、その言葉にはしばしば説明を要する。

「それらの通貨建てで資金を借りる」というのはドルや円が欲しいからではない。借りたドルや円を売り払って別の通貨建ての資産(あるいはゴールドなどの現物資産)を買えということである。借りた資金がドルや円である限り、それが減価すれば返すべき借金が減る。ダリオ氏の言っているのはそういうことである。徹頭徹尾ドルや円を避けろと言っているのである。

では投資先はどういうものか? ダリオ氏は次のように続ける。

投資先は財政が健全で、高度な教育が行われ、洗練された国民のいる秩序ある国が特にふさわしい。こうしたことが新たなパラダイムでは非常に重要だ。

これこそが筆者がスイスフランに賭けている理由である。筆者は多くの国を知っているが、この条件を満たす国は少ない。もしかしたらダリオ氏も同じことをしているのかもしれない。

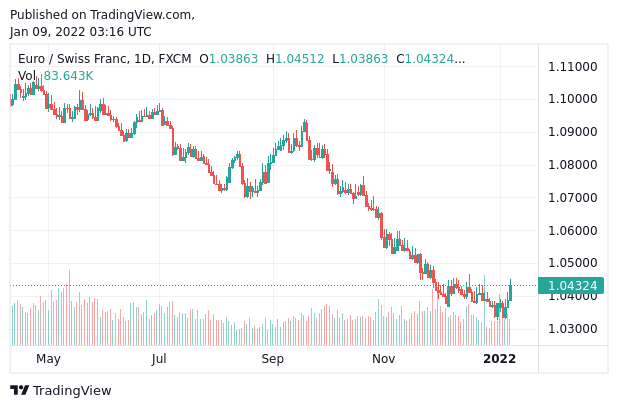

結果としてユーロスイスフランのチャートは下落(ユーロ下落、スイスフラン上昇)している。

中国の不動産バブルへの見方など異なる部分もあるが、ダリオ氏の見解と筆者の見解は大局的には一致することが多い。結局皆同じことを考えるのである。

ちなみにドルに関して言っておくことが1つある。米国株に為替ヘッジなしで投資している日本人は、アメリカの利上げで株式市場が暴落した場合、株安とドル安のダブルパンチでかなりまずいことになるだろう。

一応警告はしておいたので参考にしてもらいたい。