前回の記事ではインフレを懸念した来年の金融引き締めが2018年や1970年代と同じ種類の株価下落を引き起こすということを説明した。

今回の記事ではその時期が具体的にいつなのかを考えてみたい。

止まらないアメリカのインフレ

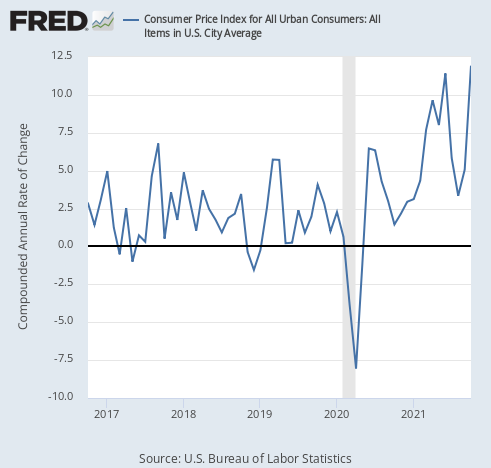

前回の話はインフレを抑制するために中央銀行が金融引き締めを強いられ、株価が暴落するという話だったので、まずはインフレの状況を確認したい。これがアメリカの最新のインフレ率(前月比年率)である。

インフレ率は前月比年率で11.9%となっており、これは前月からの上昇が1年続いたと仮定した場合の数字だが、単に昨年10月から1年間の物価上昇を見た場合も6.2%とかなり高い数字になっている。その余波はすでに日本にも来ており、ガソリン価格などで実感している読者も多いだろう。

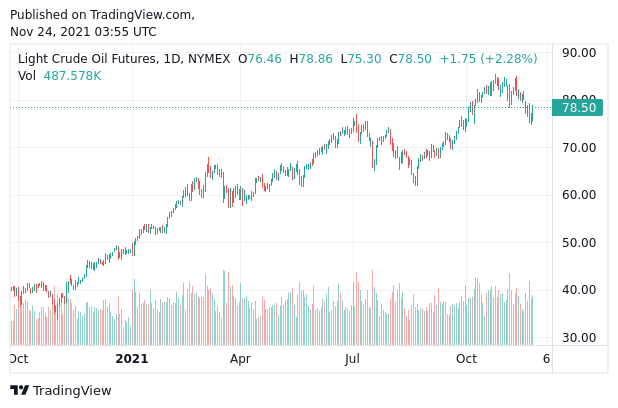

このインフレ率は今後どうなるだろうか。考えなければならないのは、この数字は金融市場における燃料価格上昇をフルには織り込んでいないということである。原油価格のチャートを見てみよう。

原油価格は脱炭素な人々が化石燃料の産出を減らしたために上がり続けている。

そして金融市場における価格が日用品に反映されるまでに数ヶ月のラグがあるということを忘れてはならない。つまり、10月のインフレ率は10月の原油価格上昇分をまったく織り込んでいないのである。

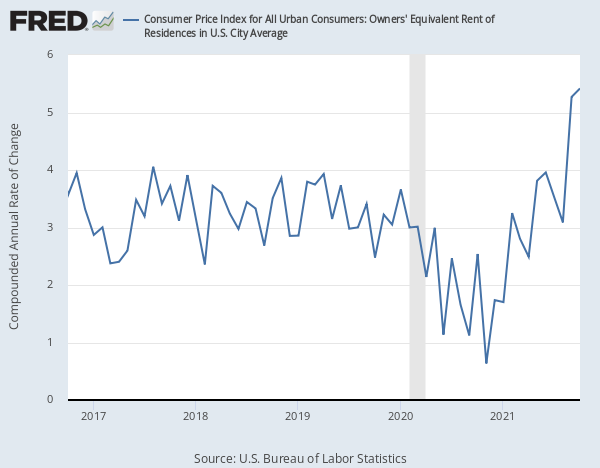

そしてそれはアメリカにおける住宅高騰も全然まだ織り込んでいない。以下はインフレ率のうち住宅価格上昇分を反映するはずの要素のチャートなのだが、既に2桁パーセントの上昇を見せているアメリカの住宅価格を何故か全然織り込んでいないのである。

アメリカの住宅価格の上昇は絶対に5%では済んでいない。これは債券投資家のジェフリー・ガンドラック氏や経済学者のラリー・サマーズ氏らが指摘していた。

インフレで金融引き締め

これらの要素がこれから織り込まれることを考えれば、1年間で6.2%という現在のアメリカのインフレ率がまだまだ始まりでしかないということが分かる。そもそもインフレの原因である脱炭素政策は明らかに短期要因ではない。

では中央銀行の対応はどうだろうか? アメリカでは現在テーパリング(量的緩和縮小)が行われており、量的緩和は現在の予定では6月末に終了するとされているが、このペースは一部の当局者によって加速が提案されている。

パウエル議長は反対するかもしれないが、元々テーパリングも他のメンバーに押し切られて開始したことである。インフレがかなり高い水準に来ていることを考えると、テーパリング加速についても押し切られ、量的緩和は春頃には終了するのではないか。

そうなれば次の段階は利上げとなる。金利先物市場は来年末までに3回の利上げを織り込んでいるが、これは多いだろうか? 少ないだろうか?

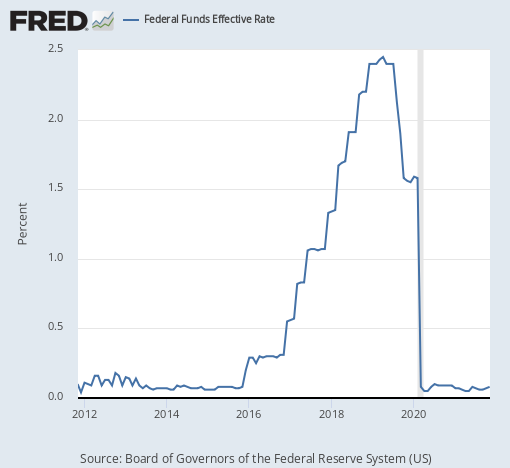

基準になるのは金融引き締めで株価が暴落した2018年の事例である。

この時、アメリカの政策金利は9回の利上げを経て、耐えきれなくなった株式市場は崩壊した。以下は当時の政策金利のチャートである。

今回も株式市場は9回の利上げに耐えられるだろうか? ここでレイ・ダリオ氏の言葉を思い出したい。

中央銀行はテーパリングを行おうとしているが、1980年以降、金利の引き締めは常に1つ前の引き締めよりも規模の小さいものとなっている。金利の天井は常に1つ前の天井より低くなり、そして金利はゼロになった。その後量的緩和を行うようになったが、量的緩和は常に1つ前の量的緩和より大きくなっている。

中央銀行はどんどん金融引き締めが出来なくなっている。量的緩和によって増えた借金が経済にのしかかっているから当たり前なのだが、それで更に緩和をするから状況がどんどん悪くなる。

2018年の時にアメリカ経済が9回の利上げに耐えられたのは、利上げの開始が親ビジネス的なトランプ政権の経済政策と重なったからである。一方で今回はアメリカ経済は既に死にかけている。

この状況を考えると、恐らく5回程度の利上げでもかなり難しいのではないか。一方、現在3回織り込まれている2022年の利上げは、インフレがここから更に加速すれば5回や6回の織り込みに比較的すぐ変わるだろう。

結論

したがって金利だけを考えれば、利上げに耐えられずに株式市場が崩壊するタイミングは来年後半と考えられそうである。

しかし世界経済にはここまでの考察でまだ一切考えていない時限爆弾が存在することを読者は覚えているだろうか? 恒大集団を筆頭とする中国の不動産バブル崩壊である。

恒大集団は今のところ子会社や創業者の個人資産を切り売りしながら利払いは行なっているが、来年前半には利払いではなく元本を返済しなければならない償還がある。

また、中国の不動産市場の崩壊は恒大集団のデフォルトとは別に着々と進んでおり、一部の地域では駐車場の価格が「白菜並み」になっているという現地の報道もある。中国的な面白い表現ではないか。

よってアメリカ経済だけを考えれば株価の崩壊は来年後半になりそうだが、中国の不動産バブル崩壊の進捗によってはそれがある程度早まることもありそうだというのが結論である。

こうした状況における筆者の投資方針については既に記事を書いているので、そちらを参考にしてもらいたい。2018年の時もそうだったが、ここでは事前に記事を書いているのである。