2020年初頭に新型コロナウィルスが世界的な流行となって以来、一番最初に株式市場を牽引したのは巣ごもり需要を受けるIT企業などの高成長銘柄、いわゆるグロース株だった。

2020年3月に株式市場が急落した時、叩き売られたそれらの銘柄を買い漁った著名投資家が居た。かつてジョージ・ソロス氏のクォンタムファンドを率いたスタンレー・ドラッケンミラー氏である。

去年の相場ではこの底値買いは大当たりだった。彼はグロース株を一部利益確定しながらも持ち続け、IT関連銘柄はまだ上がると主張している。

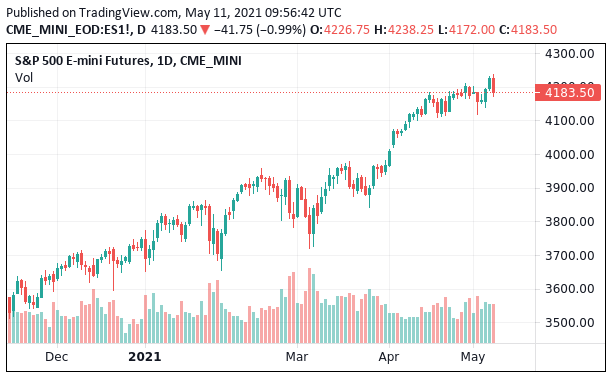

しかし今年のパフォーマンスはどうだろうか。今も米国市場は世界最高値付近を推移しているが、グロース株の多くはぱっとしない。まずはアメリカの株価指数S&P 500のチャートを掲載しよう。

バイデン政権の現金給付などの政策を買い材料に上がり続けている。以下の記事でも取り上げたが、アメリカで行われた繰り返しの現金給付は実体経済に確実に注ぎ込まれ、株価の根拠となる企業利益を潤している。

一方で、コロナ相場の初期に活躍したグロース株はその後伸び悩んでいる。ドラッケンミラー氏が底値買いしたAmazon.comの直近の株価チャートは以下の通りである。

米国株全体が上昇を続けている中、横ばいとなっている。

また、ロックダウンの状況下で巣ごもり需要が期待された動画配信サービスのNetflixのチャートが以下である。

こちらも振るわない。

グロース株低迷の原因

今年の相場でグロース株が不振なのは何故か。それは今年グローバルマクロ戦略の投資家が大きく儲けている理由と同じである。つまりアメリカでインフレが懸念されていることである。

インフレーション、つまり物価上昇とはものの値段が上昇することであり、逆に言えばお金の価値が下がることである。

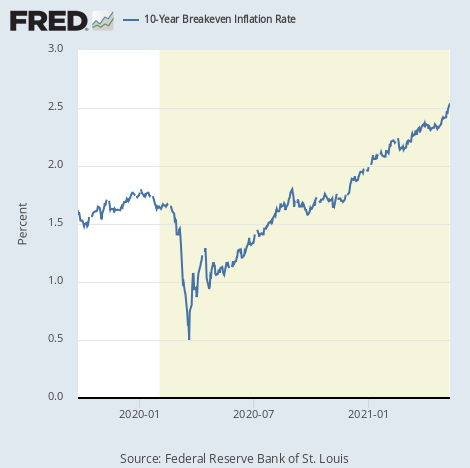

そして今投資家たちが懸念しているのは将来のインフレが大きいものになるのではないかということである。実際、市場の期待インフレ率は一直線に上がり続けている。

投資家は将来の大きな収益を期待してグロース株を買っている。将来のインフレが懸念されている状態とは、つまり将来の実質的な収益が(額面上は同じであっても)少なくなることを意味する。

この状況ではグロース株に織り込まれていた将来の期待収益が目減りしてしまう。事実、ドラッケンミラー氏も次のように言っていた。

これから数年4、5%のインフレが来るとすれば、高成長株が他の株に比べて非常に不利になることは歴史的に考えて異論の余地はない。

ドラッケンミラー氏は自分自身インフレを予想して的中させた投資家なのだから、インフレを想定して考えるのは当たり前だろう。

しかしグロース株については彼自身予想していた逆境の影響を免れてはいないようだ。インフレで実質的な収益が目減りすることは逃れようのない事実である。

一方でドラッケンミラー氏は次のようにも述べていた。

企業と話をすると企業は皆デジタル化を急いでいる。デジタル化に乗り遅れると競争に負けてしまうからだ。

デジタル化への移行はまだ3、4イニング目だ。コロナのおかげで1イニング目から3、4イニング目までジャンプしたが、まだ9イニング目ではない。

グロース株には本当に高成長が期待できる銘柄も多い。しかし一方でインフレリスクを考えずに投資をするのは危険だろう。

米国株の空売りでインフレヘッジをしながらIT企業にも投資をするドラッケンミラー氏のポートフォリオは、実際にはよく考えられていると言える。しかし期待インフレ率は何処まで上がるのだろうか。

ドラッケンミラー氏が「4、5%」という数字を挙げていたのは、アメリカの消費者にとってはなかなかに恐ろしいことである。