アメリカの中央銀行であるFed(連邦準備制度)は6月9日から10日まで政策決定会合であるFOMC会合を行い、日本時間で今日の深夜に政策決定を発表する。

コロナ相場と金利動向

アメリカでは新型コロナによる市場急落でゼロ金利までの緊急利下げと量的緩和再開が行われたが、その後市場が大幅に反発したことでその後中央銀行がどのような態度に出るのかが注目されている。米国株のチャートは次のようになっている。

今回の会合では金利はどうなるだろうか。金利先物市場の織り込みでは今回の会合結果は次のような予想となっている。

- 金利変わらず: 82.9%

- 0.25%利上げ: 17.1%

大変興味深いことに利上げの可能性が17.1%も織り込まれている。しかし個人的な予想では金利は動かずである。Fedの利上げと量的引き締めによって2018年に世界同時株安が起こって以来、パウエル議長は市場に従順な中央銀行家となっている。

当時、パウエル議長は株価下落が始まっても金融引き締めを強行したのだが、それが大暴落に繋がったため市場に対して全面降伏しなければならなくなった。

コロナ相場での迅速な金融緩和もこの時のことがトラウマになっているからである。そのパウエル氏がこの状況で利上げをする可能性は極めて低いだろう。したがって金利先物市場で82.9%の方に賭けて的中すると投資家は少しの利益が貰えるわけだが、これはほぼフリーランチと言えるだろう。

量的緩和はどうなるか

しかし金利先物市場での賭けは非常に短期的なものに過ぎない。投資家にとってより重要なのは、今後の金融政策の方針である。特に既に実質的に停止されている量的緩和に対してどういうコメントがされるのかは非常に興味深い。

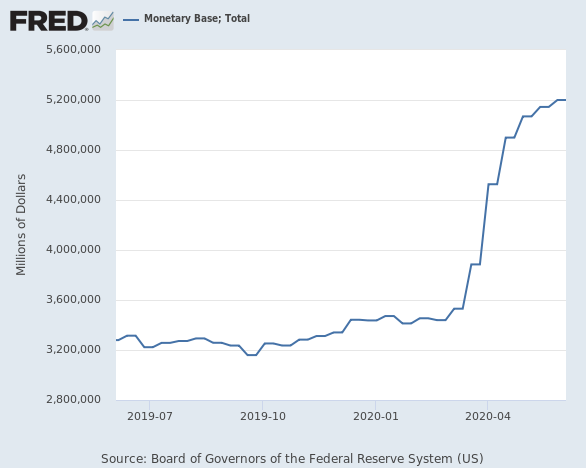

量的緩和が「既に実質的に停止されている」と聞いて驚く読者もいるかもしれないが、アメリカのマネタリーベースの推移は次のようになっている。

量的緩和とは市場から債券を買い入れることでマネタリーベースを増加させる政策だが、アメリカのマネタリーベースは3月から4月にかけては確かに猛烈な勢いで増加していたものの、その後債券購入のペースは弱まり今ではほとんど横ばいとなっている。つまり、量的緩和は既にほぼ止まっているのである。

音楽は既に止まっている

新型コロナにより実体経済は非常に悪い状態にある。

にもかかわらず株式市場がコロナ前の水準にまで回復している大きな理由はFedの量的緩和である。

しかし実際には量的緩和は止まっている。以前にも言及したが、当初のペースで買い続けるとたった数年ですべての米国債を中央銀行が買い上げてしまうため、減速せざるを得なかったのだろう。

しかしながら米国経済には今中央銀行しか頼るものがない状態である。にもかかわらず中央銀行による資金注入は既に止まっている。この状況が続けば、この高値で株を買っている投資家は音楽が鳴り終わっているにもかかわらず踊っている人々ということになる。相場の歴史上、こういう状況が長く続いたことは一度もない。流動性はすべてなのである。

パウエル議長はこの状況に対して何らかの言い訳をする必要がある。今回の会合には記者会見があるので、この件について誰かが聞くかもしれない。何故中央銀行は債券を買っていないのか? 今後それはどうなるのか? パウエル議長の反応を楽しみに待ちたい。