1月16日、内閣府は2014年第4四半期のGDP速報値を発表した。実質GDP全体で-0.42%(前年同期比、以下同じ)となり、第3四半期の-1.33%よりは持ち直したものの、大規模な量的緩和が2年近く行われている国としては、かなり酷い数字であると思う。

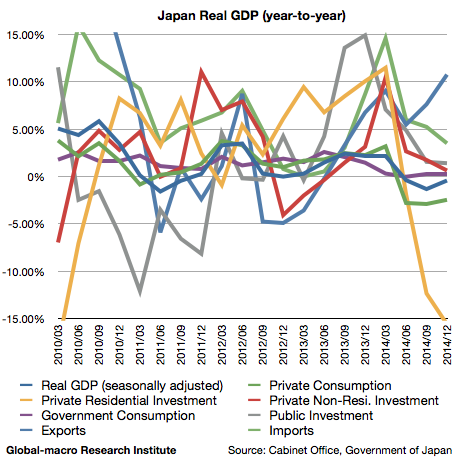

これは量的緩和がまだ始まっていないユーロ圏よりも悪く、消費増税から9ヶ月も経っているので、駆け込み需要の反動減のせいだと主張し続けるのは無理がある。以下は成長率のグラフである。

消費増税後のトレンド

グラフはやや読み取りにくいが、2014年3月を境にトレンドが変わっているのを見てほしい。その後の下落から一番回復しているのは輸出であり、今期は10.76%の成長となった。円安はやはり利いているのである。原油を始めとする世界的なコモディティ価格の下落から、輸入が3.51%の上昇に留まったこともプラスの要因となった。

一方で、下げ止まっていないのが住宅投資であり、-15.61%のマイナス成長である。今期に関して言えば、次に悪いのは設備投資であり、前期の1.75%から0.63%へと成長率を落とした。個人消費は前期の-2.86%からは持ち直したものの、依然として-2.46%のマイナス成長である。

重要なのは設備投資ではなく個人消費

個人的には、重要な指標は個人消費のみであり、設備投資の数字はあまり気にしていない。デフレとは需要減であると同時に供給過剰であるので、アベノミクス初期から輸出企業が主張していた通り、デフレ脱却の状況下で設備投資の伸びを期待するのは誤りなのである。設備投資が活発となるのは、過剰設備をすべて稼働させるほどに個人消費が活発となった時であるから、やはり個人消費が先行指標となる。それを考えると、消費増税がどれほど誤った選択であったかということである。

株価と経済成長の再帰性

さて、投資家は政治家ではないので、政府の誤りを嘆くのではなく、この先の進展を考えよう。先ず、アベノミクス開始から消費増税までの個人消費の回復は、量的緩和による資産価格の上昇によるものがかなり大きい。グラフで分かるように、同時期に公共投資も上がっているが、賃金の上昇にはタイムラグがあるはずなので、2013年の個人消費の押し上げ要因とは考えない。

また、日銀の量的緩和による不動産市場への働きかけも、住宅投資の伸び率の推移を見れば、消費増税がすべてを壊してしまったと言わざるを得ない。したがって、住宅需要の増加から建設業の雇用環境の改善、そして賃金上昇からの個人消費の回復というシナリオは、期待しないほうがいいだろう。そもそも日本の労働市場はすでに完全雇用なのである。

ここまで考えれば、増税以後のアベノミクスは、本当に資産価格の上昇による景気回復を目指す政策となった。これはジョージ・ソロスの言葉で言えば、株価が経済成長を押し上げ、経済成長が株価を押し上げる再帰性相場ということになり、この再帰性は車輪の片方が欠けると途端に崩れ、資金は逆流を始める。

崩れるのは株価からか、経済成長率からか?

株価については、日銀が緩和を止めるまでは支えられているので、それまでは国内要因で崩れることは考えがたい。成長率についても、前年比で見た増税の影響が無くなる4月以降は、恐らく0.5-1.0%程度の実質成長になるのではないかと思う。この数字は上記の再帰性を壊すほどの数字ではなく、ということはやはり、この相場の終わりは流動性相場の終わりということになる。日本では、米国で議論されているような、業績相場への移行は恐らく不可能ではないかと思う。米国の実質経済成長については下記を参考にされたい。

結論

結論としては、日銀が音楽を止めるまでは、相場が踊り続ける可能性はある。ドル円にはもう少しだけ上昇の余地があるため、輸出業へのプラスにもなるだろう。しかし、その後の相場の成り行きについては、業績相場への移行が難しい分、否定的に見ざるを得ない。したがって、日銀がテーパリングを示唆するときの市場の反応は、米国の時よりも荒れる可能性がある。上がらない物価ということも含め、日銀はかなり厳しい立場に置かれていると言えるだろう。