米国経済統計局が7月29日に発表した第2四半期のアメリカ実質GDP成長率の速報値は1.23%(前年同期比、以下同じ)となり、もともと減速が始まっていた前期の確報値1.57%を更に下回る結果となった。2%以上の成長を維持していた昨年から比べると大きな減速である。

米国経済については今のところ去年の末に発表したわたしの見通しの通りに推移しており、今回のGDP統計も全体としてはそれを裏付ける結果となった。

ただ、その内訳に関しては今回解釈の難しい箇所がいくつかあり、それをどう解釈するかによってアメリカ経済の今後を予想できるかどうかが決まると言える。順に内容を見てゆこう。

全体的に減速傾向が強まった今回のGDP統計

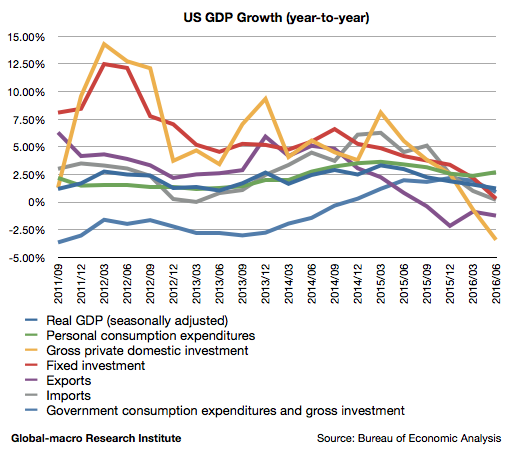

先ず、全体を俯瞰するグラフは以下のようになっており、全般的にどの数字も下降傾向にあることが見て取れる。

グラフを見れば、量的緩和を停止した辺りから減速ペースが早まっていることに異論の余地はないだろう。ジョージ・ソロス氏もマイナス金利を無意味と切り捨てる一方で、量的緩和は実体経済に効果があったと評価していた。

金利を-0.20%や-0.30%にしたところで実体経済に効果はない。一方で量的緩和は効いた。量的緩和は世界をデフレと大恐慌から救った。これは1930年代から学んだ教訓だ。

唯一堅調な個人消費

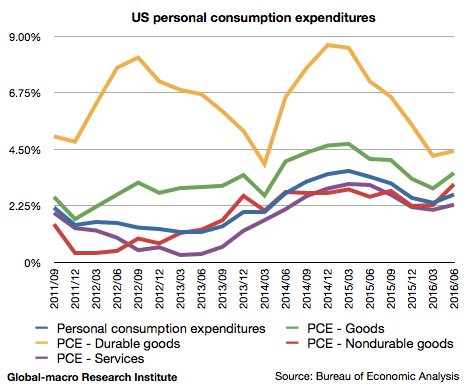

次は内訳を見てゆこう。今回の発表はどの項目も悪化しているが、唯一堅調であったのが個人消費である。2.70%の成長となり、前期の確報値2.37%を上回った。以下は内訳のグラフだが、耐久財、非耐久財など、どの品目も折り返している様子を見て取ることが出来る。

全体的に減速傾向の強まった今回のGDP統計で、一番の問題はこの強い個人消費をどう解釈するかである。やや難しいところだが、経済統計は全体との兼ね合いで見るべきであるので、他の指標がどうなっているかを先に見ることとしよう。

大幅減速の固定投資

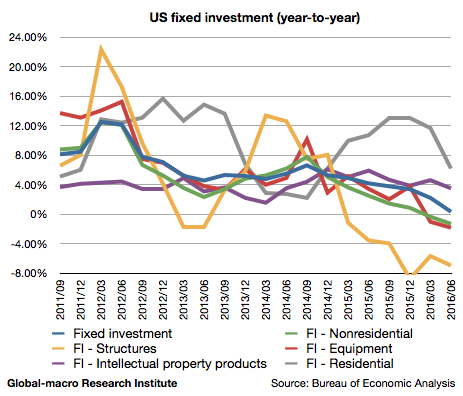

今回、一番減速したのは投資である。固定投資の成長率は0.31%となり、前期の2.18%を大幅に下回った。内訳はどれも悪化しているが、特に設備投資など企業活動に関連したものが軟調である。

先ず、昨今の中期的な設備投資の不振については、原油価格暴落によってエネルギー関連企業の設備投資意欲が急激に下がったことによるものとされていた。その原油価格は今年に入ってから回復しているが、それでも固定投資の勢いは弱まるばかりである。

この点に関する説明は容易だろう。アメリカのシェール産業は既に多くの投資をし、これ以上価格が下がると採算が取れないことを認識しているので、価格が高々40ドル台に回復した程度では設備投資などしようとは思わないし、そもそも設備は余っているのである。シェール産業の損益分岐点については以下の記事で分析している。

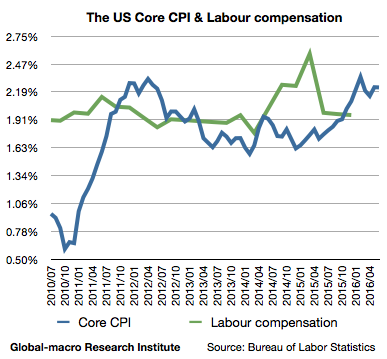

ただ、この減速のペースはどうもエネルギー関連企業だけの話ではないように思える。ここからは仮説でしかないが、アメリカ国内の投資が進まない一因には2%で推移する労働者報酬上昇率があるのではないかと思う。以下はコアインフレ率(食品とエネルギー価格を除く)と労働者報酬の上昇率のチャートである。

2%は必ずしも高い数字ではないが、世界的に経済成長率が低迷するなかで企業が更なる雇用を躊躇うには十分な数値だろう。

このように考えれば個人消費が好調であることにもある程度説明が付く。企業と労働者は同じパイを取り合っているのであり、そして失業率が完全雇用に近い水準まで低下している状況下では、労働者が競り勝っているのである。企業にとっては人件費の上がるコストプッシュインフレとなる。

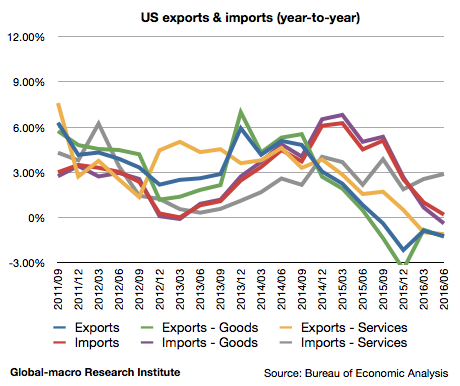

同時に減速する輸出と輸入

最後は輸出入である。先ず輸出は-1.23%のマイナス成長となり、前期の-0.88%から減速継続、輸入は0.19%で、前期の1.00%からよりゼロ成長に近付いた。

輸出入が両方減速していることをどう説明するかだが、恐らくはそれぞれ別の要因と見るのが良いのだろう。

輸出と輸入を比べてみれば、輸出が先に減速しているのが分かる。これは丁度本格的にドル高となった時期と重なるのであり、為替が一因と考えるべきである。また、輸出の減速は世界経済の需要減も反映している。それが通貨安競争として表れているのであり、それらの要因は表裏一体である。

輸入の減速についてはやや難しいところだが、サービスの輸入が比較的堅調であるところを見れば、整合的な仮説を見つけることが出来る。財の輸入減速は企業の設備投資の減速を、サービスの輸入の堅調さは個人消費の堅調さをそれぞれ反映しているというものである。

結論

突出した個人消費の堅調さについて少し補足すれば、今年に入ってからの長期金利低下が好影響を与えている可能性がある。春頃にジョージ・ソロス氏が1月にこのように述べていたことを思い出したい。

原油価格が下落し、家計に対して減税と同じ効果があったにもかかわらず、家計はその余剰の資金を消費に回すのではなく、財務状況の改善のために使った。来年には同じものがより安く買えると考えたからだ。

アメリカの消費者はクレジットカードの支払い残高を溜める傾向があり、また住宅ローンの支払いもあるだろう。だから金利が低下すれば債務負担が減り、消費に回すことの出来る資金が増えるはずである。

この仮説が正しいとすれば、それは投資家にとって重要なある事実を示している。昨年の段階ではほとんどの投資家が信じていなかったアメリカの量的緩和再開がいまやほとんど不可避のものとなりつつある現状で、優れた投資家の次の関心事は量的緩和再開が果たしてアメリカ経済にどれだけ効くのかということである。

もし家計の債務に関する上記の仮説が正しければ、それはアメリカの量的緩和再開が個人消費に効くということを意味している。一方で企業の設備投資は金利が低下するなかでも振るっておらず、同様の効果が望めない可能性がある。この辺りの読みは投資家にとって難しいところであり、かつ非常に重要な部分である。

今回のGDP統計の分析ではいくつかの仮説を用いてそれぞれの数字を分析したが、それらの仮説が正しいかどうかは今後の経済統計などを見ながらより正確なものへと逐次修正してゆくつもりである。そのように限られた情報から全体の流れを推測し、新たな情報が入ってくる度に仮説を修正し続けるのが、究極的にはグローバルマクロの投資家の仕事なのである。

ソロス氏の著書『ソロスの錬金術』のなかのトレード日誌を見れば、ソロス氏もそのように日々仮説を修正しながらトレードをしていたことが分かる。そしてソロス氏自身も結論付けた通り、ソロス氏の仮説でさえしばしば誤るのである。

だがそれは投資家としての欠点ではない。ここで重要なのは、仮説が誤っていたとしても修正が十分に早ければ損失を出すことはないということである。投資家は常に正しくある必要はない。ただ、他の投資家よりも正しければ良いのである。

アメリカの量的緩和再開のあと、アメリカ経済がどうなってゆくかは、グローバル・マクロ戦略の投資家が次に直面する論題である。今後も経済指標の解釈からそれを予測してゆきたいと考えている。それが読者にも参考になれば幸いである。