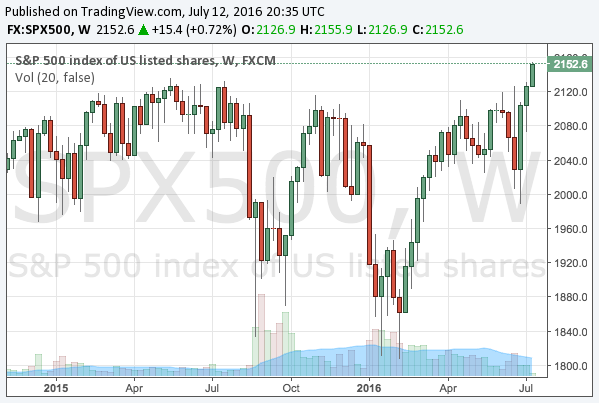

S&P 500がついに市場最高値を更新した。2015年後半の世界同時株安の後、米国株は何度も急落を繰り返しながら上値を試していたが、Brexit後のリスクオフを克服したことでついに上値を抜けた形となる。以下はS&P 500のチャートである。

急落を何度も繰り返しながらなかなか下値を割らず、一方でこれまで上値を積極的に更新することもなかった米国株の先行きについては、市場で様々な意見が主張されていた。

少し前の話になるが、先ずは2015年後半に立てたわたしの株価予想を思い出してほしい。

この記事で立てたわたしの米国株推移予想は「20%前後の急落はいつでも理由なしに起こるが、バブルが完全に崩壊することもなく、しかしながら上値も限られる」というものであった。まるでこれまでの米国株の動きを後から言い表したような表現だが、上記の記事のなかにそのまま書いてある通りである。

ただ、こうした予想を行う場合には、通常の買いや空売りでは利幅を取るのが難しい。そこで利用したのがオプションである。オプションを駆使してこうした予想が当たった時に利益を得られるポジションを作り、わたしが実際に利益を得てきたことは、当時からの読者には随時報告してある通りである。これについても上記の記事で事前に解説している。

アメリカ経済減速と米国株

しかし昨年から立てていたわたしの相場予想にはもう一つシナリオがあった。アメリカ経済の減速によるFed(連邦準備制度)の利上げ撤回、金融緩和への逆戻りである。

このシナリオはわたしの予想よりやや早く実現した。上記の記事の執筆当時に発表されていたGDPデータではアメリカの経済成長率は2%を超えていたが、その後緩やかに減速したことでアメリカ経済への不安が広がり、利上げ観測の後退、そして金融緩和の必要性が見直され、金価格が高騰した。

ここで問題となったのが、アメリカが利上げを取り止め、金融緩和へと逆戻りした場合、株価はどうなるのか? ということであった。アメリカ経済の減速は米国株にとってマイナス要因だが、金融緩和はプラス要因である。

弱い経済と金融緩和

このテーマには様々な議論があった。著名ヘッジファンドマネージャーのジョージ・ソロス氏がデフレにより米国株を空売りしていると公言していた一方で、世界最大のヘッジファンドBridgewaterを運営するレイ・ダリオ氏は、債券などの利回りが低い状況では「消去法で株が選ばれる可能性がある」と述べていた。

一方で、わたしのオプションを用いたポジションは長らく予想が当たり続けたことで十分な利益を出していたが、同時にこのポジションは「上値は限られる」ことに賭けているものであったから、このテーマに関して決断を下す必要があった。

読者には周知の通りだが、わたしは最終的に米国株は再び上値を超えてくる可能性があると判断し、4月下旬に株式市場に関するポジションをすべて利益確定した。ソロス氏ではなくダリオ氏の方に同意したわけである。当時の記事にはこう書いている。

ここで問題となるのが、米国が金融緩和に逆戻りすれば米国株は再び上昇に転じるのか? という点である。個人的には多分上がるのではないかと思っている。

これは積極的に株価上昇を予想する判断ではなかったが、ポジションを閉じるためには十分な判断であった。そして結局それは正しかったことになる。しかし、ここで問題となってくるのは、米国株はこれからどうなってゆくのかということである。そしてソロス氏は間違っていたのだろうか?

米国株は今後どうなるか?

この点についてもこれまで書いてきた通りである。われわれは長らく続いた量的緩和相場の最終段階に近づいている。

現在、先進国が持つ金融緩和の手段のなかで金融市場に効果的である可能性のあるものは、米国の量的緩和再開のみである。ヘリコプターマネーについては実質的には「量的緩和付き財政政策」であるため、財政政策に含めたい。いずれにせよ、先進国には数えるほどの手段しか残されていない。

世界経済は今後、残された手段を徐々に消費しながら、「これ以上もう緩和できない」状況まで進んでゆく。株式市場はその最後の壁に近づいた段階のいずれかのタイミングで崩壊するだろうが、投資家にとって重要なのは、そのタイミングが果たして予測可能かということである。

タイミングは恐らく予測可能である。そしてそれがわたしに出来るかどうか、そして読者に出来るかどうかは、それぞれの力量にかかっている。しかし予測を行うために思い起こしておかなければならないのは、そもそもバブル崩壊とはどういうものかということである。そのヒントは過去の記事の中にある。

バブル崩壊のタイミング

1987年に起きた株価暴落であるブラックマンデーについて書いた記事を覚えているだろうか? ブラックマンデーにおいて株価の崩壊のトリガーを引いた原因は何だっただろうか? それは株式投資家が米国株を売る以外の選択肢を奪われたことにあった。その瞬間、投資家は投げ売り以外の選択を取れなくなり、株価は暴落のほかに行き場を失った。

バブルの最中、投資家は様々な理由で買いを正当化している。金融緩和であったり、実体経済の成長であったり、その要因は様々であるが、それがバブルである限り、投資家が投げ売り以外の選択を奪われるタイミングが生じる。それがブラックマンデーにおいて起こったことである。状況に追い込まれることが必要条件なのである。

では現状の株式市場はどうだろうか? これはわたしの相場観に過ぎないが、少なくとも投資家は追い込まれていないと感じる。世界的な低金利のために債券市場から追い出された投資家も、株式市場から我先に抜け出さなければならない状況には追い込まれていない。だから急落することはあったとしても、完全な市場崩壊はまだ来ないはずである。だからわたしは現状で空売りをするソロス氏の判断には同意しない。

では市場崩壊までのシナリオはどういうものだろうか? 考えられる株価暴落のトリガーのうち、一番現在から近いものは今後3回前後の利上げである。政策金利が1%に近づけば、恐らく実体経済も株式市場も現状を維持出来ないだろう。そこはデッドエンドである。

しかしFed(連邦準備制度)がその選択肢を取らないのであれば、投資家は次のトリガーを探す必要がある。それは恐らくアメリカの量的緩和再開以後のことであり、予見するにはまだ時期が早いだろう。

相場の現状を再確認するために、最後にソロス氏の著書『ソロスの錬金術』から、バブルの崩壊に関する彼の言葉を引用して終わりとしよう。ソロス氏の言う「大暴落の条件」はいつ整うだろうか? これまでの相場を正しく言い当ててきた時と同様に、80年の年月をかけて成長してきたこの超巨大バブルの最期についても正しく予想したいと願うばかりである。

強気相場は小爆発にときおり見舞われながら続いていく。そうしているうちに、だれも小爆発を恐れなくなる。このときこそ、大暴落の条件が整ったときなのである。